發布日期: 2025年09月10日

更新日期: 2025年11月11日

在金融領域,槓桿(Leverage)如同一位神秘而強大的魔法師,它能夠賦予投資者「以小博大」的神奇力量,讓有限的資金在市場中發揮出巨大的能量,但同時也潛藏著巨大的風險,稍有不慎便可能讓投資者陷入萬劫不復的深淵。今天,就讓我們一同揭開它的神秘面紗,深入探討其背後的原理、優勢與風險,以及如何在投資的戰場上巧妙運用這把「雙刃劍」。

1.定義

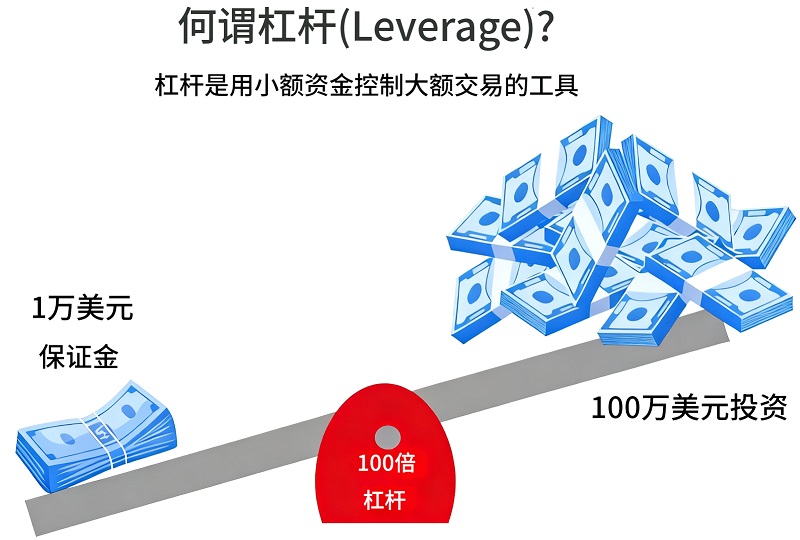

在金融領域,槓桿(Leverage)是指透過借入資金來增加投資規模,從而放大投資回報或虧損的一種手段。

投資人只需繳納一定比例的保證金,即可控制遠高於自有資金的資產規模,達到「以小博大」的效果。

小貼士:既能放大收益,也會放大虧損,使用時需謹慎。

2.基本原理

它的概念源自物理學中的「槓桿定律」——用微小的力撬動巨大的重量。在金融領域,它讓投資人用有限資金撬動大規模資產,實現收益放大。

核心計算公式:

舉例說明:假設投資人A有1萬元資金,想要買某資產。在沒有倍數的情況下,只能購買價值1萬元的資產。但如果券商提供10倍,那麼具體如下:

| 專案 | 無 | 10倍 |

| 投資資金 | 10000元 | 1000元 |

| 券商倍數 | 無 | 10倍 |

| 所需保證金 | 10000元 | 1,000元 |

| 控制的資產價值 | 10000元 | 10,000元 |

| 投資規模放大倍率 | 1倍 | 10倍 |

說明:

透過10倍數,投資者A用1000元保證金即可控制1萬元資產,投資規模放大10倍。

它就像放大鏡:收益會放大,虧損也會倍增。投資者在使用它時,需充分評估風險,並根據自身風險承受能力合理選擇倍數。

| 投資者類型 | 風險承受力 | 建議倍數 | 適用市場 |

| 新手 | 較低 | 1:1 – 5:1 | 外匯主流貨幣對、藍籌股 |

| 中級交易者 | 中等 | 5:1 – 10:1 | 指數、差價合約(CFD) |

| 進階交易者 | 較高 | 20:1及以上 | 外匯、期貨等高波動市場 |

根據自身風險承受能力選擇倍數,既能抓住市場機會,也能控制潛在虧損。

在股票市場中,槓桿交易通常透過融資融券實現:

融資:投資者向券商借入資金買入股票。

融券:投資人借入股票進行賣空操作。

核心理念:透過借入資金擴大投資規模,從而在股票上漲時獲得更高收益,但同樣會放大虧損風險。

舉例說明:假設投資人有1000美元,但想買價值5000美元的股票。就可以向券商借入4000美元,使用5倍數,具體情況如下:

| 專案 | 無 | 5倍 |

| 自有資金 | 1000美元 | 1000美元 |

| 借入資金 | 0美元 | 4000美元 |

| 總投資金額 | 1000美元 | 5000美元 |

| 股票上漲10%後價值 | 1100美元 | 5500美元 |

| 償還借款 | 0美元 | 4000美元 |

| 淨收益 | 100美元 | 500美元 |

結論:融資融券讓收益放大5倍,但虧損同樣倍增。

槓桿ETF(Exchange-Traded Fund)是一種特殊的基金產品,透過使用衍生性工具(如期貨、選擇權)放大標的指數的收益。常見倍數為2 倍、3 倍或更高。

例如, TQQQ( 3倍做多納斯達克100指數ETF )

如果那斯達克100指數上漲10%,TQQQ的淨值將上漲30%

如果那斯達克100指數下跌10%,TQQQ的淨值則下跌30%。

舉例說明:假設TQQQ的初始淨值為100 美元,當納斯達克100指數上漲10% 時,TQQQ的淨值將上漲至130美元;而當納斯達克100指數下跌10%時,TQQQ 的淨值將下跌至70 美元。具體如下:

| 專案 | 納指上漲10% | 納指下跌10% |

| 納斯達克100指數變化 | 10% | -10% |

| TQQQ淨值變化 | 30% | -30% |

| 初始淨值(假設) | 100美元 | 100美元 |

| 漲跌後淨值 | 130美元 | 70美元 |

⚠️高倍數帶來高收益的同時,也意味著高風險,適合有經驗且能承受風險的投資者。

1.外匯交易

外匯交易是其應用最廣泛的領域之一。

外匯交易平台通常提供高倍數的槓桿,讓投資者可以用較少的資金控制更大價值的貨幣對,倍數可高達數十倍甚至上百倍。

舉例說明:假設投資者有1000美元,但想交易價值100000美元的歐元/美元貨幣對。就可以使用100倍保證金交易,具體情況如下:

| 專案 | 無 | 100倍 |

| 自有資金 | 1,000美元 | 1,000美元 |

| 借入資金 | 0美元 | 99,000美元 |

| 總投資金額 | 1,000美元 | 100,000美元 |

| 匯率上漲1%後價值 | 1,010美元 | 101,000美元 |

| 平倉並償還借款 | 0美元 | 99,000美元 |

| 淨收益 | 10美元 | 1,000美元 |

2.差價合約(CFD)交易

CFD允許投資者透過合約交易資產價格差額,而無需持有實際資產,同樣允許投資者使用它來增加其交易規模。

舉例說明:假設投資人有1000美元,但想交易價值10,000美元的黃金。可以使用10倍數,具體情況如下:

| 專案 | 無 | 10倍 |

| 自有資金 | 1000美元 | 1000美元 |

| 借入資金 | 0美元 | 9000美元 |

| 總投資金額 | 1000美元 | 10000美元 |

| 黃金價格上漲10%後 | 1100美元 | 11000美元 |

| 平倉並償還借款 | 0美元 | 9000美元 |

| 淨收益 | 100美元 | 1000美元 |

3.期貨交易

期貨市場槓桿效應最為明顯,通常只需支付合約價值的5%-10%保證金即可控制大額部位。

舉例說明:假設投資人在期貨市場中繳納1,000元保證金,控制價值10,000元的合約。若合約價格上漲10%,則具體情況如下:

| 專案 | 無 | 10倍 |

| 自有資金 | 1000元 | 1000元 |

| 借入資金 | 0元 | 9000元 |

| 總投資金額 | 1000元 | 10000元 |

| 合約價格上漲10%後 | 1100元 | 11000元 |

| 合約價格下跌10%後 | 900元 | 9,000元 |

| 淨收益/損失 | 100元 | 1,000元 |

在金融交易中,槓桿比率與保證金是兩個核心概念,理解它們能夠幫助投資者合理控制風險,同時放大投資收益。

1. 槓桿比率(Leverage Ratio)

它是衡量交易部位與保證金之間關係的重要指標。它用簡潔的比例表示投資人用多少保證金可以控制多大的資產。

例:10:1的比率意味著,投資人每投入1美元保證金,就可以控制價值10 美元的資產。

就像放大鏡:放大收益的同時,也會放大虧損。

2. 保證金(Margin)

保證金是投資者開立倍數部位時必須繳納的資金。它像一份風險擔保書,確保投資者有足夠資金來應對潛在虧損。

保證金提供了參與大額交易的機會,也設定了潛在虧損的底線。

保證金與其比率呈反比關係:槓桿越高,需要繳交的保證金比例越低。

舉例說明:假設交易總額為100000美元,則具體情況如下:

| 比率 | 所需保證金比例 | 所需保證金 | 可控資產規模 |

| 1:1 | 100% | 100000美元 | 100000美元 |

| 20:1 | 5% | 5000美元 | 100000美元 |

| 50:1 | 2% | 2000美元 | 100000美元 |

| 100:1 | 1% | 1000美元 | 100000美元 |

說明:

100:1倍數:交易100000 美元的頭寸,僅需1,000 美元保證金。

50:1倍數:同樣100000 美元的頭寸,需要2,000 美元保證金。

⚠️ 提示:高倍數雖能用小資金控制大頭寸,但風險也成倍增加,稍有不慎可能造成保證金虧損甚至追加。

1.以小博大

它最大優勢在於能夠以較少的資金控制更大的資產。即使資金有限,也能參與大額投資機會,實現財富快速成長。

舉例說明:假設某股票價格為100元,投資者有1萬元資金。在沒有倍數的情況下,只能買100股。但如果券商提供10倍,則具體情況如下:

| 專案 | 無 | 10倍 |

| 自有資金 | 10000元 | 1000元 |

| 借入資金 | 0元 | 9000元 |

| 股票價格 | 100元 | 100元 |

| 買股票數量 | 100股 | 1000股 |

| 股票價格上漲10% | 110元 | 110元 |

| 投資價值 | 11000元 | 110000元 |

| 淨收益 | 1000元 | 10000元 |

透過倍數,收益從1,000元放大到10,000元,實現收益的快速成長。

2.提高資金效率

它可以釋放閒置資金,提高資金運用效率,讓投資人同時參與更多交易策略,讓每一筆資金發揮更大價值。

3.多元化投資組合

在有限資金條件下,槓桿讓投資人配置更多資產類別,降低單一資產波動對整體投資組合的影響,並提高投資組合穩健性。

1.虧損放大

它不僅放大收益,也會放大損失。市場的微小波動都可能導致巨大的損失,投資者的本金可能在瞬間化為烏有。

舉例說明:繼續以上述股票為例,假設股票價格下跌到90元。則具體情況如下:

| 專案 | 無 | 10倍 |

| 自有資金 | 10000元 | 1000元 |

| 借入資金 | 0元 | 9000元 |

| 股票數量 | 100股 | 1000股 |

| 股票價格下跌10% | 90元 | 90元 |

| 投資價值 | 9000元 | 90000元 |

| 淨虧損 | 1000元 | 10000元 |

說明:保證金1000元會全部損失,甚至可能需要追加資金補足差額。

2.追加保證金風險

當行情不利時,投資人可能需要不斷追加保證金以維持部位,否則將面臨強制平倉的命運。

舉例說明:一位交易者的帳戶餘額為5000美元,倍數比為50∶1。該交易者持有價值250,000美元的頭寸。如果市場走勢對該交易者不利,具體情況如下:

| 專案 | 初始狀態 | 市場不利後 |

| 帳戶餘額 | 5,000美元 | 4,000美元 |

| 槓桿比率 | 50:01:00 | 50:01:00 |

| 持有頭寸價值 | 250000美元 | 250000美元 |

| 初始保證金 | 5000美元 | 5000美元 |

| 市場不利後保證金餘額 | 5000美元 | 4000美元 |

| 追加保證金通知 | 無 | 有 |

| 需要追加的保證金金額 | 無 | 1000美元 |

如果市場不利導致帳戶餘額跌至4000美元,經紀商可能要求追加保證金,否則頭寸將被強制平倉,可能造成更大損失。

3.波動敏感度高

其部位對市場波動極為敏感,即使是小幅的價格波動,也可能導致投資人的保證金大幅縮水,甚至被清零。

1.設定停損止盈

交易前設定停損和止盈點,自動控制損失和鎖定利潤。停損避免損失擴大,止盈鎖定收益,幫助管理風險,提高成功率。

2.分散資產配置

不要把所有資金集中在單一資產上,透過分散投資降低風險。在不同市場、資產類別和產業中建立多元化投資組合,減少單一資產波動的影響。

3.動態調整倍數

根據市場波動靈活調整倍數。市場穩定且有信心時可適當增加倍數放大收益;市場不確定時降低它甚至不使用,降低風險。

4.持續學習

金融市場複雜多變,投資人需不斷學習宏觀經濟趨勢、技術指標與市場動態,提升投資決策能力,選擇有價值資產,提高成功率。

為了保護投資者的利益,維護金融市場的穩定,各國對零售投資者可用倍數進行了嚴格限制。例如:

歐盟:主要貨幣對的最高倍數為30:1。

美國:股票融資的倍數不得超過2:1。

亞太市場:外匯倍數普遍在50:1至200:1之間。

這些監管措施,如同一道道堅固的防線,為投資者的交易活動提供了安全保障,確保投資者在合理範圍內使用它,避免因過度槓桿而引發的系統性風險。

槓桿交易是金融市場中一把“雙刃劍”,既能在小資金下實現高收益,也可能導致迅速虧損。投資人需充分理解其機制、合理控制部位和風險,科學運用停損止盈策略,才能在波動市場中穩健獲利。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。