发布日期: 2025年09月10日

更新日期: 2025年11月28日

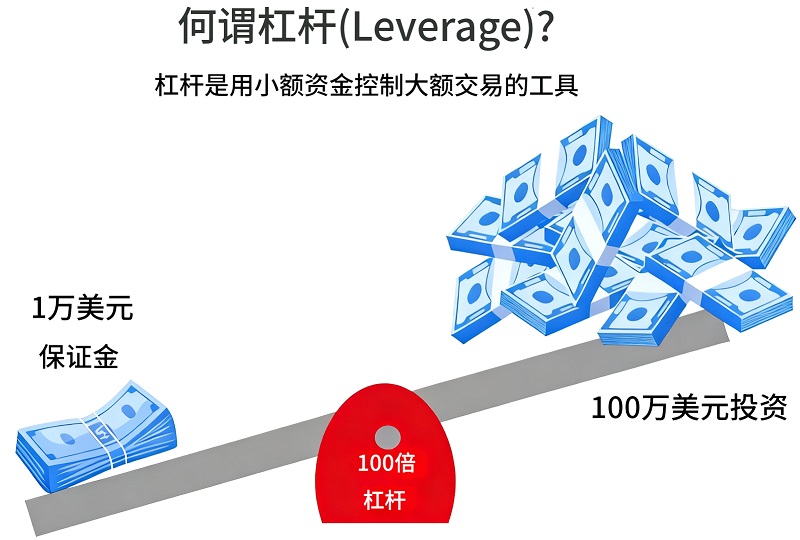

在金融领域,杠杆(Leverage)如同一位神秘而强大的魔法师,它能够赋予投资者“以小博大”的神奇力量,让有限的资金在市场中发挥出巨大的能量,但同时也潜藏着巨大的风险,稍有不慎便可能让投资者陷入万劫不复的深渊。今天,就让我们一同揭开它的神秘面纱,深入探究其背后的原理、优势与风险,以及如何在投资的战场上巧妙运用这把“双刃剑”。

1.定义

在金融领域,杠杆(Leverage)是指通过借入资金来增加投资规模,从而放大投资回报或亏损的一种手段。

投资者只需缴纳一定比例的保证金,即可控制远高于自有资金的资产规模,实现“以小博大”的效果。

小贴士: 既能放大收益,也会放大亏损,使用时需谨慎。

2.基本原理

它的概念源自物理学中的“杠杆定律”——用微小的力撬动巨大的重量。在金融领域,它让投资者用有限资金撬动大规模资产,实现收益放大。

核心计算公式:

举例说明:假设投资者A有1万元资金,想要购买某资产。在没有倍数的情况下,只能购买价值1万元的资产。但如果券商提供10倍,那么具体如下:

| 项目 | 无 | 10倍 |

| 投资资金 | 10000元 | 1000元 |

| 券商倍数 | 无 | 10倍 |

| 所需保证金 | 10000元 | 1,000元 |

| 控制的资产价值 | 10000元 | 10,000元 |

| 投资规模放大倍数 | 1倍 | 10倍 |

说明:

通过10倍数,投资者A用1000元保证金即可控制1万元资产,投资规模放大10倍。

它就像放大镜:收益会放大,亏损也会成倍增加。投资者在使用它时,需充分评估风险,并根据自身风险承受能力合理选择倍数。

| 投资者类型 | 风险承受力 | 建议倍数 | 适用市场 |

| 新手 | 较低 | 1:1 – 5:1 | 外汇主流货币对、蓝筹股 |

| 中级交易者 | 中等 | 5:1 – 10:1 | 指数、差价合约(CFD) |

| 高级交易者 | 较高 | 20:1及以上 | 外汇、期货等高波动市场 |

根据自身风险承受能力选择倍数,既能抓住市场机会,也能控制潜在亏损。

在股票市场中,杠杆交易通常通过融资融券实现:

融资:投资者向券商借入资金买入股票。

融券:投资者借入股票进行卖空操作。

核心理念:通过借入资金扩大投资规模,从而在股票上涨时获得更高收益,但同样会放大亏损风险。

举例说明:假设投资者有1000美元,但想买入价值5000美元的股票。就可以向券商借入4000美元,使用5倍数,具体情况如下:

| 项目 | 无 | 5倍 |

| 自有资金 | 1000美元 | 1000美元 |

| 借入资金 | 0美元 | 4000美元 |

| 总投资金额 | 1000美元 | 5000美元 |

| 股票上涨10%后价值 | 1100美元 | 5500美元 |

| 偿还借款 | 0美元 | 4000美元 |

| 净收益 | 100美元 | 500美元 |

结论:融资融券让收益放大5倍,但亏损同样成倍增加。

杠杆ETF(Exchange-Traded Fund)是一种特殊的基金产品,通过使用衍生工具(如期货、期权)放大标的指数的收益。常见倍数为 2 倍、3 倍或更高。

例如,TQQQ(3倍做多纳斯达克100指数ETF)

如果纳斯达克100指数上涨10%,TQQQ的净值将上涨30%

如果纳斯达克100指数下跌 10%,TQQQ的净值则下跌 30%。

举例说明:假设TQQQ的初始净值为 100 美元,当纳斯达克100指数上涨 10% 时,TQQQ的净值将上涨至130美元;而当纳斯达克100指数下跌10%时,TQQQ 的净值将下跌至 70 美元。具体如下:

| 项目 | 纳指上涨10% | 纳指下跌10% |

| 纳斯达克100指数变化 | 10% | -10% |

| TQQQ净值变化 | 30% | -30% |

| 初始净值(假设) | 100美元 | 100美元 |

| 涨跌后净值 | 130美元 | 70美元 |

⚠️ 高倍数带来高收益的同时,也意味着高风险,适合有经验且能承受风险的投资者。

1.外汇交易

外汇交易是其应用最广泛的领域之一。

外汇交易平台通常提供高倍数的杠杆,允许投资者用较少的资金控制更大价值的货币对,倍数可高达数十倍甚至上百倍。

举例说明:假设投资者有1000美元,但想交易价值100000美元的欧元/美元货币对。就可以使用100倍保证金交易,具体情况如下:

| 项目 | 无 | 100倍 |

| 自有资金 | 1,000美元 | 1,000美元 |

| 借入资金 | 0美元 | 99,000美元 |

| 总投资金额 | 1,000美元 | 100,000美元 |

| 汇率上涨1%后价值 | 1,010美元 | 101,000美元 |

| 平仓并偿还借款 | 0美元 | 99,000美元 |

| 净收益 | 10美元 | 1,000美元 |

2.差价合约(CFD)交易

CFD允许投资者通过合约交易资产价格差额,而无需持有实际资产,同样允许投资者使用它来增加其交易规模。

举例说明:假设投资者有1000美元,但想交易价值10000美元的黄金。可以使用10倍数,具体情况如下:

| 项目 | 无 | 10倍 |

| 自有资金 | 1000美元 | 1000美元 |

| 借入资金 | 0美元 | 9000美元 |

| 总投资金额 | 1000美元 | 10000美元 |

| 黄金价格上涨10%后 | 1100美元 | 11000美元 |

| 平仓并偿还借款 | 0美元 | 9000美元 |

| 净收益 | 100美元 | 1000美元 |

3.期货交易

期货市场杠杆效应最为明显,通常只需支付合约价值的5%-10%保证金即可控制大额头寸。

举例说明:假设投资者在期货市场中缴纳1000元保证金,控制价值10000元的合约。若合约价格上涨10%,则具体情况如下:

| 项目 | 无 | 10倍 |

| 自有资金 | 1000元 | 1000元 |

| 借入资金 | 0元 | 9000元 |

| 总投资金额 | 1000元 | 10000元 |

| 合约价格上涨10%后 | 1100元 | 11000元 |

| 合约价格下跌10%后 | 900元 | 9,000元 |

| 净收益/损失 | 100元 | 1,000元 |

在金融交易中,杠杆比率与保证金是两个核心概念,理解它们能够帮助投资者合理控制风险,同时放大投资收益。

1. 杠杆比率(Leverage Ratio)

它是衡量交易头寸与保证金之间关系的重要指标。它用简洁的比例表示投资者用多少保证金可以控制多大的资产。

例子:10:1的比率意味着,投资者每投入1美元保证金,可以控制价值 10 美元的资产。

就像放大镜:放大收益的同时,也会放大亏损。

2. 保证金(Margin)

保证金是投资者开立倍数仓位时必须缴纳的资金。它像一份风险担保书,确保投资者有足够资金应对潜在亏损。

保证金提供了参与大额交易的机会,也设定了潜在亏损的底线。

保证金与其比率呈反比关系:杠杆越高,需要缴纳的保证金比例越低。

举例说明:假设交易总额为100000美元,则具体情况如下:

| 比率 | 所需保证金比例 | 所需保证金 | 可控资产规模 |

| 1:1 | 100% | 100000美元 | 100000美元 |

| 20:1 | 5% | 5000美元 | 100000美元 |

| 50:1 | 2% | 2000美元 | 100000美元 |

| 100:1 | 1% | 1000美元 | 100000美元 |

说明:

100:1倍数:交易100000 美元的头寸,仅需 1,000 美元保证金。

50:1倍数:同样100000 美元的头寸,需要 2,000 美元保证金。

⚠️ 提示:高倍数虽能用小资金控制大头寸,但风险也成倍增加,稍有不慎可能造成保证金亏损甚至追加。

1.以小博大

它最大优势在于能够以较少的资金控制更大的资产。即使资金有限,也能参与大额投资机会,实现财富快速增长。

举例说明:假设某股票价格为100元,投资者有1万元资金。在没有倍数的情况下,只能购买100股。但如果券商提供10倍,则具体情况如下:

| 项目 | 无 | 10倍 |

| 自有资金 | 10000元 | 1000元 |

| 借入资金 | 0元 | 9000元 |

| 股票价格 | 100元 | 100元 |

| 购买股票数量 | 100股 | 1000股 |

| 股票价格上涨10% | 110元 | 110元 |

| 投资价值 | 11000元 | 110000元 |

| 净收益 | 1000元 | 10000元 |

通过倍数,收益从 1,000元 放大到 10,000元,实现收益的快速增长。

2.提高资金效率

它可以释放闲置资金,提高资金运用效率,使投资者能够同时参与更多交易策略,让每一笔资金发挥更大价值。

3.多元化投资组合

在有限资金条件下,杠杆允许投资者配置更多资产类别,降低单一资产波动对整体投资组合的影响,提高投资组合稳健性。

1.亏损放大

它不仅放大收益,也会放大损失。市场的微小波动都可能导致巨大的损失,投资者的本金可能在瞬间化为乌有。

举例说明:继续以上述股票为例,假设股票价格下跌到90元。则具体情况如下:

| 项目 | 无 | 10倍 |

| 自有资金 | 10000元 | 1000元 |

| 借入资金 | 0元 | 9000元 |

| 股票数量 | 100股 | 1000股 |

| 股票价格下跌10% | 90元 | 90元 |

| 投资价值 | 9000元 | 90000元 |

| 净亏损 | 1000元 | 10000元 |

说明:保证金1000元会全部损失,甚至可能需要追加资金补足差额。

2.追加保证金风险

当行情不利时,投资者可能需要不断追加保证金以维持仓位,否则将面临强制平仓的命运。

举例说明:一位交易者的账户余额为5000美元,倍数比率为50∶1。该交易者持有价值 250000美元的头寸。如果市场走势对该交易者不利,具体情况如下:

| 项目 | 初始状态 | 市场不利后 |

| 账户余额 | 5,000美元 | 4,000美元 |

| 杠杆比率 | 50:01:00 | 50:01:00 |

| 持有头寸价值 | 250000美元 | 250000美元 |

| 初始保证金 | 5000美元 | 5000美元 |

| 市场不利后保证金余额 | 5000美元 | 4000美元 |

| 追加保证金通知 | 无 | 有 |

| 需要追加的保证金金额 | 无 | 1000美元 |

如果市场不利导致账户余额跌至 4000美元,经纪商可能要求追加保证金,否则头寸将被强制平仓,可能造成更大损失。

3.波动敏感度高

其头寸对市场波动极为敏感,即使是小幅的价格波动,也可能导致投资者的保证金大幅缩水,甚至被清零。

1.设置止损止盈

交易前设定止损和止盈点,自动控制损失和锁定利润。止损避免损失扩大,止盈锁定收益,帮助管理风险,提高成功率。

2.分散资产配置

不要把所有资金集中在单一资产上,通过分散投资降低风险。在不同市场、资产类别和行业构建多元化投资组合,减少单一资产波动的影响。

3.动态调整倍数

根据市场波动灵活调整倍数。市场稳定且有信心时可适当增加倍数放大收益;市场不确定时降低它甚至不使用,降低风险。

4.持续学习

金融市场复杂多变,投资者需不断学习宏观经济趋势、技术指标和市场动态,提升投资决策能力,选择有价值资产,提高成功率。

为了保护投资者的利益,维护金融市场的稳定,各国对零售投资者可用倍数进行了严格限制。例如:

欧盟:主要货币对的最高倍数为30:1。

美国:股票融资的倍数不得超过2:1。

亚太市场:外汇倍数普遍在50:1至200:1之间。

这些监管措施,如同一道道坚固的防线,为投资者的交易活动提供了安全保障,确保投资者在合理范围内使用它,避免因过度杠杆而引发的系统性风险。

杠杆交易是金融市场中一把“双刃剑”,既能在小资金下实现高收益,也可能导致迅速亏损。投资者需充分理解其机制、合理控制仓位和风险,科学运用止损止盈策略,才能在波动市场中稳健盈利。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。