发布日期: 2023年02月23日

更新日期: 2023年10月25日

波动率在交易中常被交易者所厌恶,特别对于带杠杆的交易来说,它预示着交易订单的隐含风险,波动率愈高,则预示市场越不稳定,爆仓风险越大。

如若有方法,在一定程度上,指导我们预测交易对象(如标普500、黄金、原油等)未来一定时间内的波动率,则可为交易带来颇有价值的参考。

本篇我们就来讨论下,如何活用波动率指数,为投资交易赋能。

大家知道,多数品种都有隐含波动率指标,如:标普500,对应VIX;黄金,对应GVZ;原油,对应OVX;欧美,对应EVZ。

那具体该如何使用这些波动率指数,为投资交易做参考呢?我们今天就以VIX指数为例,对标普500指数的交易进行开仓指导。

1、什么是VIX波动率指数(Volatility Index)

VIX指数是芝加哥期权交易所市场波动率指数的交易代码,系衡量未来(30天)标准普尔500指数的预期波动幅度(该幅度以年化数值表示),常被称为“恐慌指数”。

VIX指数由标准普尔500指数的期权价格推算而来,常被用来判断市场环境和情绪变化,每当市场恐慌避险情绪上升的时候,VIX就会上升,通常当VIX超过40,表示市场对未来非理性恐慌,当VIX低于15,表示市场非理性繁荣。

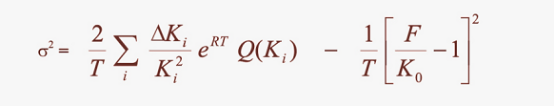

【VIX编制算法】

根据芝加哥期权交易所公布的VIX白皮书《The CBOE Volatility Index - VIX®》,其核心计算公式如下:

其中:

σ:近月波动率

NT:近月合约剩余到期时间

T:NT/N365

R:无风险利率

F:S+eRT×[认购期权价格(S)−认沽期权价格(S)]

{ S:认购期权价格与认沽期权价格相差最小的执行价 }

K0:小于F且最接近于F的执行价

Ki:由小到大的所有执行价(i=1,2,3,….)

ΔKi:第i个执行价所对应的执行价间隔

P(Ki):若Ki小于K0,为Ki对应的Put期权价格;若Ki大于K0,为Ki对应的Call期权价格;若Ki等于K0,为Ki对应的Call/Put期权价格

VIX指数的计算过程较为复杂,读起来也晦涩难懂,但我们并不需要掌握。

数学只是工具,投资收益的高低与数学好坏并无关系;

复杂的表面下,一定有简单的底层逻辑,我们只要理解实践运用的意义,学会市场思维,就足够了。

1.VIX波动率指数的运用意义

VIX指数作为波动率指数,其主要作用之一是可演算出标普500指数在未来一段时间内的市场预期波动率,以及该预期波动率的发生概率。

这里首先给大家科普下,统计学中【正态分布】和【标准差】的概念:

【正态分布】来源于人类通过观察所得到的自然规律,社会中的各种变量当达到一定数量后(通常需大于30,越大越好),均可呈现以平均值为中心的正态分布的趋势,例如:人类身高、出生体重、学生成绩等,所以在自然科学、医学、金融学等很多领域中的量化统计,均是基于正态分布的假设。

【标准差】表示的是一组变量数据的波动程度(即波动率),往往以数组平均值(μ)作为参照,数据围绕平均值的波动程度即可由标准差(σ)反映出来。

在正态分布中,围绕平均值(μ)的两端,变量数据总体呈现左右对称的分布形态。

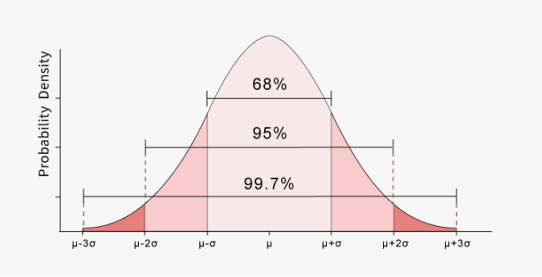

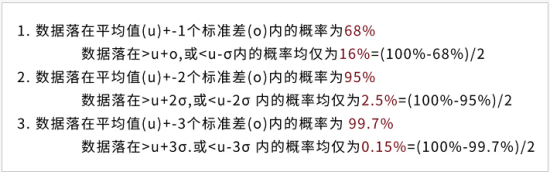

在知晓了平均值(μ)和标准差(σ)两个参数后,还有就是“68-95-99.7”关联法则:

如上图,反映的是一组正态分布数据的概率分布,其中μ为平均值,σ为标准差

横轴表示数据值,纵轴表示每个数据值对应发生的概率(在统计学中称为概率密度)

我们可以很直观地看到68%、95%、99.7%代表的是面积占比(在统计学中称为概率分布),其实际意义是:

VIX指数作为标普500的波动率指数,其由期权价格推算而来,而期权的定价正是基于正态分布的假设,故VIX指数也就带有了正态分布的基因。

从统计学角度,可认为标准普尔500指数的波动率,是满足平均值为0,标准差为VIX的正态分布,而这里的VIX是以年化数值来表示的,我们可以用它推算出未来任一时间段内,标准普尔500指数的预期波动率。

我们举例来说明:

假设VIX指数为15,则表示当前时点,预期未来30天的年化波动率(即标准差σ)为15%,则以此为基础:

若需推测未来1个月的波动率:(1年共12个月,则预期单月波动率标准差σ为15%/√12 = 4.33%),表示:

标准普尔500指数未来1个月内,

波动率在+-4.33%以内的几率为68%,

波动率在+-8.66%(=0+-2*4.33%)以内的概率为95%,

波动率在+-12.99%(=0+-3*4.33%)以内的概率为99.7%。

若需推测未来1周的波动率:(1年共52周,则预期单周波动率标准差σ为15%/√52=2.08%),表示:

标准普尔500指数未来1周内,

波动率在+-2.08%以内的几率为68%,

波动率在+-4.16%(=0+-2*2.08%)以内的概率为95%,

波动率在+-6.24%(=0+-3*2.08%)以内的概率为99.7%。

3.如何运用VIX对标普500指数交易进行开仓指导

假设当前VIX为15,当前标普500指数点位为4300点,

若交易者账户入金10000美元,回撤定为总资金的20%,即可承受的亏损额度为10000*20%=2000美元

假设交易者拟定的持仓时间为1周,根据上述VIX指数的运用方法,预期未来1周波动率标准差为15%/√52=2.08%,则表示标准普尔500指数在未来1周内的波动率发生概率如下:

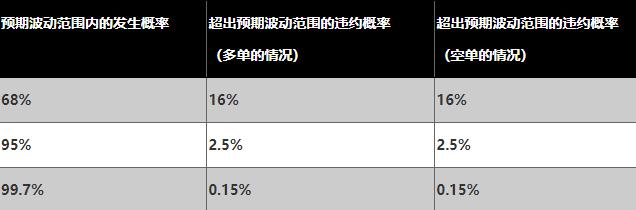

因波动范围涉及上涨(正)、下跌(负)两端,而在正态分布下,两端发生的概率是相同的,所以在实际开仓交易中,一旦确定了开仓方向(多单or空单),从止损的角度,如实际走势与开仓方向相反,则超出预期波动范围的违约概率,仅为(100%-发生概率)的1/2,具体如下:

1.若交易者选择发生概率68%的情况,则止损点值可设为+-8944点

在此情况下,开多单(或空单)超出预期波动范围的违约概率不超过16%

因标普500指数每手合约大小为10,则8944点对应8944*0.1=894.4美元

交易者开仓仓位=可承受亏损额度/止损点值=2000/894.4=2.23手

2. 若交易者选择发生概率95%的情况,则止损点值可设为+-17888点

在此情况下,开多单(或空单)超出预期波动范围的违约概率仅为2.5%

因标普500指数每手合约大小为10,则17888点对应17888*0.1=1788.8美元

交易者开仓仓位=可承受亏损额度/止损点值=2000/1788.8=1.12手

3.若交易者选择发生概率99.7%的情况,则止损点值可设为+-26832点

在此情况下,开多单(或空单)超出预期波动范围的违约概率仅为0.15%

因标普500指数每手合约大小为10,则26832点对应26832*0.1=2683.2美元

交易者开仓仓位=可承受亏损额度/止损点值=2000/2683.2=0.74手

【其他说明】

以VIX作为预期波动率的参考,进行标普500指数交易,是给大家提供一种交易的思路,相同的方法可以用在黄金(对应GVZ),原油(对应OVZ)等品种上,但波动率指数代表的只是市场对未来波动率的预期,与真实的波动率仍然存在差异,故该方法仅作为交易参考,不构成任何投资建议。

市场有风险,投资需谨慎。