发布日期: 2025年07月08日

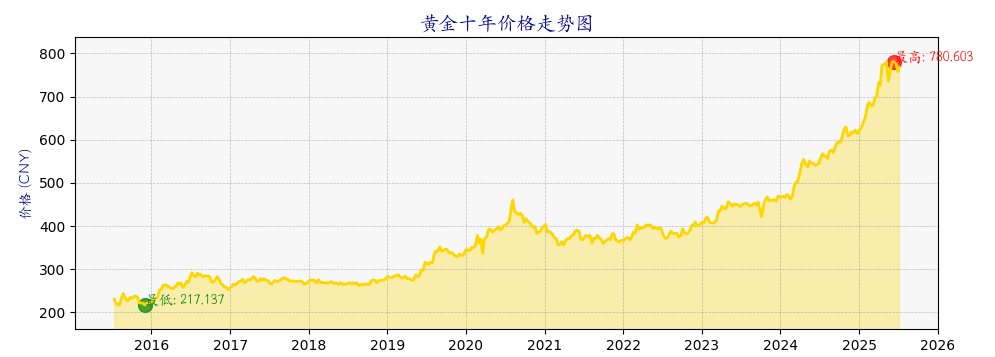

过去十年,黄金走势图10年呈现出丰富的波动与整体上涨趋势。作为全球重要的避险资产,黄金的价格不仅反映了市场对经济前景的预期,也体现了地缘政治、通胀和货币政策的复杂影响。理解这段时间内黄金价格的变化,有助于投资者更好地把握未来走势。下面是过去10年黄金价格走势的分析与解读:

整体趋势上涨

从2015年约1100 USD/oz缓慢反弹,到2020年疫情期间冲击至2000 USD;随后在俄乌冲突和高通胀推动下,持续攀升,并于2024–2025年多次突破2700–3300 USD。市场情绪波动明显,投资者避险需求显著增强,推动黄金价格不断走高。回顾这段时间的黄金走势图10年,可以清晰看到这些波动的脉络和背后的驱动因素。

关键高点

2020年8月首次突破2000 USD/oz

2025年3月达到3000 USD/oz以上

2025年4月大约3425 USD/oz

驱动因素

疫情、地缘局势(如俄乌、以巴冲突):作为避险资产,黄金需求上升

美元与美国十年期国债收益率:美元疲软利率下降时,黄金通常上涨

美联储政策及通胀预期:通胀上升或实际利率为负加强黄金吸引力

长期回报

过去十年(2015–2025年),黄金价格约增长200%以上;虽然不产生现金流或红利,但它在资产组合中依然具备抗通胀和避险功能。黄金因其流动性好、全球认可度高,成为投资者配置资产时的重要选择。整体来看,黄金走势图10年显示出黄金作为资产保值工具的独特价值。

短期走向

如果美国继续降息、通胀保持高位、地缘紧张局势未缓解,黄金可能继续上行,有望冲击2900–3300 USD区间。此外,全球避险需求持续存在,加上部分国家货币政策不确定性,均为黄金价格提供支撑。

风险提醒

美元走强、实际利率上升或全球经济复苏(如股市表现强劲)可能导致金价回调;黄金波动性较大,建议灵活配置。投资者还需关注地缘政治突发事件和市场流动性变化,避免因市场情绪剧烈波动带来损失。

投资定位

黄金适合用作对冲不确定性与通胀的资产,是资本保值的一种补充方式,而非追求高收益的核心。合理配置黄金能够提升整体投资组合的稳健性,但应结合其他资产类别,做到分散风险,平衡收益与安全。

过去十年黄金经历了几轮重要牛市,以避险需求和通胀驱动为主;目前虽处高位,但仍具上行空间。投资者应关注全球利率、美元强弱及通胀与地缘局势。同时,需留意国际政治风险和宏观经济变化,这些因素影响黄金价格。合理把握买卖时机,有助资产稳健增值。回顾黄金走势图10年,更清晰理解市场波动和趋势,助力长期布局。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。