发布日期: 2023年06月02日

美元指数在103.50附近的区间下端交易。美国国会周四通过了债务上限法案。所有的注意力都将集中在晚些时候出炉的非农就业数据。

衡量美元兑一篮子主要货币走势的美元指数(DXY)本周末在103.50区域附近略显守势。

美元指数专注于非农就业报告

在周五晚些时候关键的美国就业报告发布之前,风险综合体的胃口持续存在,在此背景下,美元指数迄今在周四的强劲回调基础上又扩大了一些,并在103.50附近的多日低点区域航行。

美国参议院以63-36票赞成立法暂停美国债务上限,并设定2024年大选前的支出上限,从而结束了一场威胁到全球金融灾难的闹剧,这对市场参与者的乐观情绪起到了促进作用。该法案现在转交给总统拜登,他承诺在美国违约(6月5日)前几天签署该法案。

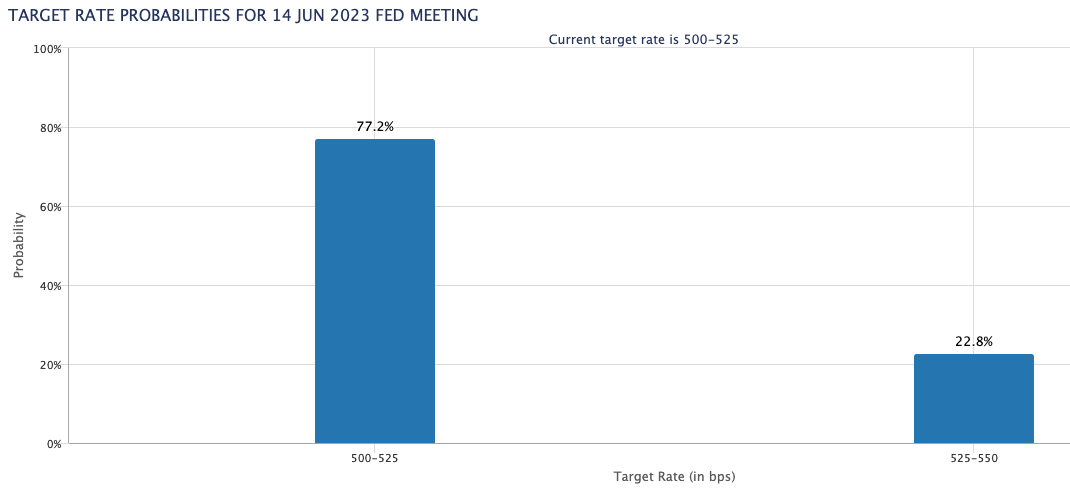

回到央行方面,根据CME集团追踪的FedWatch工具,美联储在6月14日的会议上暂停的可能性现在攀升至80%的界限。

投资者将密切关注美国5月份就业报告的发布,届时经济将增加19万个就业岗位,失业率将上升至3.5%。

围绕美元需要注意的问题

在周四的激烈回调之后,美元指数在103.50区域附近徘徊,这是在最近美联储在本月晚些时候加息的预期出现转折的背景下。

同时,尽管美国关键的基本面(主要是就业和价格)具有稳定的弹性,但对美联储在6月的下一次会议上再加25个基点的押注突然逆转,削弱了美元近期的涨势,有利于美国收益率的进一步下降。

支持美联储暂停行动的因素似乎是为应对围绕美国银行业的不确定性而额外收紧信贷条件。

本周美国的关键事件:非农就业,失业率(周五)。

背后突出的问题:关于美国经济软/硬着陆的争论持续不断。终端利率接近峰值与2023年底/2024年初的降息猜测。美联储的支点。地缘政治对俄罗斯和中国的影响。美中贸易冲突。

美元指数相关水平

现在,美元指数下跌0.08%,至103.48,初步支撑位是100日均线102.91,其次是55日均线102.41,最后是101.01(4月26日低点)。上行方面,突破104.69(5月31日高点)将打开通往105.58(200日均线)和105.88(3月8日高点)的大门。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。