發布日期: 2026年01月16日

在技術分析指標中,KDJ指標幾乎是所有金融愛好者都會最先接觸到的一種。但現實中,它也是被誤解和誤用最多的指標之一。

有人用它頻繁止損,有人在牛市中“剛漲就賣”,也有人因此認定:隨機指標不准、沒用、是散戶指標。

事實恰恰相反。問題不在指標,在用法與市場環境的錯配。

本文將系統講清楚:KDJ是什麼?為什麼它會「失靈」?普通投資者該如何正確使用?

KDJ指標(StochasticOscillatorwithJ)又叫隨機指標,起源於1950年代,由技術分析大師GeorgeLane提出。

它的數學核心只有一句話:目前收盤價,在最近N日價格區間的相對位置。

也就是說,它不是預測未來,而是回答一個更基礎的問題:

現在的價格,站在近期波動區間的什麼位置?

1.從KD到KDJ:為什麼要多加一條J線?

最早的隨機指標只有%K與%D兩條線,用來衡量價格在區間中的強弱位置。

後來市場引入了J值(J=3K−2D),其作用只有一個:

放大短期動量變化,讓情緒拐點更早顯現。

於是形成了我們熟悉的三線結構:

K線:短期動量

D線:動量平滑

J線:情緒放大器

三線合稱KDJ。正因為交叉形態直覺、回饋速度快,它被廣泛應用於A股、美股、港股、期貨、加密資產等高波動市場。

2.作用

隨機指標不回答方向預測問題,它回答的是三個更基礎的事:

當前價格處在近期區間的高位,還是低位?

上漲/下跌的動能是在增強,還是在衰減?

市場是否已進入一致性預期(過熱或恐慌)?

3.屬於哪一類指標?

隨機指標的定位非常明確:

震盪類指標(Oscillator)

它關注的不是長期趨勢,而是:

短期多空情緒

動能變化速度

超買/超賣狀態

相較於單線指標(如RSI),KDJ因為具備多線結構,在情緒轉折提示上較穩定,也較靈敏。這也是為什麼許多短線交易者稱它為:「短線指標之王」

| 線條 | 市場角色 | 核心意義 |

| K 線 | 快線 | 短期動量,對價格最敏感 |

| D 線 | 慢線 | 趨勢過濾,穩定訊號 |

| J 線 | 放大線 | 放大偏離,提前預警極端 |

1.指標原理(通俗版)

KDJ的計算基礎只有三項數據:

最近N日最高價

最近N日最低價

目前收盤價

透過比較「當前價格」在這波動區間中的位置,計算出K、D、J三個數值,並在座標軸上連續繪製。

它本質上反映的是:

價格動能是否在加速或減弱

市場是否進入情緒極端區

潛在的短期轉折是否正在醞釀

這也是為什麼KDJ往往能在價格真正轉向之前,提前出現訊號。

2.公式拆解(預設參數9,3,3)

①K值(快線):短期動量載體

特點:

高敏感度:能第一時間捕捉短期多空力量變化。

噪音明顯:受單日極端價格影響大,單獨參考容易誤判趨勢。

初始值:首次計算可用當日RSV作為K值。

作用:捕捉短期動量變化,是KDJ中反應最快的線條。

②D值(慢線):趨勢濾波工具

特點:

平滑降噪:緩衝K值波動,使走勢更平穩。

訊號驗證:金叉/死叉需D線配合才能提高可靠性。

初始值:同K值,首次用RSV初始化。

作用:過濾K線假訊號,錨定中期趨勢方向。

③J值(放大線):極端情緒預警

特點:

數值無邊界:可突破0–100區間,形成超買/超賣訊號。

極端預警:

可突破0–100區間

J>100:多頭過熱,短期頂部風險

J<0:空頭過冷,短期反彈可能

提前1–2根K線預警趨勢末端

作用:捕捉動量極端狀態,預警趨勢可能反轉。

隨機指標不僅是動量工具,更是市場情緒溫度計。掌握它的區間思維和訊號判斷,可以幫助投資人更科學地捕捉買賣時機。

1.區間定位:市場情緒溫度計

KDJ數值在0–100區間,本質是短期多空情緒量化分級。不同區間對應不同市場狀態:

數值區間市場狀態核心解讀實戰注意

| 數值區間 | 市場狀態 | 核心解讀 | 實戰注意 |

| 80–100 | 超買 | 多頭過熱,邊際動能衰減 | 牛市可長期鈍化,避免追高 |

| 50–80 | 多頭區 | 上漲趨勢佔優 | 回踩50 + 金叉可低吸 |

| 20–50 | 空頭區 | 反彈偏弱 | 死叉不等於大跌,謹慎操作 |

| 0–20 | 超賣 | 空頭過熱,反彈機率增加 | 熊市可繼續下探,留意止跌訊號 |

提示:區間定位僅判定市場狀態,並非直接交易訊號。

2.超買超賣範圍判斷

在圖表上可以繪製兩條水平線,分別位於80和20,用來判斷超買或超賣狀態:

K、D線>80→市場處於超買狀態

K、D線<20→市場處於超賣狀態

此外,J線也可輔助判斷超買超賣:

J>100→超買

J<10→超賣

J線放大偏離,有助於提前發現極端情緒,特別適合捕捉反轉訊號。

2.買進賣出訊號判斷

隨機指標的交易訊號主要透過交叉形態和背離形態來識別,常見方法包括:

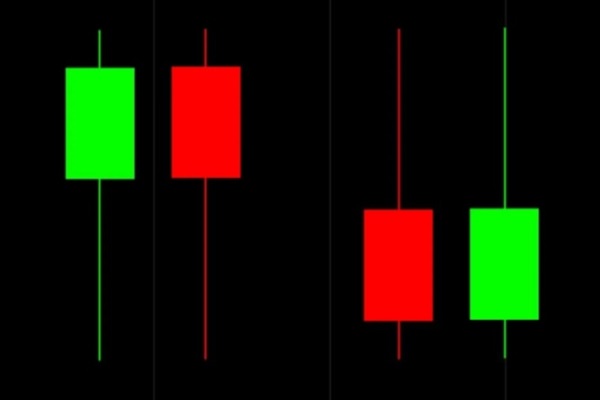

①黃金交叉(低位金叉)-買進訊號

形成條件:

K線與D線同時位於20以下

K線向上突破D線

意義:

市場空方力量極度衰弱

多頭開始反攻

股票進入上漲趨勢

實戰策略:

可作為低吸建倉訊號

配合量能或趨勢確認,風險較低

注意:金叉不等於立刻漲停,需結合整體趨勢。

②死亡交叉(高位死叉)-賣出訊號

形成條件:

K線與D線同時位於80以上

K線向下突破D線

意義:

多方力量逐漸耗盡

空頭開始反攻

股價可能出現回檔或反轉

實戰策略:

可作為減倉或離場訊號

高位套現、規避回調風險

③頂背離(上背)-賣出訊號

形成條件:

股價一峰比一峰高

KDJ指標高位一峰比一峰低

意義:

價格與動量出現明顯反差

市場上漲行情即將結束

出現回調或下跌風險

實戰策略:

高點賣出或減倉

警惕追漲操作

④底背離(底部背道而馳)-買進訊號

形成條件:

股價一峰比一峰低

KDJ指標低位一峰比一峰高

意義:

價格與動量出現反差

下跌行情可能結束

股價迎來反彈機會

實戰策略:

可在低位建倉

配合成交量放大,反彈機率更高

隨機指標不是單一買賣按鈕,而是短期情緒與動量監測工具。理解區間、交叉和背離,才能真正用好它。

隨機指標本身沒有錯,問題往往出在使用方式。投資者常抱怨“一用就錯”,背後原因主要有三點:

1.預設參數過於敏感→假訊號頻出

市面上常用的預設參數(9,3,3)對價格波動反應非常迅速,適合捕捉短期動量,但在震盪市中容易產生大量「假交叉」。

核心問題:

指標靈敏,但缺乏過濾機制

新手看到交叉就下單,容易頻繁停損

提示:靈敏≠有效,指標需結合行情過濾雜訊。

2.把“機率訊號”當成“確定指令”

很多新手只記住兩句話:

金叉=買

死叉=賣

但忽略了更重要的條件:

位置:KDJ所在區間(0–20/50/80–100)影響訊號可靠性

趨勢:當前行情是震盪、回檔還是趨勢市

量能:成交量能否配合價格,驗證訊號強度

忽略這些因素,金叉死叉就成了“盲目指令”,容易在震盪市中虧損。

3.不理解“固定視窗vs可變行情”

隨機指標的核心計算是基於固定週期(如9日),指標反應的是短期相對位置

在V型反彈或強趨勢行情中:

價格迅速突破前9日高點

RSV和J值瞬間衝高→KDJ提示“超買”

實際行情才剛起步,訊號與趨勢脫

核心問題:指標沒錯,錯的是使用場景。必須結合行情結構和趨勢判斷,否則容易被事先「超買/超賣」誤導。

4.解決思路:

依交易品種&風格調整參數

結合區間、趨勢和量能判斷訊號可靠性

使用多周期或支撐/壓力點位驗證訊號

隨機指標是機率工具,不是確定指令,學會「看場景」比盲目追交叉更重要。

隨機指標的價值不在於複雜的訊號組合,而是精準適應自身交易能力的用法。

1.新手極簡用法:只盯20/80區間,避免核心風險

對於新手而言,無糾結金叉死叉、多線連動,只需聚焦K線的20/80閾值,就能建立最基礎的風險控制體系,避開追高抄底誤區。

核心操作規則:

①K值>80(超買區間):

堅決不追高

若已有持倉且獲利,可分批減倉鎖定利潤,規避回調風險。

② K值<20(超賣區間):

堅決不抄底

等待止跌訊號(如價格穩定、J線拐頭),再考慮入場。

2.進階用法:KDJ變身“支撐/壓力探測器”

掌握基礎區間策略後,可結合價格形態,利用KDJ精準辨識支撐位與壓力位,將指標從「情緒判斷」升級為「點位錨定」。

①核心邏輯

支撐位:K值從<20區間拐頭向上、形成低位金叉的當日最低價→多頭防守發力點。

壓力位:K值從>80區間拐頭向下、形成高位死叉的當日最高價→空頭壓制點。

②三步驟實操畫法

找支撐位:低位金叉當日最低價→核心支撐。

找壓力位:高位死叉當日最高價→核心壓力。

落地操作:價格回踩支撐+J線拐頭向上→低吸訊號;價格觸及壓力+J線拐頭向下→減倉/做空訊號。

3.高階用法:多周期共振,大幅提升勝率

單週期KDJ訊號在震盪市易失真,高階投資者採用多週期共振策略:

長期週期→定趨勢

短期週期→找入場點

①為什麼需要多周期共振?

短期週期(如30分鐘)→訊號靈敏,但噪音多

中長期週期(如周線)→訊號穩定,但滯後

共振策略→長週期確認趨勢,中短週期尋找入場點

②三層過濾法(實戰首選)

週線定方向(頂層過濾)

週線K值>50向上→中長期多頭

週線K值<50向下→中長期空頭

日線找結構(中層過濾)

多頭趨勢:等待日線K值回踩20–50區間→多頭回調

空頭趨勢:等待日線K值反彈至50–80區間→空頭反彈

30分鐘找進場點(底層精準)

日線結構確認後

30分鐘形成對應金叉/死叉→精准入場

③高階提醒

遵循先長期後短期順序,週線趨勢為準

多周期共振僅為輔助,需結合標的流動性、產業景氣等綜合判斷

很多投資人忽略一個事實:指標沒有萬能參數,只有適配週期。

預設參數(9,3,3) 並非最優解,只是歷史沿用最廣的折位方案

不同周期、品種波動結構變化時,盲目用預設值可能失真

1.常見參數設定對照表

不同交易風格,對「靈敏度」與「穩定性」的要求完全不同。

| 交易風格 | 參數設定 | 適用場景 |

| 超短線 | (5,3,3) | 加密貨幣、T+0、高頻震盪 |

| 波段交易 | (9,3,3) | 股票、期貨、指數 |

| 中長線 | (21,9,9) | 趨勢過濾、部位管理 |

理解關鍵點:

N越小→訊號越快,但噪音越多

N越大→訊號越慢,但趨勢更乾淨

參數調整,本質上是在反應速度與抗噪能力之間做取捨。

2.機構級做法(重點)

真正的機構交易者,尤其是海外CTA(趨勢跟隨型基金),對KDJ的使用方式,和散戶幾乎完全相反。

他們的真實做法通常是:

顯著放慢週期:例如使用(45,9,9),甚至更慢

弱化「快慢交叉」概念:只保留一條慢K,不追逐短期拐點

聚焦關鍵中軸:只觀察50軸的上方與下方

核心目的:降低噪音,穩健判斷市場趨勢,而非盲目追求靈敏度。

KDJ不是買賣按鈕,而是一個動量與情緒測量器。它不能保證賺錢,但能有效告訴交易者:什麼時候,市場最容易犯錯。

當學會:

用區間判斷過熱與過冷

用50軸區分多空

用多周期過濾噪音

隨機指標才會從“入門指標”,升級為投資者交易系統中的風險管理工具。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。