發布日期: 2025年09月10日

更新日期: 2025年11月05日

隨著生活水平的提高,外匯這個詞大家都不陌生啦。要是有出過國旅遊,那肯定跟它打過交道。不過呢,說到有關它的投資,很多人就有點摸不著頭腦了。別急,今天咱們就好好來了解一下,金融領域裏的它究竟是什麼,又該怎麼入手?

外匯(Foreign Exchange,簡稱 FX)是指不同國家貨幣之間的兌換與交易。它不僅是全球經濟的“潤滑劑”,也是全球最大、最活躍的金融市場,每日交易額超過 7 萬億美元,遠遠超過股票和期貨市場的總和。

與股票不同,外匯市場沒有集中交易所,而是通過銀行、金融機構和經紀商的電子網絡進行 24 小時不間斷交易,因此被稱為“去中心化市場”。也就是說,它沒有實體交易所或中央清算機構,而是由銀行、企業、政府及個人投資者組成的全球網絡共同運作。

它有兩種主要形式:

1.現貨交易

現貨交易是指交易達成後兩個工作日內完成交割的交易形式。它結構簡單、操作直接,非常適合初學者。

2.保證金交易

保證金交易是一種杠杆交易形式,投資者只需支付部分資金(保證金),即可控制更大金額的交易。

舉例說明:假設李女士計劃去美國旅遊。當日匯率為1美元 = 7.20 人民幣,三個月後,人民幣貶值,匯率變為 1 美元 = 7.50 人民幣。具體如下:

| 時間點 | 匯率 | 操作 | 人民幣 | 美元 |

| 當日 | 1美元=7.20人民幣 | 換美元 | -7200 | 1000 |

| 三個月後 | 1美元=7.50人民幣 | 換回人民幣 | 7500 | -1000 |

| 結果 | - | - | 300 | 0 |

說明:

在匯率較低時買入美元,在匯率較高時賣出美元,淨賺300元。

外匯市場的核心邏輯——匯率波動創造了盈利機會。

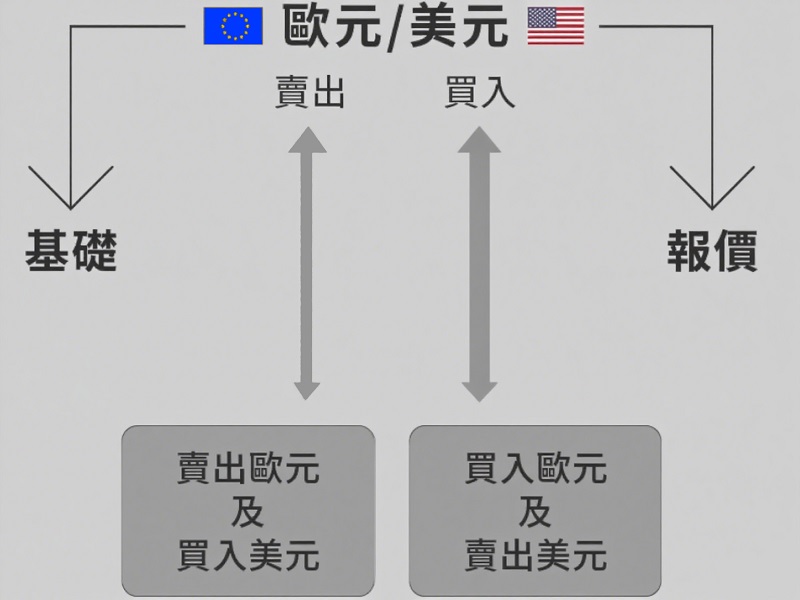

1. 貨幣對

在外匯交易中,貨幣總是以成對的形式出現。每一對貨幣都包含兩種貨幣,其中第一種貨幣被稱為基礎貨幣,第二種貨幣是報價貨幣。匯率則顯示了購買一單位基礎貨幣需要多少單位報價貨幣。

例子:

EUR/USD = 1.2500,意味著1歐元需要1.25美元來購買。

其中,歐元是基礎貨幣,美元是報價貨幣。

2. 匯率

匯率是指兩種貨幣之間的兌換比率。匯率反映了一種貨幣的相對價值,也決定了交易時需要支付的金額。

常見的匯率表示方式是四位小數,例如1.2050。

匯率的變動以“點”來衡量:

1點 = 0.0001(大多數貨幣對)

對於日元(JPY)相關的貨幣對,1點 = 0.01。

例子:

如果EUR/USD從1.2050上升到1.2060,則上升了10點。

3. 點(Pip)

點是外匯交易中衡量匯率波動的最小單位。也是最基本的計量單位。

對於大多數貨幣對,1點 = 0.0001。

對於日元(JPY)相關貨幣對,1點 = 0.01。

例子:

如果EUR/USD從1.1050升到1.1060,那麼匯率上升了10點。

4. 點差(Spread)

點差是外匯市場中常見的一個術語,指的是買入價和賣出價之間的差額,通常以“點”為單位表示。點差直接影響交易成本,點差越小,交易成本越低。

例子:

假設EUR/USD的買入價為1.1000,賣出價為1.1002,點差就是2點。

如果買入1手EUR/USD(100,000單位),並且每點的價值為10美元,交易成本就是2點×10美元 = 20美元。

總結:

選擇點差較小的經紀商有助於降低交易成本。

5. 杠杆(Leverage)

杠杆是外匯交易中的一個重要工具,它允許投資者用相對較少的資金控制更大的交易規模。杠杆放大了潛在收益,但同樣也放大了風險。

例子:

如果杠杆比例為1:100,那麼以1000美元的資金,可以控制100,000美元的交易規模。

如果交易成功,收益會被放大100倍;但如果交易失敗,損失同樣也會被放大100倍。

總結:

使用杠杆時要特別注意風險管理。

6. 保證金(Margin)

保證金是進行杠杆交易時需要存入的資金,它是為維持杠杆交易所需的“擔保”。保證金的金額取決於杠杆比例和交易規模。

例子:

假設擁有1000美元的資金,杠杆比例為1:100,想進行100,000美元的交易。

在這種情況下,需要支付1000美元作為保證金。

如果交易虧損導致賬戶餘額低於保證金要求,經紀商可能會要求你追加保證金,或者強制平倉以避免更大的損失。

總結:

確保賬戶內有足夠的保證金,以避免被強制平倉。

匯率的波動受多種因素影響,投資者應關注宏觀經濟數據、政策動向及市場情緒。以下為主要因素解析:

1. 經濟指標

關鍵經濟數據直接反映國家經濟狀況,對匯率影響顯著。常見指標包括:

GDP(國內生產總值):經濟增長強勁通常推高本幣價值。

就業數據:如非農就業數據(NFP),就業市場強勁會增強本幣吸引力。

CPI(消費者物價指數)和PPI(生產者物價指數):通脹數據影響貨幣購買力,從而影響匯率。

例子:

美國非農就業數據超預期:預期15萬,實際25萬 → 投資者信心增強,美元升值。

美國非農就業數據不及預期:預期15萬,實際5萬 → 投資者信心下降,美元貶值。

2. 央行貨幣政策

利率調整及政策聲明是影響匯率的重要因素:

加息:提高本幣利率吸引外資流入,推動本幣升值。

降息:降低本幣吸引力,可能導致資金外流,本幣貶值。

例子:

美聯儲加息 → 投資者購買美元資產 → 美元升值。

歐央行降息 → 歐元吸引力下降 → 歐元貶值。

3. 地緣政治風險

戰爭、制裁、選舉等地緣政治事件會增加市場不確定性,影響資金流向:

遇到風險事件,投資者通常追求避險貨幣(如美元、日元、瑞士法郎)。

避險需求增加 → 本幣升值,風險貨幣可能下跌。

例子:

中東地區沖突升級 → 投資者買入美元或日元 → 美元/日元匯率上升。

4. 市場情緒

投資者的風險偏好和信心變化也會引起外匯匯率波動:

市場恐慌:資金流向避險貨幣,本幣升值。

市場樂觀:風險貨幣受追捧,本幣可能貶值。

例子:

全球股市大跌 → 投資者買入美元、日元 → 相關貨幣升值。

市場風險偏好增強 → 投資者賣出避險貨幣,買入高收益貨幣 → 避險貨幣貶值。

1.即期交易(Spot Transaction)

即期交易是指交易雙方在成交後的兩個工作日內完成外匯交割的交易。

它操作簡單,適合初學者和短線投資者。

舉例說明:假設EUR/USD前匯率為 1.1000:

買入貨幣對:EUR/USD = 1.1000

買入一手(100000歐元),支付110000美元

兩天後交割時,匯率升至1.1050

將歐元兌換回美元,則利潤如下:

| 交易階段 | 匯率 (EUR/USD) | 交易內容 | 歐元數量 | 美元數量 | 利潤 |

| 買入時 | 1.1 | 買入歐元 | 100,000 | -110,000 | - |

| 交割時 | 1.105 | 賣出歐元 | -100,000 | 110,500 | 500美元 |

特點:

操作簡便,風險相對較低

盈虧直接反映匯率波動

2.遠期交易(Forward Transaction)

遠期交易是指交易雙方約定在未來某一特定日期進行交割的外匯交易。

主要用於規避匯率風險。

舉例說明:假設一家公司預期半年後將收到1億美元,為了避免匯率波動帶來的風險,與投行簽訂了遠期合約:

當前EUR/USD = 1.1000

與投行簽訂遠期合約,鎖定半年後的匯率1.1000

半年後,無論市場匯率如何變化,公司都按約定匯率兌換歐元,具體如下:

| 交易階段 | 匯率 (EUR/USD) | 交易內容 | 美元 | 歐元 |

| 簽約時 | 1.1 | 鎖定匯率 | 100000000 | - |

| 半年後 | 1.1 | 兌換歐元 | -100000000 | 90909091 |

特點:

鎖定未來匯率,規避匯率波動風險

適合企業和有明確未來外匯需求的個人

3.外匯期貨(Foreign Exchange Futures)

它是一種標准化遠期合約,通常在交易所交易,透明度高、流動性強,適合套期保值或投機。

舉例說明:假設投資者預期歐元兌美元在未來三個月內將升值,購買了一份歐元兌美元的期貨合約:

合約規模125,000歐元

當前期貨價格1.1000

三個月後,EUR/USD = 1.1200

平倉獲利如下:

| 交易階段 | 匯率 (EUR/USD) | 交易內容 | 歐元 | 美元 |

| 買入時 | 1.1 | 買入期貨 | 125,000 | -137,500 |

| 賣出時 | 1.12 | 賣出期貨 | -125,000 | 140,000 |

| 利潤 | - | - | - | 2,500 |

特點:

流動性高,透明度高

適合專業投資者和機構

4.外匯期權(Foreign Exchange Options)

它賦予持有者在未來某一日期或之前,以特定匯率買入或賣出一定數量外匯的權利,而非義務。

舉例說明:假設投資者預期歐元兌美元在未來一個月內將升值,購買了一份歐元兌美元的看漲期權。

合約規模125000歐元

當前行權價1.1000,期權費1000美元

一個月後,EUR/USD = 1.1200

行權買入並賣出(減去期權費)獲利如下:

| 交易階段 | 匯率 (EUR/USD) | 交易內容 | 歐元 | 美元 |

| 購買期權 | - | 買入看漲期權 | - | -1 |

| 行權時 | 1.1 | 行使期權買入歐元 | 125000 | -137500 |

| 賣出時 | 1.12 | 賣出歐元 | -125000 | 140000 |

| 利潤 | - | - | - | 1500 |

特點:

靈活性高,可選擇不行使權利(如上,僅損失期權費1000美元)

風險有限於期權費

適合風險偏好較高的投資者

5.差價合約(CFD)

差價合約允許投資者通過貨幣對價格差獲利,無需實際交割貨幣。

適合追求高流動性的個人投資者。

舉例說明:假設投資者預期歐元兌美元將升值,決定通過差價合約進行交易

買入EUR/USD 1手(100,000歐元),匯率1.1000

兩天後,匯率1.1050,平倉獲利如下:

| 交易階段 | 匯率 (EUR/USD) | 交易內容 | 歐元 | 美元 |

| 買入時 | 1.1 | 買入1手 | 100000 | -110000 |

| 賣出時 | 1.105 | 平倉 | -100000 | 110500 |

| 利潤 | - | - | - | 500 |

特點:

不需實際持有貨幣

進出市場靈活、流動性高

適合短線交易和高頻操作

外匯市場是全球性市場,24小時不間斷交易,但不同國家和地區的開盤收盤時間不同。了解各主要市場的交易時間和最佳交易時段,有助於投資者把握市場波動機會,制定合理的交易策略。

| 地區 | 國家/市場 | 當地開收盤時間 | 台北時間(冬令時) | 台北時間(夏令時) |

| 大洋洲 | 惠靈頓 | 09:00-17:00 | 05:00-13:00 | 04:00-12:00 |

| 大洋洲 | 雪梨 | 09:00-17:00 | 07:00-15:00 | 06:00-14:00 |

| 亞洲 | 東京 | 09:00-15:30 | 08:00-14:30 | 08:00-14:30 |

| 亞洲 | 香港 | 09:00-16:00 | 09:00-16:00 | 09:00-16:00 |

| 歐洲 | 法蘭克福 | 09:00-16:00 | 16:00-23:00 | 15:00-22:00 |

| 歐洲 | 倫敦 | 09:30-16:30 | 17:30-00:30 | 16:30-23:30 |

| 北美 | 紐約 | 08:30-15:30 | 21:00-06:00 | 20:00-05:00 |

溫馨提示:

大洋洲位於南半球,其夏令時與北半球相反。

東京與香港不實行夏令時,因此全年開收盤時間固定。

1.外匯市場最佳交易時段

市場活躍度隨各市場重疊時間而變化。掌握高波動時段,可以提升交易機會和獲利概率。

⑴亞洲盤開盤階段

07:00-10:00

大洋洲與亞洲市場

日元、澳元、紐元波動明顯,整體較平穩,適合觀察趨勢

⑵亞洲與歐洲市場重疊

15:00-16:00

東京/香港 與 法蘭克福

交易量增加,形成趨勢或突破,可作為未來盤面觀察點

⑶歐洲盤開盤階段

17:00-20:00

倫敦與法蘭克福

英鎊、歐元波動增大,利率決議或重要數據影響明顯

⑷歐洲與北美市場重疊

20:00-01:00

倫敦與紐約

市場最活躍、交易量最大、波動最大,適合短線交易和大宗交易

2.不適合交易的時段

每周五收盤階段:行情波動異常,若出現突發信息,風險較大。

節假日:銀行及交易所休市,交易量低,市場平穩,不適合入市。

重大事件發生時:如戰爭、金融危機、重要政治事件,市場波動劇烈,風險大。

總結

全球外匯市場全天候開放,但各地區有明確的開盤收盤時間。

最佳交易時段通常是市場重疊期,尤其是歐洲與北美市場。

投資者應避開流動性低或風險高的時間段,如節假日或周五收盤。

掌握這些時間規律,有助於投資者優化交易策略,降低風險,提高盈利機會。

1.定義

外匯保證金是投資者進行杠杆交易時,為開啟和維持交易頭寸所需存入的資金。它相當於一種“抵押金”,用於承擔交易風險。

2保證金類型:

(1)初始保證金(Initial Margin)

開倉時必須存入的最低資金,占交易總價值的一定比例。

例如,杠杆比例為 30:1 時,初始保證金比例約為 3.33%。

(2)維持保證金(Maintenance Margin)

保持頭寸所需的最低賬戶餘額。

如果賬戶權益低於此水平,可能會被要求追加資金,或被強制平倉。

通常低於初始保證金,例如 2%。

3.計算公式

(1)初始保證金

初始保證金=頭寸價值÷杠杆比例

(2)維持保證金

維持保證金=頭寸價值×維持保證金比例

舉例說明:假設投資者想以1.1700的匯率買入100000歐元兌美元,杠杆比例為30:1,維持保證金比例為2%。那麼外匯保證金計算如下:

| 項目 | 計算公式 | 數值 |

| 頭寸價值 | 100000歐元 × 1.1700 | 117000美元 |

| 初始保證金 | 頭寸價值 ÷ 杠杆比例 | 117000 ÷ 30 = 3900美元 |

| 維持保證金 | 頭寸價值 × 維持保證金比例 | 117000 × 2% = 2340美元 |

說明:

開設該頭寸至少需要賬戶中有 3900 美元。

交易過程中,賬戶資金不能低於 2340 美元,否則可能被追加保證金或強制平倉。

在交易中,計算交易盈虧是每個投資者必須掌握的基本技能。計算方法其實很簡單,具體計算公式如下:

其中,

報價貨幣:貨幣對中第二個貨幣,例如EUR/USD中的美元。

每手單位數:通常1手 = 100000單位基礎貨幣。

舉例說明:假設投資者以 1.1200 的價格買入1手EUR/USD(1 手 = 100.000 單位歐元),隨後以1.1550 的價格賣出。其損益計算如下:

| 交易階段 | 匯率 (EUR/USD) | 交易內容 | 歐元 | 美元 | 盈虧 |

| 買入時 | 1.12 | 買入1手 | 100000 | -112000 | - |

| 賣出時 | 1.155 | 賣出1手 | -100000 | 115500 | 3500美元 |

計算過程:

盈虧 = (1.1550 − 1.1200) × 100000 × 1 = 3500美元

說明:

盈虧以報價貨幣表示,本例為美元。

如果賣出價格低於買入價格,則為虧損,公式同樣適用,只是結果為負值。

對於涉及日元(JPY)的貨幣對,每手單位和報價規則不同,需要按相應標准計算。

它是世界上最活躍的金融市場,資金可以在全球自由流動,匯率每秒都在變化。它的特點如下:

1. 去中心化與全球化

去中心化:市場沒有集中交易所,交易通過電子網絡進行。

全球化:投資者不受地域限制,可隨時參與交易。

例子:紐約、倫敦、東京市場無縫銜接,投資者可以根據時區靈活交易。

2. 24小時交易

外匯市場幾乎全天候開放,從周一亞洲市場開盤開始,到周五美洲市場收盤結束。

投資者可以在任何時段買賣貨幣,適合不同作息和交易策略。

示例:您在倫敦時間上午 9 點買入 100 萬歐元,幾小時後在紐約時間下午 3 點賣出即可完成交易。

3. 高流動性

全球每日交易量超過 7 萬億美元,資金流動極為頻繁。

高流動性意味著投資者可快速買賣貨幣,點差低,交易成本相對較低。

例子:即使是大額交易,也幾乎不會遇到市場缺乏買家或賣家的問題。

4. 杠杆機制

外匯交易允許使用杠杆,一般在 1:30 至 1:100。

杠杆能讓小資金撬動大額交易,從而放大潛在收益,但同時也放大風險。

示例:用 100 美元保證金控制 10,000 美元的交易額,利潤和虧損都按 10,000 美元計算。

5. 投機性與現貨交易比例

盡管外匯與國際貿易和旅遊相關,但絕大多數交易是投機性質。

貨幣交易商購買貨幣,期望未來以更高價格賣出,從而獲利。

散戶交易在整體市場中占比較小,約占每日交易量的 3–5%(2000–3000 億美元)。

6. 市場規模

根據國際清算銀行(BIS)2019 年三年期報告:

全球外匯市場每日交易量:6.6 萬億美元

現貨市場每日交易量:約 2 萬億美元

散戶參與比例較小,但市場仍高度活躍

影響:龐大的交易量使匯率持續波動,為投資者提供豐富機會。

作為一個高效、全球化、分層次的交易系統,其運作機制主要體現在市場結構、訂單處理和中央銀行政策影響三個方面。

1. 市場結構

外匯市場分為多個層次,每一層有不同角色:

個人投資者:通過券商或在線交易平台下單。

券商/經紀商:接收投資者訂單,並傳遞給流動性提供商(LP)。

流動性提供商(LP):提供買賣雙方所需流動性,確保市場順暢。

大型投資銀行:承擔市場風險,是最終對手方。

示例:投資者通過券商平台買入 1 萬歐元,券商將訂單傳給LP,LP為其撮合成交。

2. 訂單處理方式

外匯交易訂單的處理方式主要有兩種模式:

(1) 內部對沖

券商收到投資者訂單後,先在自身系統內部對沖多空單。

如果多空單數量不平衡,多餘訂單會傳遞給流動性提供商。

示例:券商收到100手買入歐元、80手賣出歐元訂單,內部抵消80手,多餘的20手傳給LP處理。

(2) STP/ECN 模式

券商直接將客戶訂單傳遞給流動性提供商,無自營倉位。

券商通過收取點差或傭金盈利。

示例:客戶下單買入1萬歐元,訂單直接進入銀行的報價系統成交。

3.中央銀行的作用

中央銀行是外匯市場的重要調控者,其貨幣政策直接影響匯率波動:

加息:提高利率吸引全球資金流入本幣資產,使本幣升值。

降息:降低利率吸引力,可能導致本幣貶值。

示例:若美聯儲宣布加息,投資者會購買美元資產,美元相對歐元升值,推動歐元兌美元下跌。

| 優勢 | 風險 |

| 市場規模全球最大,透明度高 | 杠杆放大風險,虧損可能快速擴大 |

| 流動性高,點差低,交易成本低 | 匯率波動複雜,受多種因素影響 |

| 24 小時市場,交易機會多 | 缺乏系統學習易陷入盲目投機 |

| 投資門檻低,資金進出靈活 | 過度交易或情緒化操作易導致虧損 |

1. 選擇正規經紀商

選擇受權威機構監管的經紀商,如 FCA(英國)、ASIC(澳洲)、NFA(美國)。

保障資金安全,確保交易公正透明。

2. 學習基礎分析技能

(1) 基本面分析

關注關鍵經濟指標:GDP、通貨膨脹率、失業率等。

留意政策方向:利率調整、財政政策。

這些因素直接影響貨幣價值,幫助判斷匯率走勢。

(2) 技術面分析

掌握圖表與指標:K線圖、趨勢線、MACD 等。

輔助判斷市場走勢,抓住進出場時機。

3. 模擬賬戶練習

初學者應先在模擬賬戶中操作。

熟悉交易平台、下單流程和市場波動。

積累經驗,避免在真實賬戶中因操作不熟悉而造成損失。

4. 制定風險控制計劃

(1) 控制單筆風險

單筆交易的風險不超過總資金的 2%。

即使連續虧損,也不會對賬戶造成嚴重打擊。

(2) 設置止損和止盈

明確止損點:限制最大虧損。

明確止盈點:鎖定利潤,避免因貪婪錯失收益。

防止情緒化操作,保持交易紀律。

1. 趨勢跟隨:順勢而為

核心思想:順應市場主要趨勢,上升趨勢買入,下降趨勢賣出。

適用行情:單邊趨勢明顯的市場。

操作要點:

①識別趨勢:使用移動平均線或趨勢線判斷行情方向。

②順勢交易:上升趨勢中回調時買入,下降趨勢中反彈時賣出。

③風險管理:設置止損點,控制倉位,避免過度杠杆。

2. 突破交易:捕捉轉折點

核心思想:價格突破關鍵支撐或阻力位,預示市場可能進入新階段。

適用行情:行情放量或突破關鍵點位。

操作要點:

①識別關鍵點位:通過曆史高低點或技術指標確定支撐/阻力。

②突破確認:價格突破並成交量放大,站穩新區間。

③交易執行:突破阻力位買入,突破支撐位賣出,同時設置合理止損。

3. 區間震蕩交易:低買高賣

核心思想:價格在區間內波動,高位賣出、低位買入。

適用行情:橫盤或區間震蕩市場。

操作要點:

①確定區間:通過曆史走勢或布林線等技術指標界定區間高低點。

②交易時機:接近區間低位買入,接近區間高位賣出。

③風險控制:設置止損,防止價格突破區間導致損失。

4. 新聞交易:利用數據波動

核心思想:借助重大經濟數據發布後的短期波動進行交易。

適用行情:短期波動性較大的市場。

操作要點:

①關注數據:提前查閱經濟日曆,了解重大數據發布。

②快速反應:數據發布後,根據市場反應快速買入或賣出。

③控制風險:設置止損和止盈,避免追漲殺跌或過度交易。

外匯市場是全球經濟的一個重要組成部分,為投資者提供了全球化配置資產的機會。通過掌握其基礎知識,合理利用杠杆,並遵循有效的風險控制策略,投資者可以穩步發展自己的投資之路。注意,持續學習和實踐是成功的關鍵。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。