發布日期: 2025年09月04日

更新日期: 2025年11月28日

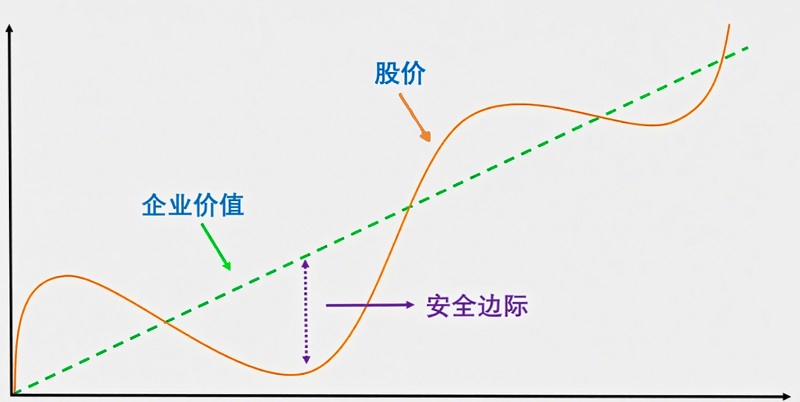

巴菲特曾強調,「安全邊際」是投資領域中最關鍵的詞彙。他高度評價《聰明的投資人》第20章,認為這是對這個主題最精彩的論述。巴菲特如此重視,是因為它在投資中能夠提供一個緩衝,降低犯錯的成本。那麼它到底是個什麼呢?在投資中又有什麼具體作用呢?本文就將來做出詳細解答。

安全邊際( Margin of Safety )由投資大師本傑明·格雷厄姆提出,是投資者在購買股票或資產時用來降低風險和提高收益的核心理念。

簡單來說,就是投資人買股票或其他資產時,為自身投資而設立的「安全防線」。

核心思想:低買高賣,即在市場價格低於資產內在價值時買入,從而形成保護機制。

其一般以百分比表示,具體計算公式如下:

舉例說明:假設某股票內在價值為100元,市價為80元,則安全防線為:

說明:投資人以低於內在價值20%的價格買入股票,獲得風險緩衝。

在投資的道路上,這種緩衝就如同汽車的安全氣囊,能減輕市場波動的損失,並帶給投資者心理安慰和實際保護。

計算前提:確定資產的內在價值。常用方法包括:

1.現金流量折現法(DCF)

現金流量折現法(DCF)是一種經典且廣泛使用的評估資產內在價值的方法。它透過將未來預期的自由現金流折現到當前時點,來計算資產的內在價值。

這種方法的核心在於,未來現金流的價值需要透過折現因子來調整,以反映資金的時間價值。

舉例說明:假設一家公司未來五年的自由現金流如下表所示,折現率為10%。

| 年度 | 自由現金流(萬元) | 折現因子(10%) | 折現現金流(萬元) |

| 1 | 100 | 0.909 | 90.9 |

| 2 | 120 | 0.826 | 99.12 |

| 3 | 140 | 0.751 | 105.14 |

| 4 | 160 | 0.683 | 109.28 |

| 5 | 180 | 0.621 | 111.78 |

| 總計 | - | - | 516.22 |

將未來五年的折現現金流相加,得到公司整體的內在價值為516.22萬元。

若該公司有100萬股流通股,則每股內在價值為:

假設市場價格為3元,計算如下:

注意:這表示市場價格比內在價值低41.86%,具有較高的安全邊際,投資者可以考慮買入。

2.市盈率法(P/E)

本益比是股票價格與每股盈餘的比率,反映了投資者為每單位獲利支付的價格。

透過比較公司本益比與產業平均或歷史本益比判斷是否被低估。

例如:

公司本益比:10倍

行業平均:15倍

可能存在安全防線。

3.資產淨值法(PB)

適用於資產型公司,透過計算公司的帳面淨資產來評估股票價值。

如果公司的市場價格低於每股淨資產,可能存在安全邊際。

例如:

每股淨資產:6元

市場價格:5元

則可能存在安全防線。

注意:對於輕資產公司或資產價值難以準確評估的公司,其參考價值則相對有限。

一般來說,它越大,投資的風險越小,潛在收益越高。但其過大則可能意味著市場對該資產有過度悲觀的預期,可能存在某些潛在的不利因素。

以下是一般參考標準:

≥20%以上:通常被認為合理,具有一定保護空間。

≥30%以上:被認為非常吸引人,但可能暗示市場低估或潛在風險。

在實際操作中,投資人應根據自身的風險承受能力、投資目標以及對市場的判斷,合理地確定所追求的安全防線大小。

它不僅是一種估值工具,更是一種投資理念。它為投資者提供了以下幾方面的價值:

1.降低風險

在市場下跌時,其能夠有效限制投資者的損失。

即使市場價格進一步下跌,只要內在價值不變,投資人的損失也會被限制在安全邊際的範圍內。

舉例說明:假設一家公司的內在價值為每股100元,市價為80元,與市價為100元,在同樣下跌20%後,具體損失如下:

| 情境 | 內在價值(元) | 市場價格(元) | 市場下跌20%後(元) | 損失(元) |

| 1 | 100 | 80 | 64 | 16 |

| 2 | 100 | 100 | 80 | 20 |

結論:

市價<內在價值(80元):市場下跌20%時,投資人損失16元。

市場價格=內在價值(100元):市場下跌20%時,投資人損失20元。

當市場價格低於內在價值時,投資者的損失更小,它提供了風險緩衝。

2.提高收益

當市場價格回歸內在價值時,投資者可以獲得超額回報。

這種回報不僅來自於市場價格的上漲,也來自於安全防線提供的額外收益空間。

3.避免錯誤估值

即使投資人對內在價值的估算略高,安全邊際也能提供一定的緩衝,減少因估值錯誤所帶來的損失。

舉例說明:假設投資人認為一家公司的內在價值為每股100元,但實際上其內在價值僅90元。投資者以80元的價格買入和100元價格買入的情況如下:

| 情境 | 估價 | 實際價值 | 購買價 | 調整後價格 | 收益/損失 |

| 1 | 100元 | 90元 | 80元 | 90元 | 10元收益 |

| 2 | 100元 | 90元 | 100元 | 90元 | 10元損失 |

結論:

購買價格<實際內在價值(80元):投資者仍可獲得10元收益。

購買價格=估計內在價值(100元):投資者將面臨10元損失。

透過以低於實際內在價值的價格購買,投資者可以在一定程度上彌補估計錯誤,避免重大損失。

尋找安全邊際需要投資人具備紮實的財務分析能力和敏銳的市場洞察力。以下是一些具體的方法:

1.評估內在價值

透過財務報表、現金流量、競爭優勢等多面向進行綜合分析,以精確評估資產的內在價值。

這需要投資者深入研究公司的財務狀況、產業地位和未來發展前景。

2.關注價格波動

市場低估優質資產是難得的投資機會。

投資人需要密切注意市場價格的波動,尋找那些被市場低估的優質資產。

3.基本面分析

深入研究管理階層、產業前景、核心競爭力等要素,確保投資的公司具有長期的競爭優勢和穩定的獲利能力。

1.股票投資

在股票投資中,投資人應低於內在價值買入,高於內在價值賣出。

這種方法可以幫助投資者在市場波動中獲得穩定的收益。

2.債券投資

在債券投資中,投資人可以買入低估的債券,鎖定利息收益。

透過分析債券的信用評級和市場利率,投資者可以找到那些被市場低估的債券。

3.基金投資

在基金投資中,投資人可以透過分析基金的組合和管理團隊,

尋找那些被低估的基金。低估的基金通常具有更高的增值潛力。

1.設定原則

①風險承受能力:

保守型投資者:設定較大邊際(如40%或50%)。

激進型投資者:接受較小邊際(如10%或20%)。

②資產特性:

穩定型資產:可接受較小邊際。

高波動性資產:需要較大邊際。

③市場環境:

牛市:可接受較小邊際。

熊市:需設定較大邊際。

舉例說明:若某一檔股票的內在價值是100元,那麼:

| 專案 | 保守型投資者A | 激進型投資者B |

| 內在價值 | 100元 | 100元 |

| 安全邊際 | 60% | 20% |

| 進場價格 | 40元 | 80元 |

| 最大損失 | 40元(100元的40%) | 20元(100元的20%) |

| 長期價值 | 股價最終回歸100元 | 市場情緒好轉時快速上漲 |

| 出場策略 | 90元部分出場,100元全部出場 | 95元部分出場,100元全部出場 |

說明:保守型或資金較少的投資人,能承受的虧損較低,就能選擇在安全防線較大,40元的時候再進場。

2.實際操作建議

定期評估內在價值:確保投資決策基於最新資訊。

設定停損與停盈:停損點為內在價值的30%,止盈點為內在價值的90%。

分散投資:降低單一資產風險,確保整體組合穩健。

它的設定需根據風險承受能力、資產特性和市場環境靈活調整。合理設定安全邊際,可在市場波動中實現穩健投資收益。

儘管它是一種非常有用的工具,但它也存在一些局限性,具體如下。

1.內在價值估算複雜

內在價值的估算需要投資人具備專業的財務知識和分析能力。

不同的投資者可能會對同一資產的內在價值有不同的估算結果。

2.無法完全消除投資風險

它可以降低投資風險,但無法完全消除風險。

市場波動、宏觀經濟環境變化等因素仍可能影響投資收益。

3.需要耐心和紀律

需要投資人具備耐心和紀律,避免情緒化決策。

投資人需要在市場波動中保持冷靜,堅持自己的投資策略。

安全邊際是價值投資核心概念之一:

提供風險緩衝

提高潛在收益

增強投資信心

透過科學評估內在價值、關注市場波動和基本面分析,投資人可以在不確定的市場環境中做出穩健決策。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。