發布日期: 2025年07月23日

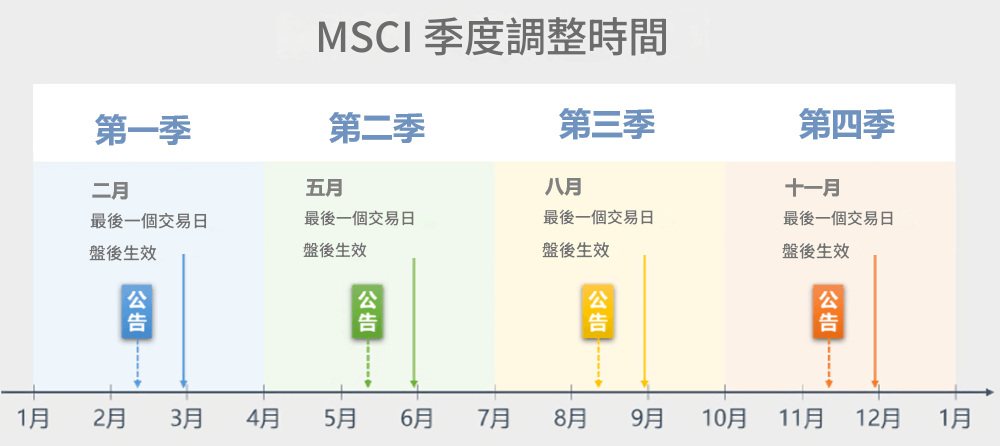

MSCI每年都會定期審查,調整的時間和規則是固定的,投資人可以提前預期。 5月底和11月底的指數生效日是市場資金流動最劇烈、最關注的時刻。

▶季度審議(小幅調整)

時間:每年2月、5月、8月、11月。結果公佈日通常在當月中旬(如5月15日前後、11月15日前後),生效日則在當月末或次月初的最後一個交易日收盤後(如5月31日、11月30日)。

範圍:主要涉及個股層面的微小變化,如因市值、流動性變化導致的少量調入/調出,或個別國家分類的微調。

▶半年度審議(重大調整- 核心窗口)

時間:5月和11月的審議最為重要。公佈與生效時間同上(5月中公佈,5月底生效;11月中公佈,11月底生效)。

範圍:(全面審視)

①主要市場指數(如MSCI全球標準指數、MSCI新興市場指數)的成分股大規模調整(調入/調出)。

②國家或地區的市場分類審議結果,通常在此週期公佈(生效可能在稍後時間)。

③對已納入市場的納入因子調整,通常在此宣布並明確生效時間表。

▶其他審議

年度市場分類審議:通常在6月公佈提案,最終決定與半年度審議(11月)結果一同或在隔年2月/3月公佈。

特別審議:針對特殊事件(如重大公司行動、市場極端變化)可能臨時進行。

投資人都明白一點,我們台股主要是以外資為主,而MSCI季度調整一向是外資的重要參考標準,從這一點來說,我們可以從市場慣性中去發現,在調整當天,生效日爆量行情中看交易機會。

| 調整類型 | 資金流向 | 台股影響時段 | 典型個股反應 | 因應策略 |

| 新納入成分股 | 被動資金強制買入 | 生效日前5天至收盤 | 尾盤爆量拉升5-15% | 提前1週佈局,生效日當天高點減倉 |

| 權重上調> 0.5% | 外資主動增倉 | 生效日後持續1-3個月 | 緩緩上漲10-30% | 中線持有,關注外資連續買超 |

| 權重下調> 0.3% | 被動資金強制賣出 | 生效日前3天至收盤 | 尾盤拋壓下跌3-8% | 提前減倉,尾盤低接被錯殺個股 |

| 剔除成分股 | 外資系統性撤資 | 生效日後1-6個月 | 流動性萎縮,折價20%+ | 立即調倉換股,避免長期持有 |

被新納入指數或權重獲得上調的個股,將迎來被動資金的強制買入。這部分買入需求通常在調整生效日(通常是月底的某個收盤日)臨近時集中湧現,推動股價上漲。

被剔除出指數或權重遭下調的個股,將面臨被動資金的強制性賣出壓力。這部分拋壓同樣在生效日附近集中釋放,可能導致股價承壓。

就拿2023年11月MSCI季度調整來看,材料-KY(4763)作為新納入指數生效日尾盤爆量12萬張,股價單日拉升14%。相較之下,聯發科(2454)權重下調,生效日前3日就遭外資拋售78億元,股價跌了5.2%。

| 調整方向 | 生效日平均漲跌 | 10日後漲跌 | 60日後漲跌 | 高機率機會 |

| 權重上調股 | 3.20% | 5.80% | 12.10% | 中小型股超額報酬達18% |

| 權重下調股 | -4.10% | -2.30% | 1.70% | 60%個股1個月內反彈至原價 |

| 新納入股 | 7.50% | 9.40% | 15.30% | 電子股持續性最優(勝率83%) |

| 剔除股 | -8.90% | -12.60% | -22.40% | 金融股流動性惡化最嚴重 |

根據數據洞察,被錯殺的下調股有60%在1個月會反彈,投資人可以優先選擇:外資持股比例<30%;近3月營收年增>15%;股息率>4%的個股投資。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。