發布日期: 2025年07月14日

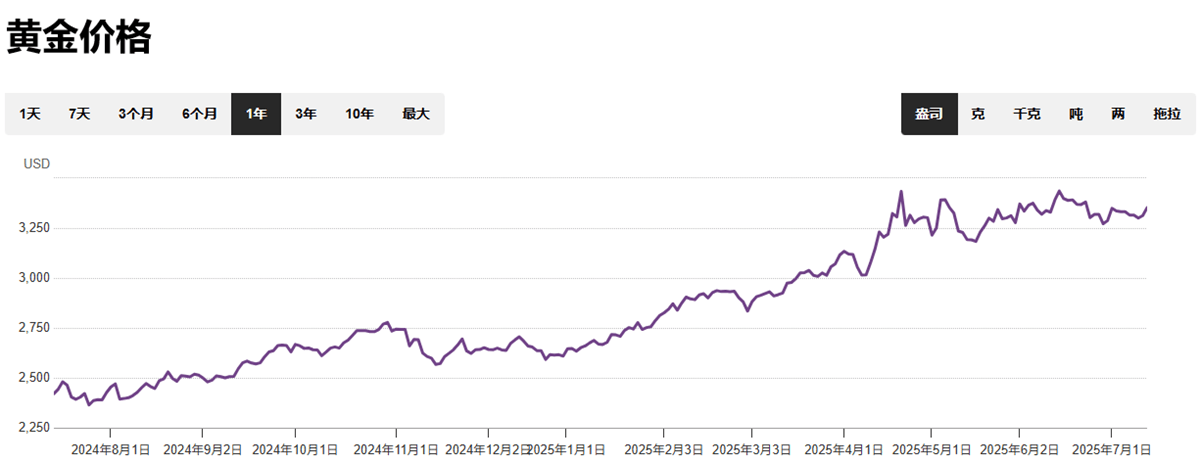

黃金因其避險屬性和抗通膨能力,歷來是投資人資產配置中的重要選擇。但國際黃金如何投資,金價波動頻繁,如何精準掌握買入時機成為關鍵。

1.美元走勢(強負相關): 黃金以美元計價,美元走強時,持有其他貨幣的買家購買黃金成本上升,需求可能減弱,金價承壓;反之美元走弱通常提振金價。

2.實際利率水準(核心因素): 黃金不生息。當美國國債等安全資產的實際收益率(名目利率- 通膨預期)上升,持有黃金的機會成本增加,吸引力下降;反之實際利率下降或為負時,黃金更具吸引力。

3.地緣政治與經濟不確定性(避險需求): 戰爭、衝突、金融危機、重大政策不確定性等事件會顯著推升市場避險情緒,資金湧入黃金。

4.全球通膨預期: 黃金被視為對抗通膨的工具。市場普遍預期高通膨持續時,黃金需求增加。

5.央行購金行為: 近年來各國央行(尤其新興市場)持續增持黃金儲備,構成長期重要支撐。

6.市場情緒與投機活動: 短期價格波動受投資人情緒、技術面交易及大型基金持股變動影響。

7.實物供需: 金礦產量、回收金供應、珠寶與工業需求等長期影響基本面,但短期價格波動中作用相對較小。

一、綜合判斷趨勢與位置

1、 把握宏觀大勢:方向性判斷

①緊盯美聯儲政策與美債殖利率

利率決議與前瞻指引: 關注美聯儲FOMC會議聲明、利率點陣圖、主席記者會。升息週期尾聲或降息預期升溫,利好金價;鷹派升息預期利空金價。

美債殖利率追蹤: 重點看10年期及30年期美國公債名目殖利率及通膨保值公債(TIPS)隱含的實質殖利率。實質殖利率顯著下檔是金價走強的強烈訊號。

通膨數據解讀: 關注CPI、PCE等核心通膨指標,判斷通膨黏性與美聯儲政策空間。

②洞察美元指數強弱

分析影響美元的基本面因素(美國相對經濟強度、利差優勢、避險需求)。美元指數趨勢性走弱通常利好黃金。

③評估風險情緒與地緣政治

密切關注全球重大事件(如戰爭、選舉、貿易爭端、銀行業危機)對市場恐慌指數(VIX)的影響。風險厭惡情緒上升是黃金買進的重要情境。

④追蹤央行購金動態

關注世界黃金協會(WGC)定期發布的全球央行購金數據,持續淨買進構成長期支撐。

2、技術分析輔助:尋找關鍵點位與訊號

①辨識關鍵價格水平

支撐位: 歷史低點、前期密集成交區下沿、重要趨勢線(如長期上升趨勢線)。價格接近或觸及強力支撐位可能提供買入機會。

阻力位: 歷史高點、前期密集成交區上沿、下降趨勢線。突破重要阻力位常伴隨趨勢加速,可視為買進訊號。

②運用技術指標

| 技術指標 | 主要作用 | 潛在買進訊號參考 | 注意事項 |

| 移動平均線(MA) | 識別趨勢方向、動態支撐阻力 | 金叉:短期均線(如50日)上穿長期均線(如200日)。 | 均線週期選擇需與交易週期相符。震盪市中易失效。 |

| 價格站穩:金價在長期均線(如200日)上方獲得支撐並反彈。 | |||

| 相對強弱指數(RSI) | 判斷超買超賣狀態 | 超賣反彈:RSI進入或低於30區域後拐頭向上(需結合趨勢,下跌趨勢中超賣可能持續)。 | 單靠RSI訊號可靠性較低,需結合其他指標與趨勢。 |

| 底背離:價格創新低,RSI未創新低。 | |||

| MACD | 趨勢動能、尋找交叉訊號 | 零軸上方金叉:快線上穿慢線且在零軸之上,顯示多頭動能增強。 | 關注訊號強度和成交量配合。 |

| 底背離:價格創新低,MACD長條圖或快慢線未創新低。 | |||

| 價格形態 | 預示潛在趨勢反轉或延續 | 看漲型態完成突破:如頭肩底頸線突破、雙底頸線突破、上升三角形上邊突破。 | 形態需結合成交量確認突破成效。 |

③觀察價格形態

頭肩底、雙底、上升三角形等看漲形態的構築完成和突破是潛在買點。

3.判斷市場情緒與部位:避免極端

分析期貨持股報告(COT): 關注美國商品期貨交易委員會(CFTC)發布的持股報告。當大型投機者(非商業持倉)的淨多頭部位處於歷史極低水平,可能預示市場過度悲觀,存在反彈契機;反之,淨多頭處於歷史高位需警惕回調風險。

市場情緒指標: 關注主流媒體、分析師觀點與市場調查。極度悲觀時可能接近底部,極度樂觀時需謹慎。

二、制定買入策略

| 策略類型 | 核心理念 | 典型買入時機 | 優點 | 缺點/挑戰 | 適用行情 |

| 趨勢交易法 | 順勢而為,介入上升趨勢 | 1. 突破買入:突破關鍵阻力位。 | 捕捉主要趨勢,潛在獲利大。 | 可能錯過初期;假突破風險;震盪市頻繁停損。 | 趨勢明朗(單邊上漲或反彈)。 |

| 2. 回調買進:價格回撤支撐位反彈。 | |||||

| 價值/均值回歸法 | 逢低佈局,回歸均值或價值 | 1. 價值低估區:金價顯著低估。 | 低位建倉,成本優勢;適合長期投資。 | 低估或超賣可能持續;耐心等待;抄底風險。 | 震盪市、恐慌性下跌後企穩。 |

| 2. 技術超賣區:RSI | |||||

| 3. 情緒極端點:市場極度悲觀。 |

▶核心策略要素

分檔建倉: 避免一次重倉押注。將計畫投入資金分成若干份,在預判的支撐位或價值區域分批買入,攤薄成本。

嚴格停損: 設定買入前明確停損位(如跌破關鍵支撐位下方一定幅度),控制單筆虧損風險。這是生存法則!

動態止盈: 依趨勢強度及目標位,可採用移動停損(如價格跌破近期高點或短期均線時部分停盈)、目標位止盈或分批止盈。

倉位管理:

| 要素 | 說明 | 重要性 |

| 整體佔比 | 黃金在投資組合中的比例,根據風險承受能力和市場環境決定。 | 高 |

| 單筆風險控制 | 每筆交易預設最大虧損,通常不超過總資金的1%-2%。 | 極高 |

| 分散投資 | 投資黃金時,分散不同形式的黃金資產以降低風險。 | 高 |

| 槓桿使用 | 避免使用高槓桿交易黃金,防止虧損放大。 | 極高 |

| 定期審視 | 定期檢視金價走勢和投資目標,調整黃金部位。 | 中高 |

黃金投資沒有“聖杯”,任何方法都無法保證100%準確。交易者需要綜合運用多種分析手段,提高判斷機率,並及時關注黃金國際金價,建立自己的分析體系。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。