發布日期: 2023年06月02日

美聯儲下場救市後,銀行業恐慌情緒有所好轉,但區域性銀行股並沒有全面反彈,貨幣市場基金繼續大幅流入。

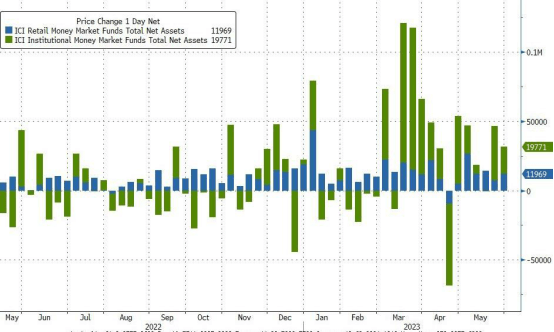

彭博社彙編的資料顯示,上周有317億美元流入貨幣市場基金,使其創下5.42萬億美元的歷史新高,這也是該市場連續第6周實現資金流入。

值得注意的是,過去14周——自SVB銀行倒閉引發市場恐慌開始以來——貨幣市場基金的資金流入總額已經達到6000億美元。

其中,上周機构資金流入197.7億美元,而散戶資金新增約120億美元。

貨幣市場資金持續大幅流入表明,週五公佈的H8存款報告或將顯示,銀行擠兌仍在繼續。

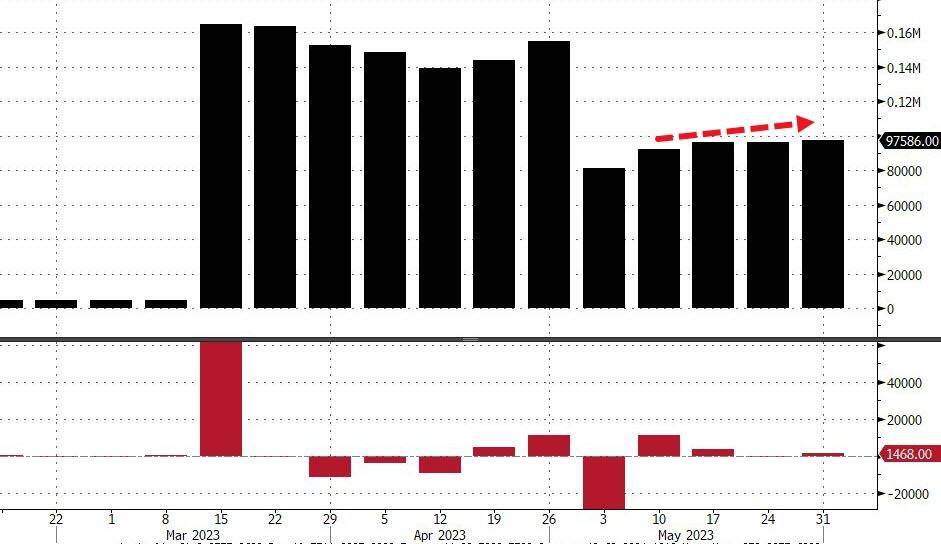

美聯儲的資產負債表上周突然收縮了500億美元,幾乎回到了救助SVB銀行之前的水准。

量化緊縮方面,美聯儲全部直接持有證券(Total Securities HeldOutright)總額暴跌約430億美元,至2021年8月以來的最低水准。

美聯儲通過兩個支持性貸款工具向金融機構提供了976億美元的未償貸款,比此前一周又有所增加。

與此同時,美聯儲的銀行定期融資計畫(Bank Term Funding Program,BTFP)資金新增了17億美元,達到了936億美元的了歷史新高。

一系列資料表明,恐慌情緒遠未結束,美國銀行業風暴仍在繼續,正如前達拉斯聯儲主席Robert Kaplan上月警告的那樣:

第一階段是幾家銀行的資產、負債錯配;

第二階段始於股市自發的監管、清洗;

現在正在進入第三階段:中小型銀行的領導層正在考慮如何縮減貸款,以抵消按市值計價的資本損失,並防範未來存款外逃。

銀行領導層非常清楚,(美國)經濟正在放緩,我們可能即將進入充滿挑戰的信貸環境。

雖然資產/負債錯配相對容易發現,但評估貸款組合的質量要複雜得多。

許多中小銀行的CEO處境艱難。

由於股價下跌,他們無法輕易籌集股本。 囙此,他們轉而縮減貸款,尋找能够减少現有貸款和未來貸款的地方。

這使得中小型企業更難獲得和維持銀行貸款。

這一階段相對安靜,不會成為新聞頭條,但在表面之下,危機還在繼續。

Kaplan總結道:

最近的銀行業動盪凸顯了大而不能倒的銀行與中小型銀行之間的差距。

我擔心,從現在開始提高聯邦基金利率,可能會進一步給那些小型銀行的存款帶來有壓力。

我擔心,隨著美聯儲加息,它正在收緊對中小型銀行和依賴這些銀行提供資金的中小型企業的監管。

【EBC平臺風險提示及免責條款】:市場有風險,投資需謹慎。 本文不構成投資建議。