发布日期: 2023年02月24日

更新日期: 2023年03月02日

相信大多数交易者都听说过「凯利公式」,如果有一笔钱,针对某一次投资来分析合适的投入仓位,我们首先想到的就是凯利公式。

该公式由贝尔实验室的科学家约翰-凯利于1956年最早研究提出,用该公式可以计算出一笔资金投入的投注最佳比例,以使财富增长的预期对数(即几何增长率)最大化。

尽管凯利公式在博彩业和金融界经常被提及,但人们对它的理解却很有限。要知道,若是对其了解不足,导致公式的误用,会给投资交易者的财富带来巨大损失。本篇,EBC金融就带大家来深度科普下「凯利公式」。

我们日常在投资、交易时,时常面临两个基本问题:

如何寻找到期望收益为正的投资机会?

如何确定你的投资/赌注的比例大小?

大多数专业交易者都认为两个问题中,第二个问题是更难的,比如:21点玩家决定在某一手牌上下注的比例,房地产投资者决定在她的投资组合中投入多少资金在房地产领域,以及衍生品交易商决定在新策略中使用多少倍的杠杆。

对于大多数投资者来说,相对于仓位大小和风险管理,寻找投资机会是相对容易的。

有人曾说,一个相对平庸的策略,有了伟大的风控模型,也将变得相当成功;而一个伟大的策略,若是风控模型平庸,也会变得很失败。可见,科学的仓位配比/风控模型对投资交易的重要性。

一个简单的例子

凯利公式常用于在已知赔率和胜率,且期望收益为正的投资情境下;而如果一项投资的期望收益为负,则凯利给出的建议是不下注。

例如,一个玩21点的算牌员,他已知当前的"运行计数"和"真实计数",即已知下一手牌的赢/输概率为52%对48%。52%的赢钱机会当然很有吸引力,但赌徒更希望知道的是在下一手牌中,他该下注多少资金比例?

他必须在「多下注,以获得更大利润」和「少下注,以减少亏损破产的风险」这两种力量之间取得平衡。

而凯利公式告诉我们,在这两种需求力量之间,存在一个最佳的净资产的投注比例,从而使长期财富达到最大化。

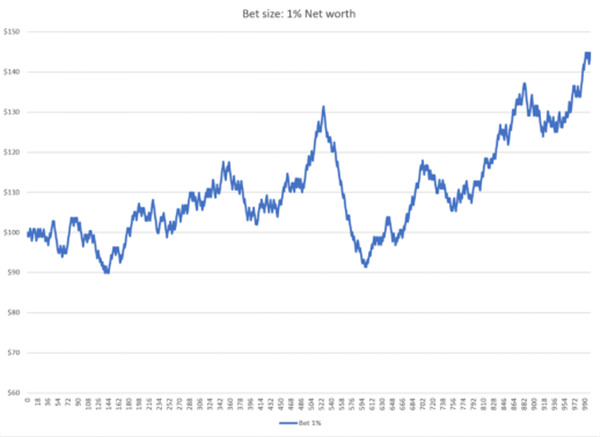

我们可以用不同的赌注大小进行实证实验,看看净资产如何随时间变化。让我们先假设赌徒在每手牌上下注他净资产的1%,下面是他在1000手模拟牌过程中净资产的变化图表:

可以看到,这种每次投注1%的策略随着时间的推移会有不错的回报,但也有一定的波动性,1,000手之后,赌徒的财富增加了44%。

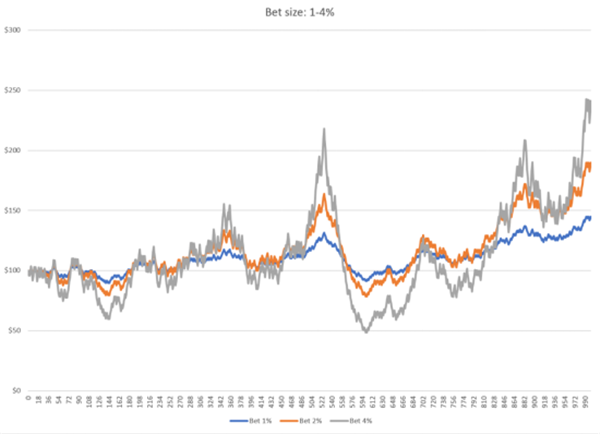

如果赌徒在每次下注时下注更大的投资比例(即净资产比例)呢?以下图表是他在每手投入净资产的1%、2%和4%的赌注规模下的长期净资产变化:

可以很明显地看到,随着赌注比例大小的增加,盈利和净资产的波动性也在同向增加。

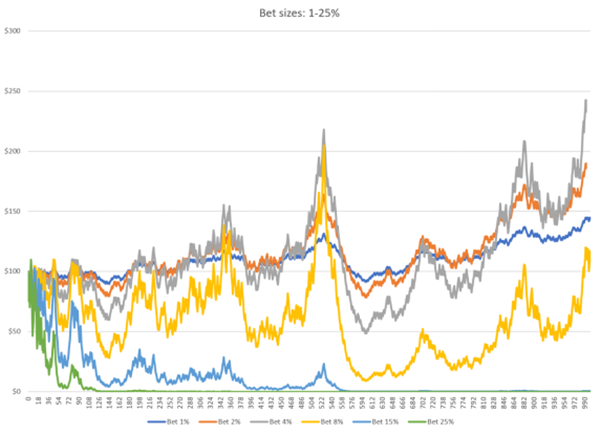

我们继续测试更大的赌注规模:

一些出乎我们意料的模拟结果出现了:

虽然我们的累计赢利随着我们的赌注大小从1%增加到4%而稳步增加,但我们看到8%的赌注比例,明显收益更差,15%和25%的赌注比例,甚至使赌徒地的最终净资产为零,即亏光了所有资金。

我们得出结论:随投注比例的增加,净资产变化的波动性会持续增长,但其盈利却是在达到了一个峰值后,出现逆转。所以,盲目的大比例投注,是会对财富产生反向破坏影响的。

这个模拟结果给出了一个衍生思考:在有盈利机会的情况下,为什么多投入,反而会导致更坏的长期结果呢?

数学验证

我们用一个新的例子来探讨,在新的投资项目中,有50/50的收益或损失的机会(即胜率50%),收益为6%,损失只有5%。你可以选择让你的赌注随心所欲地变大或变小(即使用杠杆),直至完全损失的可能性。

之前我们用1000个连续的赌注作为长期创造财富的例子。现在,我们将把这个例子简化为2个连续的赌注,一个赢,一个输。因为从长期来看,所经历的赢/输的比例将接近50/50的平均赢/输率。此外,因为我们看的是投资的复合增长,结果的顺序并不重要。因此,考虑2个结果相反的赌注可以合理地估计投资的几何增长率。

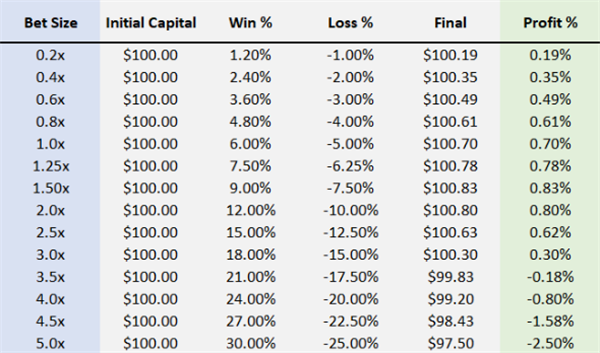

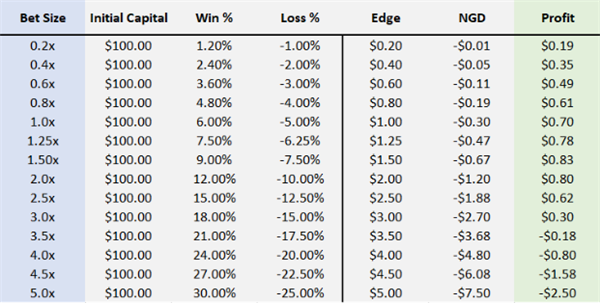

以下为初始资金100美元,在不同的下注比例(杠杆量)下,经历一场赢局(+6%)和一场输局(-5%)后的利润情况:

可以看到,在小规模的赌注中,利润随着杠杆率的增加而增长,几乎是一对一的关系。但随着杠杆的增加,利润缩小,最终变成负数。2倍杠杆的利润低于1.5倍杠杆的利润。大于3倍的杠杆率,实际上是一个亏损的策略。

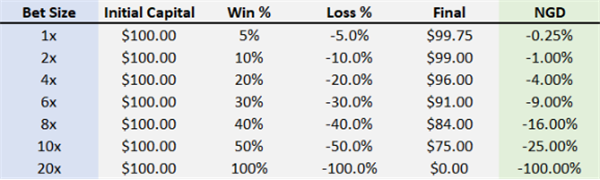

这就让我们引入一个新的概念——NGD(Negative Geometric Drag),它表示在获得X%的收益后又损失了X%(或先损失后收益),最终导致的净损失值。例如,如果你在一项投资上损失了10%,然后又赚了10%(投资×0.90×1.10),你就比最初的投资减少了1%;你先亏损20%,然后赚取20%,你就比开始时减少了4%。

下面是一个胜率为50%,且赢的收益和输的损失相等的投资项目,我们来看下在不同下注比例(即杠杆量)下,NGD的变化:

可以看到,NGD的增长速度是杠杆倍率增长速度的平方。

现在我们可以对杠杆如何影响利润有一个更完整的认识,即:

当杠杆增加时,净资产增长的边际利润随杠杆量的增加而线性增长,但在多次投注的场景下,NGD则是随杠杆增长,呈现平方式的增长。

在较低的杠杆水平,边际利润是主导力量,NGD可以忽略不计。然而,随着杠杆率的增长,NGD变得更大,最终压倒了我们的边际利润。

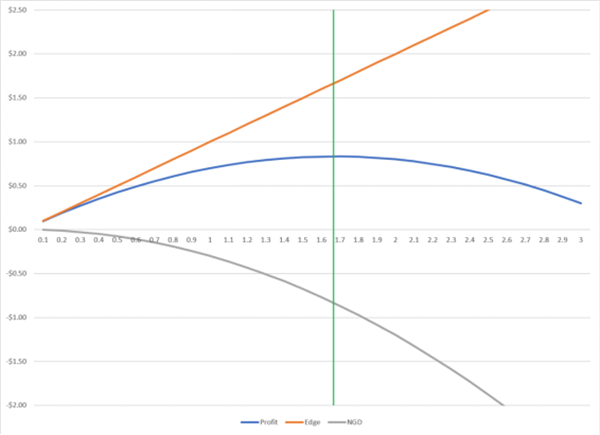

接下来,我们回到胜率50%,收益6%/损失5%的投资项目,在不同的杠杆水平下,边际利润、NGD,以及最终利润的变化:

边际利润+NGD=最终利润

如上图,绿色的垂直线表示边际利润与NGD的两种反作用力完全相互抵消的地方(边际利润=NGD),这便是最大的利润点(杠杆1.66倍),任何额外的杠杆都会导致利润下降。

换句话说,使用这个水平的杠杆将使你的财富在多次投注、投资或交易过程中的几何增长率最大化。

以21点的例子为例,在1000次赌注中进行这个实验,1.66倍的杠杆将把100美元变成大约6340美元。3倍的杠杆仅能返回447美元,而4倍的鲁莽杠杆将把原来的100美元磨成不到2美元。

凯利公式

在探讨了上述杠杆的正、反作用后,我们来讨论凯利公式。

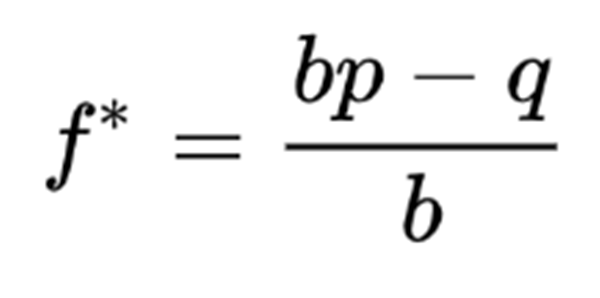

凯利公式,旨在已知胜率,和预期盈亏的情况下,推算出每次可以投入的净资产比例,以实现最大的财富增长速度。

上述方程的左边,f*,是我们应该投入风险的总财富的百分比。

在右手边,p是赢的概率,q=1-p是输的概率,b是赔率(即我们赢的金额与我们输的金额的比率)。例如,如果我们要么赢2美元,要么输1美元,我们的赔率是2:1,我们将b设为2。

将凯利应用于我们的投资实例:

p = 50%,q = 50%,b = 1.2

在这种情况下,我们设定b=1.2,以表示赢钱的报酬(6%)是输钱的惩罚(-5%)的1.2倍。然后我们可以将这些数值填入公式中:

经过凯利公式计算得到,下注的最优选项是总财富的8.33%。由于我们例子中的基本损失是5%,这意味着我们应该使用8.33%/5%=1.66的杠杆。这正是我们之前发现的数值。

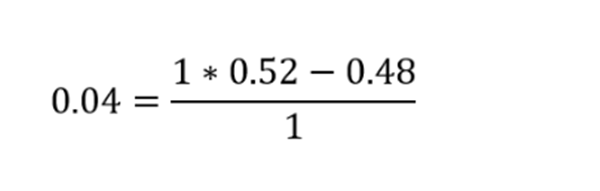

再来看21点的例子,打牌的人有52%的机会赢钱(p),48%的机会输钱(q),赔率是平的(b=1)。

经过凯利公式计算得到,应该投注其资产的4%。

重新审视上面的图表,我们可以看到,凯利公式正确计算了两种情况下的最佳赌注。

接下来,EBC金融将进一步给大家介绍凯利曲线。

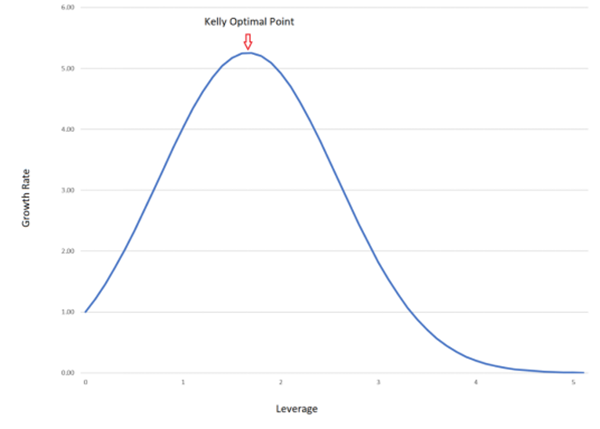

上图中,Y轴代表几何增长率,X轴代表杠杆率,凯利最佳赌注位于曲线的最高点。其实在很多领域的实践应用中,图表所展示的形态一般都是相似的。

凯利公式主要应用的场景,是在已知胜率和已知报酬(即赔率)的情况下,可以推算得出应该投注的资金比例,以实现资产的最大增长。

但需注意的是,凯利公式并不能用来计算投资取胜的概率和盈亏的回报率。

凯利公式代表了理性赌注范围的极限,比凯利公式得出的结论多下一分钱的赌注都会带来风险的增加,即所谓方差增加的同时,利润却在减少。

然而,在大多数情况下,当投注量接近凯利最佳点时,凯利曲线的陡峭度会减缓,意味着额外的风险与额外的利润之比会达到无穷大,就表示投资者可能会多冒10亿美元的风险来赚取多一分的预期利润。

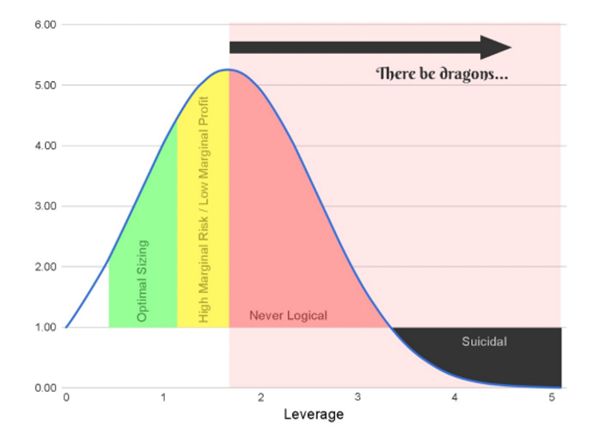

结合上图,绿色区域是相对更优选的开仓比例,特别对于规避风险的投资交易者来说。

理论与实践

「在理论上,理论和实践之间没有区别。但在现实实践中,却有。」

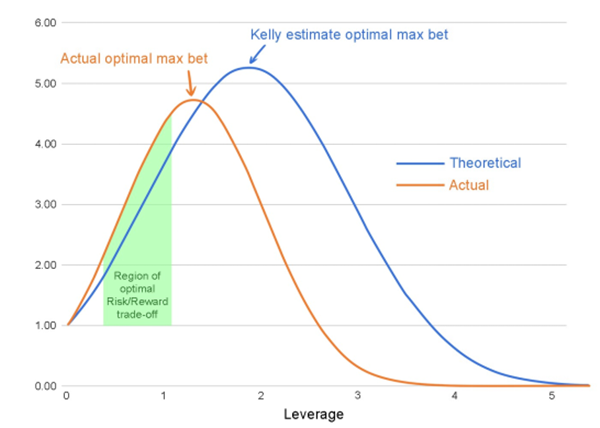

为了在现实实践中利用凯利公式,这里提出两项修正:

1、对拟投资项目的假设要尽可能保守,从各种可能的情况中选取最坏的情况(胜率、赔率),在用凯利公式计算赌注之前,给你的投资预估打上严谨的保险。

2、对凯利公式计算出的仓位比例,设置一个的打折系数(可以是0.3倍或0.5倍)。

第1项修正是考虑到公式中使用的盈利概率和赔率只是估计。真正的概率和回报是隐藏的,十有八九,现实中的盈利会比我们预估的要少。当在一个不确定的世界中投资时,保守的假设比预期更接近现实。这就是所谓的「安全边际」。

第2项修正来自于以下的观察结论:

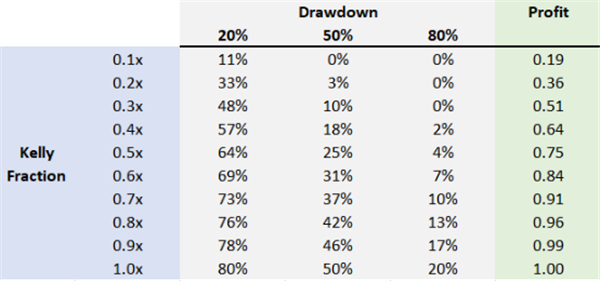

相对于凯利公式计算所得的仓位,乘以打折系数,可以一定程度减少波动性风险(方差),且相应期望收益的减少幅度要小于方差,如上表所示。所以,以0.3倍或0.5倍凯利仓位的大小下注,可以保留不成比例的预期利润。具体来说:

下注50%的凯利仓位比例,可以获得凯利最佳利润的75%,但是只承担了1/4的方差(波动性风险)。

下注30%的凯利仓位比例,可以获得凯利最佳利润的51%,但是只承担了1/9的方差(波动性风险)。

对于一般个人投资者,30%的凯利仓位比例,是非常合理且可接受的;而对于专业投资者,或是从事代客理财资金管理业务的投资者来说,最佳风险管理/仓位水平甚至更低,特别是在下游客户需求多变的情况下,这时对于资金管理者来说,如何保持投资交易的稳定是首要法则,一般选择的打折系数是凯利仓位的0.1倍-0.15倍。

结语

凯利公式在投资交易中有着非常广泛的应用,它的核心是控制风险,并在此基础上,实现收益的最大化,它是人类理性交易的代表。最后,总结几点凯利公式的精髓:

1、 当投资项目期望收益为正时,凯利公式可计算出在交易者免于破产的情况下,最快速增加资产的投注比例。

2、当投资项目期望收益为零或负值时,停止下注。

3、当期望收益相同时,提高交易系统的胜率或赔率,则可相应提高最大仓位,继而提升资产增长率。

4、凯利公式应用于各类投资交易时,由于市场状态的不同,不能使用过于激进的凯利公式计算仓位,可设置一定的打折系数,以降低交易风险。