发布日期: 2024年05月17日

在如今的股市,人们普遍认为科技股是如今正当热的风口。只看市值排名前十的公司就能够看出,最大的公司无论谁上谁下,都是科技公司。而在这些顶级科技公司之中,有一个公司特别奇怪。它上市20年,年年亏损,但是综合起来再看,它却又是给投资者回报率最高的公司。现在我们就来好好了解一下这个奇特的美股,亚马逊的商业模式与投资分析。

亚马逊是做什么的?

Amazon是一家全球性的电子商务和云计算巨头公司,由杰夫·贝佐斯(Jeff Bezos)于在美国西雅图1994年创立。起初它只是一家线上书店,以销售图书为主要业务。而如今其业务已涵盖了多个领域,包括但不限于在线零售、云计算服务、数字流媒体、人工智能和人工智能助手等。

尽管亚马逊以其综合性的在线购物平台而闻名,销售范围涵盖了书籍、电子产品、家居用品、服装、食品等各类商品,是全球最大的在线零售商之一,但其业务远不止于此。它还拥有众多投资项目,其中最著名的包括有机超市Whole Foods以及增长迅猛的云计算服务AWS。

因此,其已经不再是单纯的电商公司,而是一家拥有巨大云计算业务的科技巨头。它的云计算服务AWS已成为公司市值的主要组成部分,占据了相当大的比例,并且这一比例还在不断增加。因此,它已经彻底转型为一家云计算公司。

作为投资者不能习惯性的将其视为一家电商公司,而忽略了其庞大的云计算业务(AWS)。事实上,亚马逊已经成为了全球最大的云计算服务提供商之一,AWS业务在其整体估值中所占比例也非常显著。

随着云计算行业的持续增长和扩张,它的AWS业务将继续发挥重要作用。虽然电商业务仍然是它的主要收入来源,但AWS的增长潜力和利润贡献不容忽视。因此,投资者在评估其价值时,需要充分考虑其云计算业务的影响,而不仅仅局限于电商业务。

因为它的电商业务收入虽然高,但过去主要依赖于传统的网上销售收入,这部分收入并不盈利。当然,因为成功地通过引入prime订阅服务和广告业务,亚马逊也找到了电商业务盈利的新途径。

在Prime订阅服务方面,它已实现了全球2亿用户的规模化,并且每增加一个Prime用户就能带来纯利润。过去几年,Prime收入增长迅速,平均增速达到30%,而最近的年费上调进一步促进了未来利润的增长。

同时,它的广告业务也呈现惊人的增长,过去两年的平均增速达到了57%,成为未来利润增长的主要来源之一。尽管其广告业务利润率尚未披露,但可以参考谷歌和Facebook在广告业务上的高毛利率和净利润率,预计它的广告业务也将成为重要的利润来源。

然而,尽管公司已实现了Prime订阅服务和广告业务的增长,但其电商业务的经营利润率仍然很低,仅为1.5%。即使考虑到这两大赚钱机器的贡献,电商业务的利润率仍未改善。这一是因为资本支出的增加,另一个则是因为其持续增加的债务规模。

从数据中来看其资本支出翻了近4倍,呈现激增趋势。而且其中大部分资本支出投入了电商业务,并不是像AWS等利润更高的项目。这种高额资本支出导致了折旧成本的增加,从而对电商业务的利润率产生了压力。尽管电商业务依然是亚马逊的主要收入来源,但由于资本支出的增加,其利润率受到了一定程度的影响。

另外,它的债务规模也在持续增加,尤其是在疫情期间。其长期债务从630亿美元增加至1164亿美元,几乎翻了一倍。而且,从债务占比来看,这一比例也在不断增加,表明它是依赖债务来支撑其扩张和运营。

因为利用了极低的利率环境,其从0.35%的利率中获益,并将资金投入到大规模扩张和业务增长中。而且尽管面临疫情等困难,它在过去两年依然进行了大规模的招聘和扩张,将员工数量翻了一倍,并且购买了大量的飞机以减少对第三方运输的依赖,同时缩短了平均交货时间。

亚马逊的独特商业模式和运营策略,尽管带来了巨大的市场份额和影响力,但也导致了公司长期以来一直处于亏损状态。尽管它在过去20多年间取得了惊人的增长,但由于高额的运营成本和不断的投资支出,公司长期以来一直处于亏损状态。

直到2015年后,才开始有了较大的盈利。2018年之后,成为了市值最高的公司之一。而根据最新财报显示,其2024年第一季度总收入达1433.1亿美元,尤其在云计算和广告领域表现强劲。但面临来自竞争对手的压力,亚马逊需要给投资者展示如何保持竞争力。

亚马逊的特点

从业绩财报来看,亚马逊在2014年之前一直处于亏损状态。这是因为公司的核心策略并不是以盈利为主要目标,而是以最大化现金流为目标。也就是说虽然它的盈利能力一直不佳,但这并非偶然或无能为力,而是有意为之。

第一个原因是相比其他零售行业巨头,它拥有更长的付款周期,平均要等待28天才会将供应商的货款支付给他们。这样的操作让它有更多的现金可以进行资本操作,从而促进了公司的发展。

第二个原因是亚马逊倾向于将赚来的钱投入到新的研发项目中,继续发展。公司习惯于在第一时间将利润投入到新的项目中,比如云计算服务AWS,这些项目往往需要大量的资金投入,但也会为公司带来长期的收益。

公司管理层善于利用手中的现金来投资新技术,并将盈利合理地用于发展和扩张。这种战略使得公司能够在电商和云计算领域进行持续的研发投入。随着云计算业务的盈利,公司开始实现盈利,并且盈利规模不断增长。尽管在2017年因为一些投资项目失败,公司出现了亏损,但总体而言,公司的营业额每年都稳步增长。

这种核心策略的确立归功于公司创始人贝佐斯对资本的深刻理解,他的眼光远超其他科技公司的创始人。贝佐斯深知,为了确保亚马逊的成功,必须不断为股东创造长期的超额回报。因此,公司在成立三年后便明确了以最大化现金流为终极目标的发展方向,并积极设定了财务目标,并实施了有效的资本管理策略。

通过实施以最大化现金流为终极目标的战略,公司在行业中获得了长期的竞争优势,其股价也得到了华尔街分析师的认可,持续攀升。这一举措不仅满足了投资者的期待,还将现金流迅速转化为研发资金,推动了公司的快速发展。多年来,其股价一直保持着稳步增长,与贝佐斯对公司的远见和策略的执行密切相关。

而了解到亚马逊这一特点,对于普通投资者来说有很大的好处。不仅可以帮助投资者更全面地评估公司的价值,还能避免因为错误的指标而做出错误的投资决策。毕竟普通投资者特别欢和净利润相关的数据,如市盈率和每股收益。

但对于这个公司来说,传统的市盈率指标可能无法准确反映该公司的价值,因为它们可能刻意压低净利润或者将利润用于其他方面。因此,了解更恰当的指标,如每股现金流,能够帮助投资者更准确地评估公司的表现和潜在价值。

总的来说,想要制定更加明智的投资策略,就必须了解亚马逊这些不为人知的特点。因为与与其他科技公司有所不同,其核心策略以最大化现金流为目标,而非仅仅追求利润。了解这些特点有助于投资者更全面地评估公司的价值和未来潜力,从而制定更明智的投资策略,更好地把握投资机会。

亚马逊股票投资分析

亚马逊股票投资分析

作为一家在电子商务、云计算等领域拥有巨大影响力的科技巨头,该公司的股票是许多人的投资标的。而在了解了该公司的运营特点之后,就知道对于它的投资策略应注重长期发展和现金流优先。

因为与苹果、微软这些科技公司不一样,投资该公司的股票应看其盈利能力的持续增长和发展。这是因为公司以最大化现金流为目标,将利润投入到电子商务、云计算等领域的研发和扩张中,同时灵活管理资本以应对市场变化。

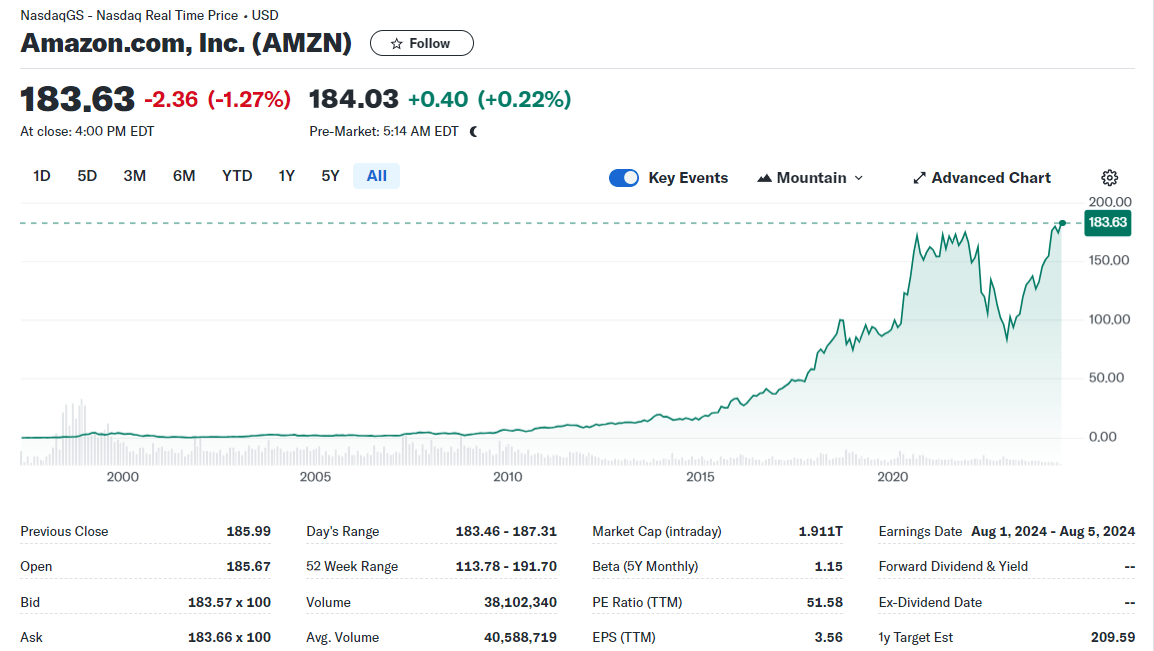

而从其股票价格走势可以看出,它的股价长期以来呈现出稳步上升的趋势,这部分反映了投资者对其业务模式和长期增长潜力的信心。因此,重点投资领域和注重未来潜力挖掘使得其逊能够持续保持竞争优势,是投资者应长期关注的对象。

从股价历史数据中可以看出,其盈利能力在2017年前后存在不同的阶段。在2017年之前,其盈利能力总体较低;而在2018年之后,盈利能力有所提升。而与2021年相比,2022年它的盈利能力和成长性出现了大幅下降,因此股价也因此出现大幅度下跌。

到了2023年,盈利能力基本恢复,但成长性仍未达到正常水平。在正常时期,亚马逊的营收增长率通常保持在20%左右,而在2023年,这一数字仅为11%。然而,盈利能力的一些关键指标,如净利率、ROA和ROE,在2023年已经恢复到了2017年以前的水平。

开始恢复的盈利能力,为投资提供了一个良好的基础。而其成长性的恢复和AWS云业务的潜力,就是未来股价上涨的主要推动力。当然要注意的是,在过去几年中的三个主要业务领域的增长率各不相同。

比如在北美业务方面,由于美国经济增长预期降低,预计其增长率可能会保持在较低水平,甚至略有下降。而国际业务方面,欧洲等国家的经济增长预期较高,预计增长率可能会有所上升。至于AWS云业务,则虽然当前增长率较之前有所下降,但其基数较小且处于AI时代的红利期,因此其增长性仍然较为可观。

因此,国际业务和AWS云业务的增长空间较大,将在推动公司整体增长方面发挥关键作用。特别是AWS云业务有望成为未来增长的主要引擎,因其低基数和AI时代红利,为公司带来长期可持续的盈利增长。

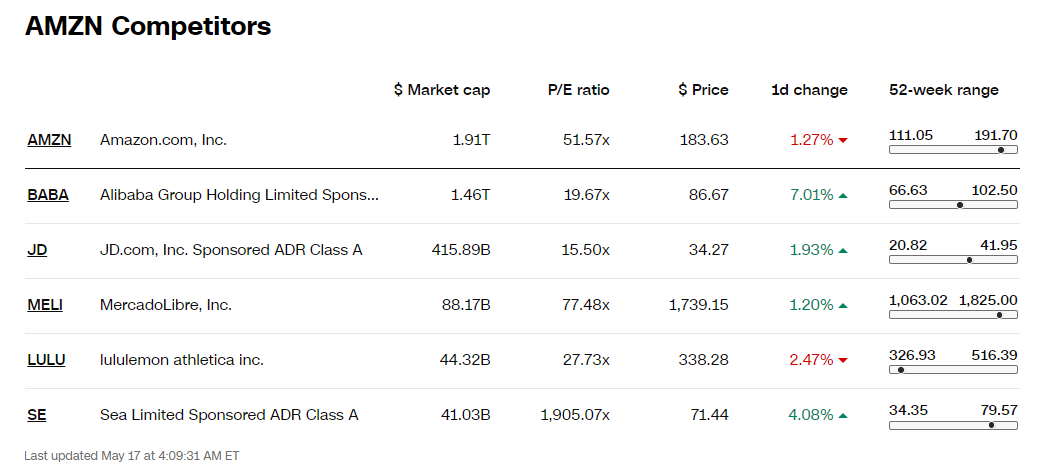

在过去10年中,亚马逊的股价涨幅超过了1100%,表现不俗,尤其是在与其他科技巨头相比,如阿里巴巴在同一期间跌幅达28%。虽然一些公司内部高层和大的投资机构在过去一年里有所减持,但也有可能是为了套现,而不一定是对公司的长期前景失去信心。事实上,投资机构在过去一年里增持了该公司的股票,这表明他们对其未来发展持乐观态度。

而根据其盈利能力的恢复情况,投资者可以考虑将仓位控制在10%到20%之间,如果盈利能力进一步提高,可以适当增加仓位至超过20%。而在购买时,建议选择在回调时入场,而不是在历史最高点位买入,这有助于降低风险并获得更好的投资回报。

需要注意的是,持有亚马逊股票的时间宜长于一年,因为这样的大型公司需要时间才能充分展现其增长潜力。短期投资者可以考虑寻找波动性较大的小盘股进行交易,而不是选择它这样波动性相对较小的大型股票,因为短期内收益可能较为有限。

这些是从基本面来分析的投资倾向,而根据公司的周K线图分析,当前股价位于历史最高点,同时处于一个关键的压力位,因此直接在此入场并不适宜。考虑到最近大盘开始回调,它的股价也可能会产生回调,适宜的入场点应该是在回调至约168美元附近。如果股价继续下跌,下方支撑位大约在145美元,但需要根据具体情况进行进一步分析。

根据数据估值预测,在未来,亚马逊股价可能会呈现一种上涨回调的走势,预计到2024年年底可能会再次达到高点。投资者应在大盘回调时选择入场,而不是等到价格已经过高再进行购买。此外,投资者应当注意大盘的回调并不必然是负面的,这是市场运行中的正常现象,有助于降低过度风险。

| 特点 | 优势 | 风险 |

| 商业模式注重现金流 | 全球领先的电商平台,广泛用户基础 | 高额资本支出和债务规模增长可能影响利润率 |

| 重视长期发展和现金流优先 | 强大的云计算业务(AWS) | 电商业务盈利能力有限,依赖AWS和广告业务的增长 |

| 灵活资本管理应对市场变化 | 持续扩张和创新,品牌影响力巨大 | 竞争激烈,市场变化风险大 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。