发布日期: 2026年01月21日

股票黄金交叉是技术分析中经典的看涨信号,但并非出现就一定会涨。很多投资者盲目跟风,结果亏损,其实关键在于弄清楚它的适用场景和验证逻辑。简单来说,它反映了短期资金成本和长期资金成本的共振,标志着多空力量完成转换,趋势大概率转向上行。

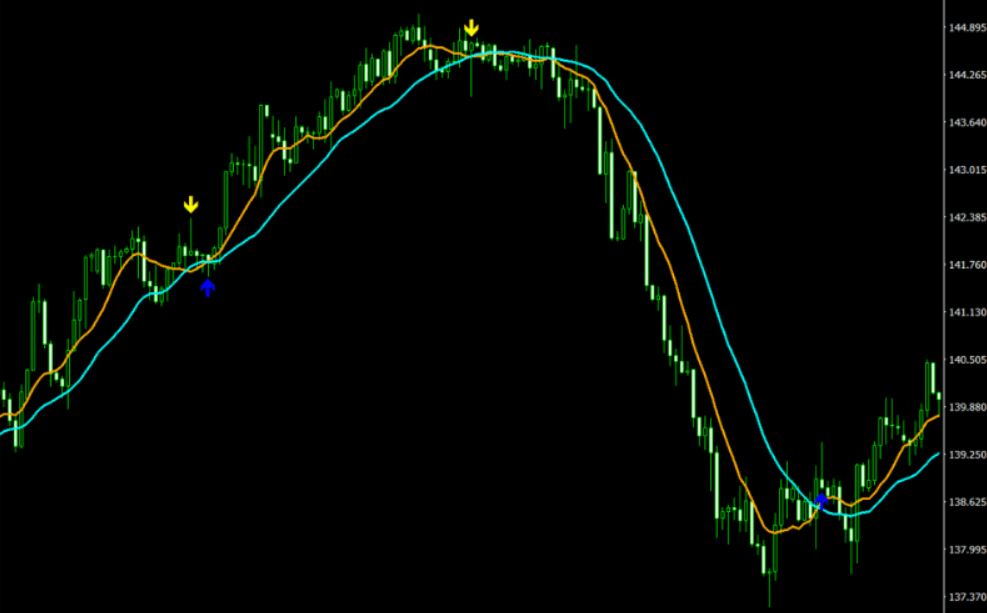

黄金交叉指的是“短期移动平均线上穿长期移动平均线”的技术形态,本质是两条不同周期均线的位置切换。常见的组合有三类:

5日均线穿10日均线(短期信号)

10日均线穿20日均线(中期信号)

5日均线穿60日均线(长期趋势信号)

均线本质上是不同周期的“平均持仓成本线”。当短期均线上穿长期均线,说明短期买入资金的平均成本超过长期持有者,市场对股价预期从悲观转向乐观,新资金入场意愿强于老资金离场意愿,从而形成看涨合力。需要注意的是,黄金交叉必须出现在趋势背景下,否则脱离趋势的交叉往往是无效信号。

股票黄金交叉并非偶然出现,而是资金与情绪共振的结果,其有效性依赖两个核心前提:

趋势底部的反转支撑

在持续下跌趋势末期,股价经过充分调整后出现黄金交叉,意味着下跌动能已耗尽。长期套牢盘不再割肉,短期资金开始抄底,随着买盘增多,短期成本上穿长期成本,趋势从下跌转为震荡或上行。这类交叉的反转意义最强。

上升途中的接力确认

在上升趋势的回调阶段出现黄金交叉,说明回调已到位,短期资金再次入场,强化上行趋势,可视为加仓机会。但如果出现在上升趋势末期,大概率是诱多信号,需要警惕回调风险。

结合趋势:黄金交叉适合在股票处于上升趋势初期使用,如果在强势上涨的股票中出现,信号更稳。

关注成交量:交叉发生时如果成交量明显放大,趋势更可信;量能很小,可能是假突破。

多指标配合:可以结合MACD、RSI等其他技术指标增强判断。单靠均线交叉容易受短期波动影响。

风险管理:股市有风险,黄金交叉只是参考信号,不保证百分百成功。合理设置止损和仓位管理很重要。

理解了股票黄金交叉的原理和操作方法后,还需警惕几个常见误区:

误区一:黄金交叉=必涨

忽略位置和量能的交叉多为无效信号,高位出现的黄金交叉可能是主力诱多,后续大概率回调。

误区二:所有均线组合都有效

短期均线交叉(如5日穿10日)波动大、噪音多,适合短线交易;长期均线交叉(如5日穿60日)趋势性强,适合中长期布局。需根据交易周期选择。

误区三:脱离基本面只看形态

如果公司业绩亏损、行业景气度下行,即使出现黄金交叉,也可能只是短期反弹,难以形成趋势性上涨。

股票黄金交叉的核心价值是帮助捕捉多空力量转换的节点,而不是直接指导买卖。它不是万能的指标,需结合量能、趋势和基本面多重验证,才能避开诱多陷阱。对于普通投资者,中长期均线交叉参考价值更高,短期交叉需严格控制仓位,避免被短期波动误导。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。