发布日期: 2025年12月18日

加油站油价调整、化工产品涨价的背后,常能看到美国原油价格的影子。多数人对它的认知仅停留在涨跌数字,却忽略了其全球能源体系核心锚点的属性。它的定价逻辑、基准身份,以及与日常生活的关联,才是理解其价值的关键。

我们常说的美国原油,其实就是WTI原油期货,它是全球三大原油定价基准之一,地位的确立源于两大优势:

一是品质优势。WTI属于轻质低硫原油,含硫量低、炼制效率高,是提炼汽油等高端产品的优质原料,且品质稳定,符合全球主流炼油厂的需求。

二是交割优势,其交割地位于美国俄克拉荷马州库欣,这里是全球最大原油仓储和管道枢纽,形成了成熟的现货交割网络,保障交易顺畅。

与覆盖欧洲、非洲的布伦特原油不同,WTI更贴近美国本土及美洲市场供需,美国的产能调整、能源政策等都会快速反映在价格中,形成独特的区域定价逻辑。

原油价格并非简单的成本+利润,而是市场博弈、金融参与和政策影响的综合结果,核心离不开三个维度:

1. 供需直接博弈:美国作为全球最大石油生产国,页岩油技术升级降低开采成本,推动产能扩张,直接影响市场供应;国内炼油、交通用油需求变化,以及全球供需格局变动,都会传导至价格。

2. 金融市场定价:WTI原油期货是全球交易量最大的能源期货品种之一,贸易商、投资机构通过期货交易提前反映未来供需预期,让价格兼具当下供需和未来预判双重属性。

3. 政策与货币影响:美国能源政策直接决定本土产能走向;国际原油以美元计价,美元强弱和美国货币政策变动,会通过购油成本变化间接影响油价。

它并非遥不可及,已通过多种方式渗透日常生活:

1. 交通出行成本:WTI价格变动影响全球成品油定价基准,进而传导至各国汽油、柴油价格,直接关系有车一族的出行成本。

2. 化工产品价格:原油是工业“血液”,塑料、橡胶、化妆品等日用品原料多来自原油衍生品。油价上涨会推高生产成本,最终可能传导至终端售价。

3. 能源生活成本:冬季供暖季,原油及衍生品需求增加,价格波动直接影响供暖费,关联居民生活开支。

1. 并非“越低越好”:长期低油价虽短期降成本,但抑制新能源发展,还可能引发未来供应短缺,不利于能源市场稳定。

2. 不与布伦特原油混淆:两者基准覆盖范围不同,价格差随供需、运输等因素变化,不可简单等同判断。

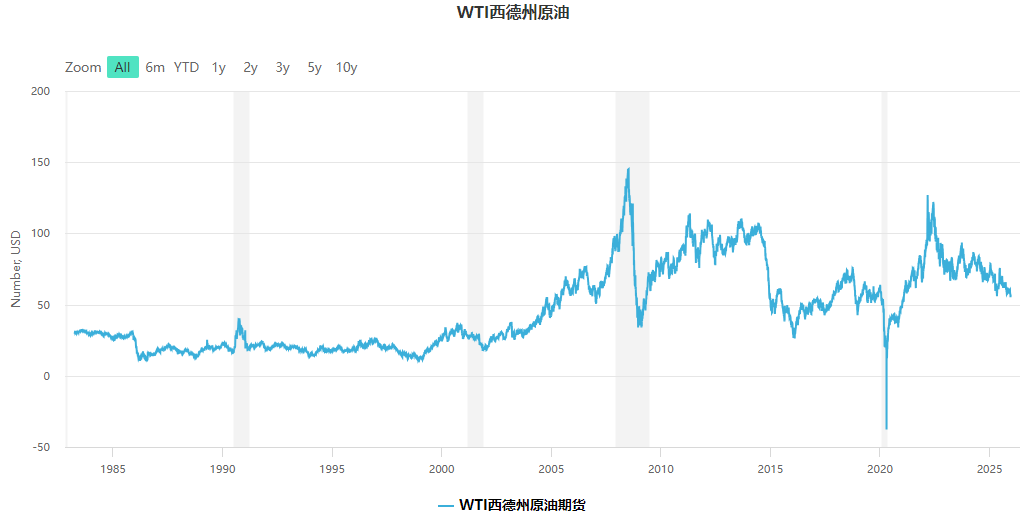

3. 短期波动≠长期趋势:地缘事件、资金炒作可能引发短期涨跌,但不反映长期供需格局,无需过度焦虑。

美股原油价格常常受这些因素影响,所以投资者需要仔细分析,避免被短期的波动误导。

虽无法精准预测美国原油未来价格,但以下趋势值得关注。

美国页岩油前景:页岩油开采技术进步,成本下降。随着美国能源独立性提升,未来在全球原油市场影响力将增强。

新能源崛起:全球环保关注度提升,新能源汽车普及将减少传统化石燃料需求。虽转变耗时久,但长远将影响原油需求及油价。

OPEC+战略变化:其是否维持减产或增产,直接影响全球原油供应及油价。持续紧供应则油价高位,增产则油价回落。

美国原油价格的核心价值,在于其连接产油国决策、金融市场流动和大众日常生活的定价密码属性。看懂它的基准地位、定价逻辑和传导链条,比纠结短期涨跌更有意义,这也是理解全球能源市场运行的关键一步。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。