发布日期: 2025年10月23日

在股市中,人人都想抓到“飙股”,希望搭上行情的顺风车赚一波。但在台股市场,却有一个专门给这些涨跌幅过大、成交量过高、当冲比例异常的股票“降温”的制度——当冲警示制度。许多投资人好奇:被列为“警示股”,是不是代表股票即将大涨?事实当然没有这么简单,现在咱们一起来了解下它到底是什么?有什么规则和交易限制?如何来投资?这些对普通投资者保护资金、降低风险至关重要的问题。

警示股是指因交易行为异常活跃或波动剧烈,被台湾证券交易所标注为“处置股”之前的阶段。

它其实是第一次处置的股票,当股票的价格或成交量明显偏离常态、可能造成市场失序时,交易所就会介入——透过列入“注意股”“警示”“处置股”等机制,提醒投资人风险并抑制短线投机行为。

它的主要作用:

提醒投资者注意风险

限制过度的短线投机

维护市场公平与秩序

触发条件可能包括:

涨幅过大

交易量异常活跃

周转率过高

基本面异常(净值、业绩出现重大变化)

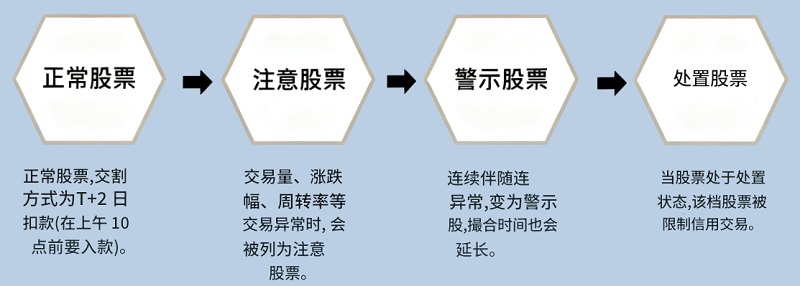

股票异常演进流程:

| 阶段 | 说明 | 市场状态 |

| 正常股票 | 交易行为稳定 | 无限制 |

| 注意股票 | 交易出现异动 | 仅公告提醒 |

| 警示股票 | 异常持续存在 | 加强监管 |

| 处置股票 | 触发交易规则 | 启动交易限制(例如圈存) |

若股票连续 3 天符合注意标准,或达到任一“警示条件”,就会被正式列为处置股票,实施交易限制措施。

警示≠飙股认证

被列为警示股并不代表股价一定上涨,相反,它通常意味着:

市场过热、波动风险加大、交易需谨慎。

投资人若不了解背后风险,盲目追高,可能反而被“警示”成受害者。稳健投资、了解制度,才是保护资金的关键。

在台湾股市中,为了保护投资者、规范交易行为,证券交易所对交易异常股票会进行不同等级的标示:注意股 → 警示 → 处置股。了解三者关系、触发条件及交易限制,对于普通投资者非常重要。

1.注意股(First Alert)

①定义:股票首次出现交易异常时列为注意股。

②特点:

仅提醒风险,不限制交易

投资者可正常买卖

异常持续可能升级为第一次处置

③触发条件示例:

涨跌幅异常

成交量、周转率异常

当冲比例异常

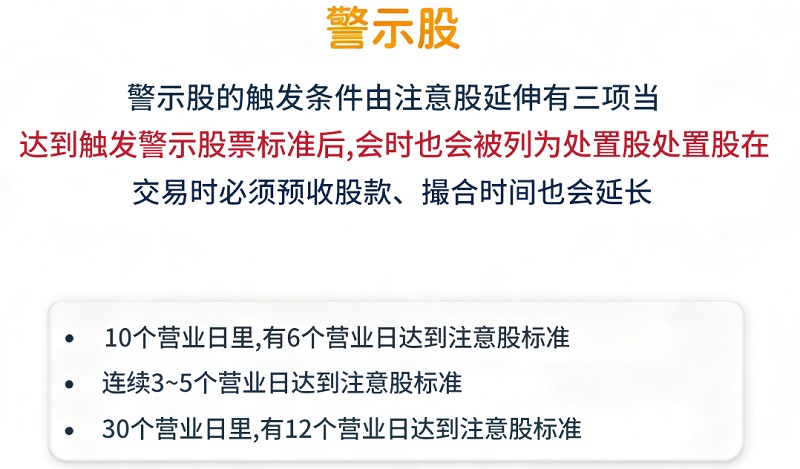

2.警示股(Warning Stock)

①定义:注意股持续异常时升级为警示,同时会被列为处置股。

②特点:

禁止融资融券交易

禁止当日冲销(当冲)

交易需全额资金

③触发条件:

10个营业日内,6日符合注意股标准

连续3~5个营业日符合

30个营业日内有12日符合

⚠️ 注:以上为投资者理解便捷的方式,证交所无正式定义

3.处置股(Restricted Stock)

①定义:警示股持续异常或连续触发注意股条件的股票。

②特点:

交易限制严格,分两阶段管理(如上节“处置股阶段规则”)

限制目的是抑制异常投机,保护投资者权益

③触发条件:

仍然涨跌幅、成交量、周转率、当冲比例异常

30个营业日内再次触发警示

4.处置股阶段规则:

①阶段一:处置10天

单笔交易 > 10张或累计 > 30张 → 需圈存全额款项

人工撮合,每5分钟一次

②阶段二:30天内再次触发

所有交易均需全额圈存

人工撮合时间延长至20分钟一次

| 分类 | 条件 | 交易限制 |

| 注意股 | 首次交易异常 | 无限制,正常买卖 |

| 警示股 | 注意股持续异常 | 禁止融资融券、禁止当冲、全额交易 |

| 处置股 | 持续异常 | 分阶段管理:人工撮合、全额存款 |

提示:警示在交易所中会同时被列为处置股,交易限制随之增强。

当股票交易异常时,台湾证券交易所会将其标注第一次处置,提醒投资者注意风险。其触发条件主要包括:

1.成交量连续异常

定义:股票在六个交易日内的涨跌幅度、周转率或成交量显著偏离正常水平。

具体表现:

股票连续涨停或跌停

成交量突然大幅增加

示例:

正常涨跌幅为 ±10%

茂矽(2342)2025/09/17~19连续三日涨幅分别为35.92%、45.85%、46.83%,显著高于正常水平 → 可能触发条件

2.收盘价涨跌幅异常

定义:股票在连续36、19或10个交易日内收盘价涨跌幅显著异常。

具体表现:

股票在连续36个交易日内多次涨跌幅超过10%

股价波动偏离其正常走势范围

这种情况常反映市场过度投机或股票价格异常波动。

3.当冲交易量异常

定义:当日买入卖出占比过高,短线投机行为明显。

具体表现:

当日当冲交易量占总交易量比例过高

例如,雷虎(8033)7/30当日冲销比例79.49%

4.基本面异常

定义:公司净值、财务状况或业务出现重大变化。

具体表现:

财务报表显示净值大幅下降

公司出现亏损、重组、重大诉讼等重大问题

| 规则类型 | 条件 | 后果 |

| 短期规则 | 6个营业日内或单日当冲占比超过60% | 列为警示股 |

| 长期规则 | 连续3~5个交易日达到上述标准 | 处置期12个交易日 |

目的:限制短线投机,降低股价异常波动风险。

举例说明:2025年10月20日,华邦电(2344)被列为警示并第一次处置,其触发条件为最近十个营业日已有六次异常。具体如下:

| 日期 | 收盘价 (元) | 涨幅情况 | 周转率/当冲情况 |

| 2025.10.20 | 46.35 | 30日涨幅126.09%,60日涨幅167.14% | 6日累积周转率61.75%,当日周转率12.86% |

| 2025.10.16 | 44 | 30日涨幅120.55%,60日涨幅156.55% | - |

| 2025.10.15 | 40 | - | 6日冲销占比61.11%,当日冲销占比64.04% |

| 2025.10.09 | 43.45 | 6日涨幅25.51%,30日涨幅119.44%,60日涨幅146.17% | 当日周转率12.14% |

| 2025.10.08 | 41.25 | 6日涨幅28.61% | 当日周转率10.38% |

| 2025.10.07 | 42.65 | 30日涨幅131.79%,60日涨幅133.69% | - |

| 2025.10.03 | 38.8 | 30日涨幅113.18% | 6日累积周转率53.88%,当日周转率12.87% |

| 2025.09.23 | 36.45 | 6日涨幅31.69%,30日涨幅101.38% | 当日周转率11.87% |

说明:

最近30/60日涨幅:从起始日到最近两个营业日的收盘价涨幅百分比

最近6日累积周转率:过去6个营业日成交量占流通股本比例

当日周转率:当天成交量占流通股本比例

当日冲销比例:当天当冲成交量占当日或最近6日总成交量比例

通过表格可清晰看到,华邦电在短期内交易量、周转率和当冲比例均异常,因此被列为警示股。

其解除需符合一定条件与时间要求,具体如下:

1.首次处置:10–12天

当股票首次被列为警示股,将进入约10–12天的观察期。

期间交易受到限制,以抑制市场过度炒作。

2.30天内再次触发:重新处置12天

若在30天内再次触发警示条件,将被重新处置12天。

多次触发代表该股仍存在异常波动或交易行为,投资风险更高。

3.解除条件:连续交易日内不再满足触发标准

当股票在连续数个交易日内,其:

成交量

周转率

价格波动

等指标恢复正常水平,即不再符合警示标准,方可解除。

4.解除后恢复正常交易

解除后,股票将恢复一般交易机制,投资者可自由买卖。

但仍建议密切关注公司基本面与市场消息,谨慎操作。

投资提醒:

警示股并非完全负面,但其波动大、流动性低、限制多。

投资者应结合技术面与基本面分析,避免盲目追高或短线投机。

当股票被列为第一次处置时,代表该股交易行为已出现异常。为了防止市场过度投机、维护交易秩序,交易所会对其设定多项交易限制。

1.禁止融资融券

它不得使用融资融券方式交易。

投资者只能使用自有资金买卖,不能透过借贷资金或证券进行杠杆操作。

目的:

降低市场杠杆风险

避免过度投机造成股价失真

若投资者在警示前持有融资买入的股票,仍可持有或卖出,但不能再以融资方式加码。

2.全额交易制度

警示股交易必须采用全额交割制度,投资者在下单前需在交割户内备足全额资金或股票,不得使用一般股票常见的 T+2 延迟交割制度。

影响:

交易门槛提高

资金占用增加,流动性下降

投资者须先确认账户资金充足,否则系统不接受委托。

3.延长撮合时间

为抑制短线频繁交易,第一次处置的撮合频率将被人为延长。具体如下:

| 股票类别 | 撮合频率 |

| 一般股票 | 每 1 分钟一次 |

| 警示股 | 每 5 分钟一次 |

影响:

市场成交节奏变慢

买卖报价等待时间拉长

这项措施能有效降低短线冲动交易,防止股价剧烈波动。

4.人工撮合

部分警示股交易需透过人工撮合完成。

投资者需联系营业员,由券商人工输入委托,无法像一般股票一样直接通过电子系统撮合。

影响:

成交速度变慢

增加操作复杂度与人工成本

投资者需电话联系营业员进行委托,而非直接在App中下单。

5.禁止当冲交易

它禁止当日冲销(Day Trade),即不能在同一天内买进并卖出相同股票。

目的:

防止短线投机

稳定市场秩序,减少价格异常波动

投资者需至少持股一个交易日后,才能卖出。

举例说明:以华邦电(2344)为例,自10月21到11月4日,投资者受到的限制如下:

| 日期 | 情境说明 | 影响 |

| 10月20日 | 以融资买入50张华邦电 | 次日列警示后,无法再融资加码 |

| 10月21日 | 想买入10张 | 必须账户内先备足全额资金,不可T+2 |

| 10月21日 | 下单买入 | 需等待5分钟撮合一次,交易速度降低 |

| 10月21日 | 卖出股票 | 需经由营业员人工撮合完成交易 |

| 10月21日 | 买入10张 | 因禁止当冲,须等到次日才能卖出 |

提醒:

若股票持续异常,可能进一步列为处置股,

限制更严格,需全额圈存交易且撮合时间更长。

其是交易所针对持续交易异常或投机行为所采取的监管措施。虽然目的是维护市场秩序,但在实务上,它的市场表现往往复杂多变,既可能因监管压抑交易,也可能因投机心理被市场“爆炒”。

1.流动性下降

当股票被列为第一次处置后,其交易将受到严格限制,直接影响市场流动性。

主要表现:

①成交量明显减少:

禁止当冲、禁止融资融券,交易活跃度骤降。

投资者进出难度增加,成交量常出现腰斩或更大幅度下滑。

②交易成本上升:

由于全额交易制度,投资者需先缴足资金,导致资金占用增加、交易时间变长。

③投资提示:

流动性下降意味着买卖差价扩大,短期进出风险显著提升。

2.价格波动增大

虽然流动性下降,但警示股往往成为市场焦点,带来剧烈波动。

波动特征:

①短期波动剧烈:

投资者情绪容易放大市场反应,导致股价短期内急涨急跌。

②长期走势不确定:

它通常伴随基本面问题或投机资金炒作,缺乏稳定支撑。

③投资建议:

关注公司基本面变化与公告信息,避免盲目追高或抄底。

举例说明:以2021年航运热潮中的阳明(2609)为例,其股价走势清楚体现了处置期间的剧烈波动。

| 日期 | 事件描述 | 股价(元) | 备注 |

| 2021/3/23 | 因持续交易异常被列为处置股 | 40 | 处置开始 |

| 2021/4/2 | 处置期结束 | 60 | 十天内上涨50% |

| 2021/4/13 | 处置结束后第11天 | 100+ | 短短11天股价翻倍 |

| 2024/1/12 | 某股票处置结束后 | — | 股价反而连续下跌16行 |

案例启示:

它并不等于“必跌”或“必涨”,关键在于市场情绪与筹码结构。

有时处置反而成为“洗盘”机会,但多数个股随后难以维持涨势。

总之,警示股市场表现极具不确定性,短期可能暴涨,长期可能剧跌。投资者应以风险控管为优先,结合技术面趋势与基本面分析,谨慎评估再入场。

是否能买入警示股,关键取决于投资者的风险承受能力与投资目标。虽然它伴随较多交易限制与不确定性,但并非完全没有投资机会。

1.风险较高,需谨慎评估

其往往因交易异常或价格剧烈波动而被列入观察名单。

在交易期间,市场流动性下降、买卖不易、价格波动放大,这意味着——风险显著高于一般股票。

主要风险包括:

流动性不足,进出场难度高

价格波动剧烈,短线易被套

信息不透明,投资判断难度大

2.并非毫无机会

尽管风险较高,但若公司基本面稳健、警示仅因短期交易异常触发,反而可能带来修复性行情。

投资者可关注:

公司基本面是否改善

处置期间成交量变化

技术面是否出现止跌信号

若这些条件符合预期,部分高风险承受力投资者,可在交易限制允许范围内尝试布局。

3.适合人群与投资策略

保守型:建议观望,等待解除警示后再评估

稳健型:可关注基本面良好的个股,分批试探性布局

进取型:可短线操作,但需设好停损点、控制仓位

警示股能买,但不能盲目买。投资者在介入前,应:

充分了解警示原因与交易规则

结合基本面与技术面分析

严控风险与资金管理

若具备足够风险承受力与分析能力,它也可能成为机会与挑战并存的高波动投资标的。

它虽然风险较高,但并非毫无机会。不同投资周期的投资者,应根据自身目标与风险承受力,采取合适的操作策略。

1.短期操作策略:谨慎出击,快进快出

对于短线交易者来说,警示股的操作需格外谨慎。目标是控制风险、捕捉波段,而非盲目追涨。

① 观察市场反应

当股票被列为第一次处置时,首先要判断市场情绪。

若市场反应冷静、股价未剧烈波动,可考虑暂时持有或等待企稳信号。

举例:2025年10月,华邦电(2344)因涨幅过快被列为警示。

市场初期反应平稳,股价仅小幅回调 3%。

投资者若观察到买盘稳定、成交量未大幅缩减,可选择继续持有并设定停利点。

② 关注交易量变化

交易量能反映市场信心与资金热度。

若被警示后成交量急剧萎缩,代表市场兴趣下降,应考虑减码或观望。

举例:某科技股被警示后,成交量从日均10万张降至 2 万张,

显示投机资金撤出、买盘支撑不足。

此时投资者宜逐步减仓,降低持股风险。

③ 设定止损点

短线操作必须设好止损机制,以防止亏损扩大。

一般建议止损区间设在 8%–10%。

举例:若投资者以40元买一只警示股,可设止损在 36 元。

若跌破即止损离场,避免陷入持续下跌风险。

2.长期操作策略:关注基本面,等待价值回归

对于中长期投资者,重点在于企业价值与行业趋势。它若只是短期交易过热引发,并不代表公司有实质问题。

① 分析公司基本面

评估财务状况、产业趋势与管理层动向。

若基本面良好,仅因短期涨幅过快被警示,可继续持有。

举例:2021年,阳明海运(2609)因股价暴涨被处置,

但当时航运运价创新高,公司获利强劲。

许多投资者选择持有,随后股价在解除处置后翻倍上涨。

② 等待市场反转

市场情绪往往短暂,基本面才是长期决定股价的核心。

若公司基本面稳健,可耐心等待市场情绪修复与估值回归。

举例:2024年某半导体股因投机热度被警示,短期股价回落 15%,但后续随着财报亮眼、产业需求复苏,股价于三个月后再创新高。

③ 定期检视投资组合

长期投资者应定期调整持股结构,

若其基本面转弱或资金信心不足,应果断调仓。

举例:若某公司在处置期间出现连续亏损或债务攀升,即使股价短期反弹,也应逐步出清,将资金转向基本面更稳健的标的。

| 投资周期 | 操作重点 | 风险控制 |

| 短期操作 | 观察市场反应、关注成交量、设定止损 | 止损8–10%、避免追高 |

| 长期操作 | 分析基本面、等待反转、定期评估 | 持仓分散、定期检视 |

投资者可在台湾证券交易所官网查询:

被列为警示股的原因

持续期间

交易限制

这些信息有助于投资者评估风险、判断是否入市,降低操作不确定性。

查询步骤:

打开台湾证券交易所官网

点击「市场公告」→ 选择「公布处置有价证券」

在页面中选择「处置措施」→ 点击「第一次处置」

输入股票代码或名称后,按下「查询」即可查看详情

系统将显示股票的处置原因、处置期间及相关交易限制,方便投资者快速掌握风险信息。

它常被误解为“不能买”、“风险极高”,其实只要了解规则,投资者依然可以在合法范围内操作。以下为常见的两大误区与正确说明:

❌误区一:警示股不能像一般股票正常买卖

错误!

它仍可正常买卖,只是交易限制较多,

例如禁止融资融券、禁止当冲、必须全额交易等。

正确理解:

投资者仍能下单交易,只要账户中有足额资金即可。

区别仅在于不能使用杠杆与信用融资。

❌误区二:当日当冲交易量超过60%,就会被列为警示股

错误!

当日当冲占比超过 60% 时,股票会先被列为“注意股”,

若持续异常(如连续 3~5 日达标)才可能升级为“警示”或“处置股”。

正确理解:

“当冲异常”是触发警示机制的条件之一,

但并非单日60%就会直接会被第一次处置。

警示股是股市风险信号,投资者应:

了解触发条件与交易限制

分析基本面与市场走势

严格止损止盈、控制仓位

掌握其知识,有助于降低投资风险,并在波动市场中抓住机会。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。