发布日期: 2025年09月04日

黄金一直被视为保值避险的热门资产。随着投资方式的多样化,越来越多投资者不再局限于购买实物黄金,而是通过金融衍生工具参与黄金市场。黄金差价合约便是一种便捷的方式,它允许投资者无需持有实物黄金,就能通过价格波动获得收益,同时灵活运用杠杆和双向交易策略。

它是一种金融衍生工具,交易者无需持有实物黄金,即可通过交易黄金价格的涨跌来获取差价收益。这类合约是交易者与经纪商之间就黄金价格变动达成的合约,通过“价格差”结算盈亏,非实物交割。

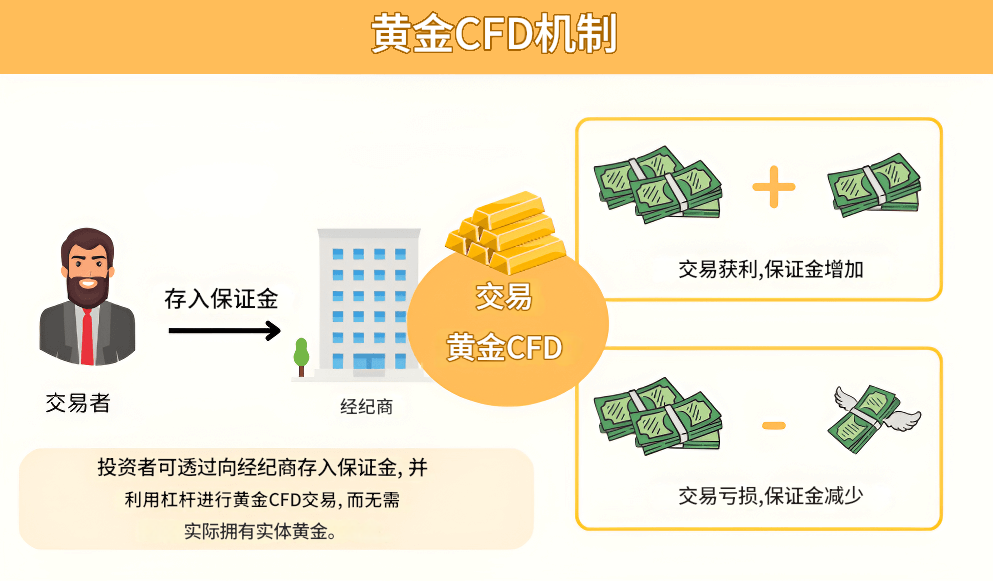

保证金的作用

保证金是进行差价合约交易时,需要支付的一部分资金作为开仓担保金。借此,交易者能利用杠杆放大市场敞口。CFD交易者仅需支付部分交易价值,便可控制更大仓位 。

保证金比例范围

以黄金为代表的商品类CFD,保证金比例通常介于约3%至8%,具体比例会根据市场波动性、平台政策等因素而调整。部分受顶级监管的平台,如EBC,会根据市场波动灵活调整保证金要求,以帮助投资者在风险可控范围内参与黄金差价合约交易,同时保障资金安全。

点差成本

点差是买入价与卖出价之间的差额,是交易的主要成本之一。正规平台点差通常透明且稳定,有助于控制交易成本。

隔夜利息

当仓位持有时间跨越一个交易日时,通常会产生融资成本(隔夜利息),这取决于仓位方向以及市场利率水平,需在交易前了解清楚相关费用。

双向交易模式

交易者既可在黄金价格上涨时做多(买入),也可在价格下跌时做空(卖出),使得无论市场走势如何都能寻找获利机会。

风险管理与强平机制

杠杆风险:高杠杆能放大利润,也会扩大亏损几率,须谨慎。

维持保证金要求:账户净值需持续覆盖维持保证金,否则可能被要求追加保证金或被强行平仓。

止损设置与滑点风险:预设止损订单是控制亏损常用工具,但在市场剧烈波动时可能出现滑点,实际成交价与预设价存在偏差。

黄金差价合约提供:无需实物交割、门槛较低、灵活的杠杆交易方式;点差透明、支持双向交易、适应多种市场行情。

但也面临:杠杆放大风险;保证金波动与追加风险;隔夜利息和点差成本;风险管理不到位可能导致重大损失。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。