发布日期: 2025年08月20日

在全球能源市场中,轻原油保证金是每位期货交易者必须了解的基础概念。轻质原油(WTI)期货因其流动性强、价格波动明显,吸引了大量投资者。不过,要参与这类交易,不仅需要对市场有清晰认识,还得学会如何管理保证金,才能保证资金安全,提升交易效率。

它是投资者在开立轻质原油期货合约时,需要预先存入交易账户的一部分资金。它不是支付整手合约的全部金额,而是一种履约保障,用来确保在油价波动时,你能承担潜在风险。

举个例子:假设WTI原油价格是80美元/桶,每手合约包含1.000桶,总价值就是80.000美元。如果交易所要求保证金比例为10%,那投资者只需要缴纳8.000美元就能开仓。

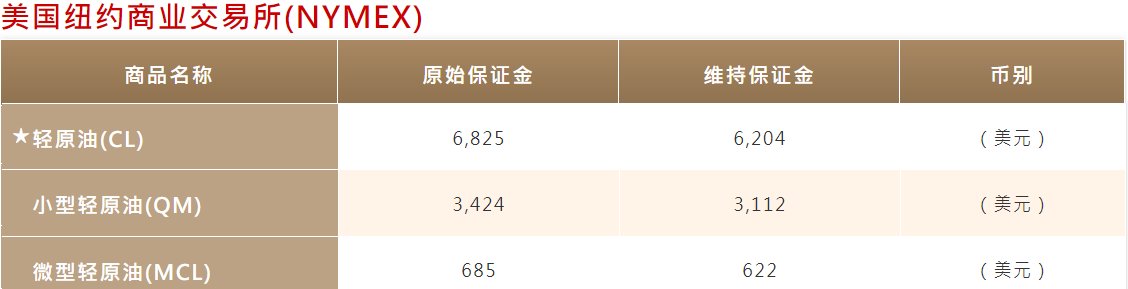

初始保证金:开仓时必须缴纳的最低资金,交易所规定它是为了保证投资者在市场波动时有足够资金应对风险。

维持保证金:持仓期间,账户资金不能低于这个水平。一旦低于,投资者必须及时补足,否则仓位可能被强制平掉。

轻原油保证金比例不是固定的,会受到多方面影响:

市场波动性:油价波动越大,交易所可能提高保证金比例以降低风险。

交易所政策:不同交易所会根据市场情况调整保证金要求。

期货公司规定:不同公司可能有自己的保证金政策,风险控制要求也不一样。

计算公式很简单:保证金 = 合约手数 × 每手合约数量 × 当前油价 × 保证金比例

例如,打算开1手WTI原油期货,油价80美元/桶,保证金比例10%,计算方法是:1手 × 1.000桶 × 80美元 × 10% = 8.000美元

这样,你就能根据自己的资金情况合理安排开仓量。

期货交易杠杆大,风险不可忽视,需要注意:

追加保证金风险:油价波动大可能导致账户资金不足,需要及时补齐,否则会被强制平仓。

流动性风险:极端行情可能出现买卖价差加大,增加成本。

资金管理风险:过度使用杠杆可能让资金链断裂,亏损扩大。

分散投资:不要把所有资金押在一个合约上,分散风险更安全。

设置止损点:根据市场变化设定合理止损,控制亏损。

关注市场动态:随时关注国际政治、经济事件对油价的影响,及时调整策略。

模拟交易:新手先用模拟账户熟悉流程和保证金管理,积累经验。

轻原油保证金在期货交易中至关重要。掌握保证金类型、计算方法和风险管理技巧,你可以在控制风险的前提下,更有效地把握原油市场机会。合理利用保证金,让交易既灵活又稳健。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。