게시일: 2025-12-29

S&P 레버리지 투자는 단순히 지수 방향을 맞히는 문제가 아니라, 어떤 상품 구조로 노출을 확대하느냐에 따라 성과와 위험이 크게 달라집니다. 시장에서 개인 투자자가 주로 활용하는 수단은 레버리지 ETF, 선물, 옵션, CFD 네 가지로 정리할 수 있으며, 각각 거래 방식과 비용 구조, 위험 관리 포인트가 다릅니다.

대표적으로 SSO(2배), UPRO(3배)처럼 일간 수익률을 2배·3배 수준으로 추종하도록 설계된 레버리지 ETF가 널리 알려져 있습니다.

장점: 주식처럼 쉽게 매매 가능, 계좌 단순

단점: 일일 리밸런싱으로 복리 왜곡 발생

정리하자면 레버리지 ETF는 단기 대응에 편리하지만, 변동성 확대와 횡보가 겹치는 구간에서는 누적 성과가 불리해질 수 있다는 점을 감안해야 합니다.

S&P 500 선물은 증거금 기반으로 지수 노출을 확대하는 전형적인 레버리지 수단입니다. 개인 투자자에게는 E-mini(ES)보다 계약 단위가 작은 Micro(MES)가 상대적으로 활용하기 쉽습니다.

장점: 자본 효율이 높고, 지수 노출 구조가 명확합니다. MES는 포지션을 더 세밀하게 조절할 수 있다는 점에서 실무적으로 유리합니다.

단점: 만기가 존재해 롤오버가 필요하고, 야간 변동성과 증거금 변동이 손익과 리스크에 직접적인 영향을 줍니다. 변동성이 확대되면 추가 증거금 요구가 발생할 수 있고, 자금 여력이 부족할 경우 원치 않는 시점에 포지션이 정리될 위험도 커집니다.

옵션은 지수(SPX), ETF(SPY), 선물(ES) 기반으로 다양하며 자본 대비 노출이 크다는 장점이 있습니다.

콜 매수: 상승 시 유리, 손실 제한

콜 매도: 수익 확률 높지만 급등 시 손실 확대

리스크 요인: 방향·시간가치·변동성·행사가격 모두 수익에 영향

이해가 충분할수록 강력하지만, 구조를 모르면 예측이 어려운 상품입니다.

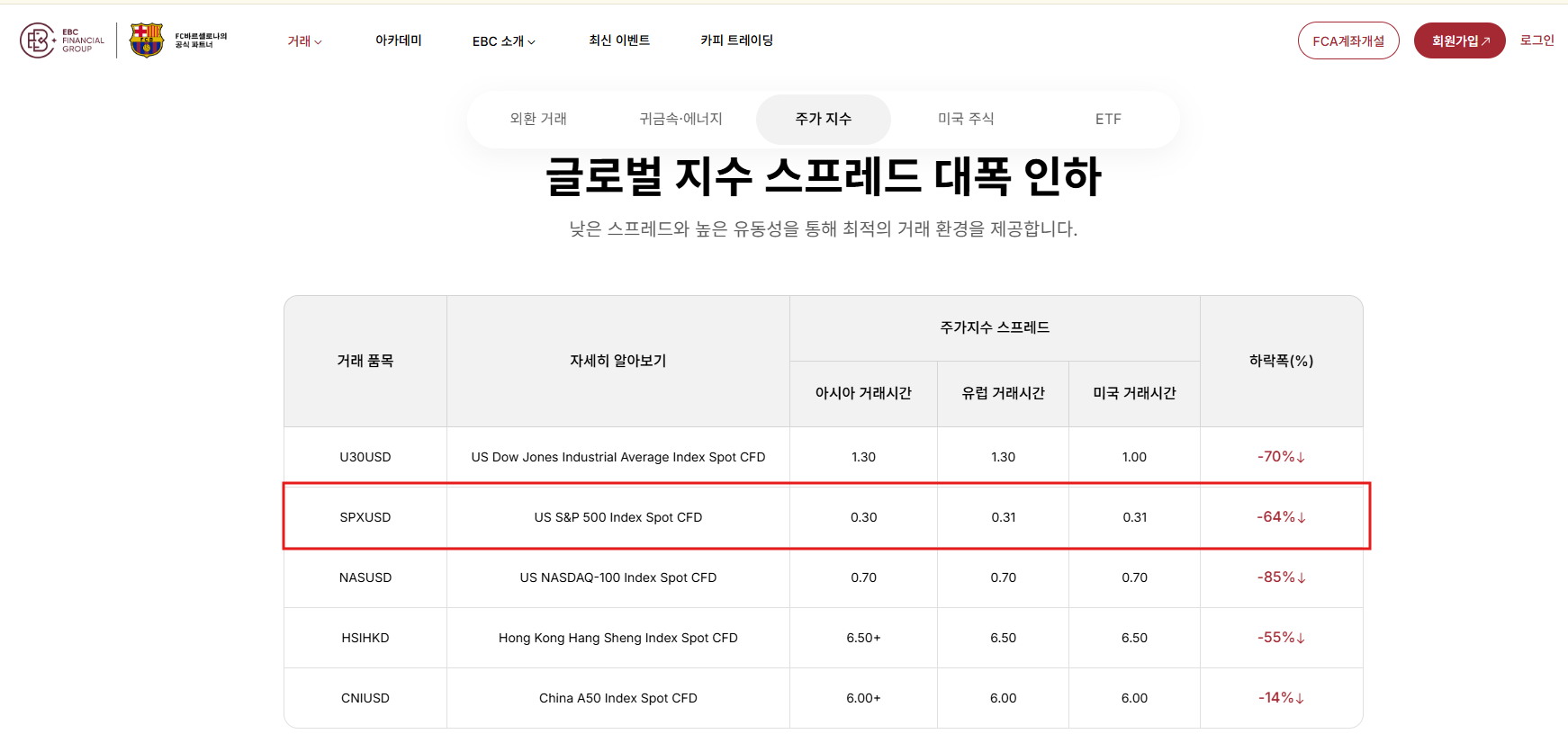

CFD(차액결제거래)는 S&P 500 지수(SPXUSD)에 연동되어 롱·숏 포지션을 직접 취할 수 있습니다.

만기 관리: 선물처럼 롤오버 절차가 필요하지 않은 구조

포지션 크기: 계약 단위 제약이 상대적으로 적어 조절이 용이한 편

양방향 대응: 상승·하락 구간 모두에서 포지션 전환이 가능

주의 사항: 스프레드, 오버나이트 비용, 급변동 구간의 체결 조건에 따라 실질 비용이 달라질 수 있음

특히 단타·스윙 중심 전략에서는 체결 속도와 비용 구조가 수익률에 직접적으로 작용합니다.

선택은 투자 기간과 목표에 따라 달라집니다. 단기일수록 체결과 비용 구조가, 중기 이상일수록 비용 누적과 구조적 제약이 더 중요해지는 경향이 있습니다.

| 투자 기간 | 적합한 수단 | 유의 포인트 |

|---|---|---|

| 단기 (1~5일) | CFD, 레버리지 ETF | 체결 품질, 스프레드, 복리 왜곡 |

| 중기 (1~4주) | 선물 | 롤오버·증거금 변동 관리 |

| 전략형 (헷지·변동성) | 옵션 | 시간가치·변동성 관리 능력 |

결국 같은 S&P 레버리지라도 단기 민첩성을 우선할지, 구조적 효율을 우선할지에 따라 최적의 선택이 달라집니다.

EBC의 SPXUSD CFD는 S&P 500 지수에 연동된 가격으로 롱·숏 포지션을 운용할 수 있는 방식입니다. 선물처럼 만기 롤오버를 관리할 필요가 없고, 포지션 크기를 상대적으로 유연하게 조절할 수 있어 단기 또는 스윙 관점에서 활용을 고려하는 투자자에게 하나의 선택지가 될 수 있습니다.

다만 CFD는 스프레드와 오버나이트 비용, 급격한 변동 구간에서의 체결 조건에 따라 실질 거래 비용과 리스크가 달라질 수 있습니다. 거래 전 비용 구조와 위험 고지, 상품 설명서를 확인하고, 레버리지에 따른 손실 확대 가능성을 전제로 운용 규율을 세우는 것이 필요합니다.

Q1. S&P 레버리지 투자란 무엇인가요?

S&P 500 지수에 대한 노출을 레버리지로 확대하는 접근을 말합니다. 레버리지 ETF, 선물, 옵션, CFD 등 수단에 따라 구조와 위험이 달라집니다.

Q2. 레버리지 ETF는 왜 장기 보유에 불리할 수 있나요?

레버리지 ETF는 일간 수익률을 기준으로 리밸런싱되는 구조라 변동성이 큰 횡보 구간에서 누적 성과가 지수의 누적 움직임과 다르게 나타날 수 있습니다.

Q3. 선물과 CFD의 차이는 무엇인가요?

선물은 만기와 롤오버가 존재하고 계약 단위가 정해져 있으며, 증거금 변동이 손익과 리스크에 직접 연결됩니다. CFD는 만기 관리 부담이 상대적으로 적고 포지션 크기 조절이 더 유연한 편이지만, 스프레드·오버나이트 비용·체결 조건을 반드시 확인해야 합니다.

Q4. CFD의 주요 리스크는 무엇인가요?

스프레드와 오버나이트 비용, 급변동 구간의 체결 조건 변화가 대표적입니다. 레버리지를 사용하면 손실이 확대될 수 있으므로 위험 관리가 필수입니다.

Q5. 장기 보유 목적이라면 어떤 수단이 적합한가요?

장기 보유 목적이라면 일반(비레버리지) S&P 500 추종 ETF가 구조적으로 단순합니다. 레버리지 ETF는 장기 보유 시 누적 성과가 기대와 달라질 수 있어 주의가 필요합니다.

Q6. CFD 거래 전에 반드시 확인해야 할 항목은 무엇인가요?

스프레드·수수료·오버나이트 비용 같은 비용 구조, 체결 조건, 그리고 브로커의 규제·상품 위험 고지 및 상품 설명서를 확인하는 것이 중요합니다.