ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-07-10

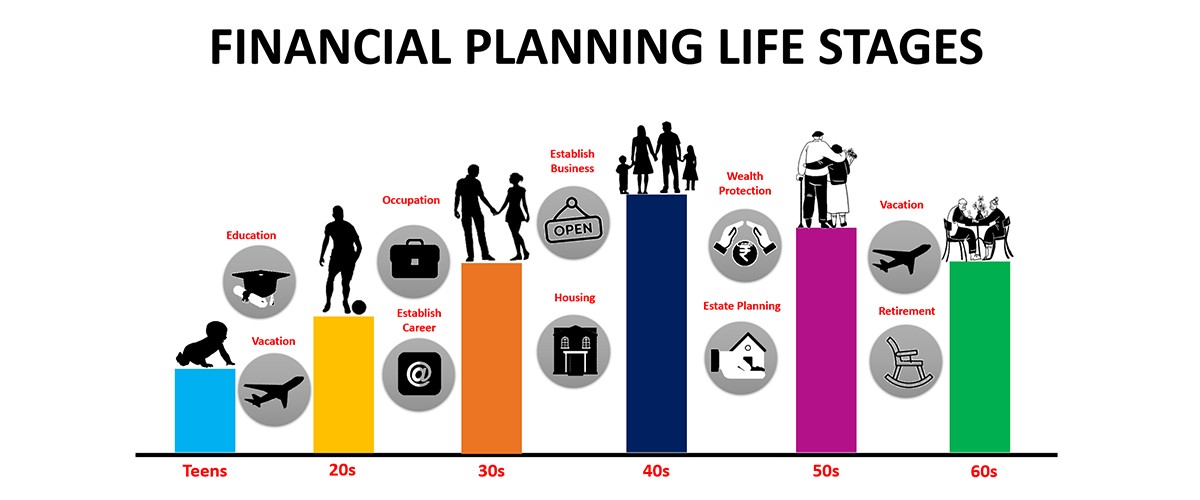

निवेश योजना वित्तीय लक्ष्य निर्धारित करने और समय के साथ उन्हें प्राप्त करने की रणनीति बनाने की एक अनुशासित प्रक्रिया है। यह केवल निवेश चुनने से कहीं आगे जाता है; इसमें आपकी जोखिम सहनशीलता को समझना, जीवन के विभिन्न चरणों के लिए योजना बनाना और बदलते वित्तीय परिवेशों के अनुकूल ढलना शामिल है।

आज, वैश्विक बाजारों में बदलाव और नवीन परिसंपत्तियों के उभरने के साथ, मजबूत निवेश योजना व्यक्तियों को - युवा पेशेवरों से लेकर सेवानिवृत्त लोगों तक - अपनी संपत्ति बनाने, संरक्षित करने और बढ़ाने में मदद कर सकती है।

यह मार्गदर्शिका निवेश योजना की व्याख्या करती है, आवश्यक सिद्धांतों की रूपरेखा प्रस्तुत करती है तथा विभिन्न जीवन चरणों के लिए व्यावहारिक, स्पष्ट और भविष्योन्मुखी रणनीतियों को जोड़ती है।

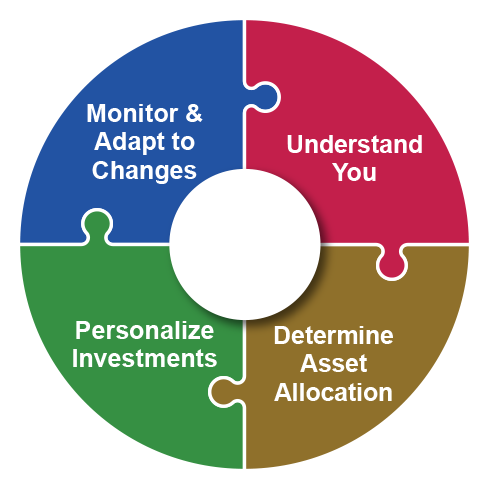

निवेश योजना आपकी वित्तीय स्थिति का आकलन करने से शुरू होती है, जिसमें आय, बचत, ऋण और खर्च शामिल हैं। यह आधार यथार्थवादी लक्ष्य निर्धारित करता है—चाहे घर खरीदना हो, शिक्षा के लिए धन जुटाना हो, या सेवानिवृत्ति की सुरक्षा करनी हो। एक समय-सीमा निर्धारित करना और यह समझना भी उतना ही महत्वपूर्ण है कि इन लक्ष्यों को प्राप्त करने के लिए आपको नियमित रूप से कितना निवेश करना होगा।

जोखिम सहनशीलता और तरलता की आवश्यकताएं आपकी रणनीति को सूचित करती हैं, जिससे आपको यह निर्णय लेने में मदद मिलती है कि इक्विटी, निश्चित आय या वैकल्पिक परिसंपत्तियों में कितना निवेश आवंटित किया जाए।

अंत में, योजना को निगरानी और पुनर्संतुलन का मार्गदर्शन करना चाहिए ताकि परिस्थितियां बदलने पर भी सही दिशा में काम किया जा सके।

एक प्रभावी निवेश योजना में कई परस्पर जुड़े घटक होते हैं:

1) लक्ष्य निर्धारण : परिभाषित करें कि सबसे अधिक महत्वपूर्ण क्या है - यात्रा, शिक्षा, सेवानिवृत्ति, या विरासत छोड़ना - और प्रत्येक लक्ष्य के लिए डॉलर की राशि और समय-सीमा निर्धारित करें।

2) जोखिम प्रोफाइलिंग : अस्थिरता के साथ अपनी सहजता को समझें। क्या आप 30% इक्विटी गिरावट को झेलने को तैयार हैं, या आप सहज रिटर्न पसंद करते हैं?

3) परिसंपत्ति आवंटन : परिसंपत्ति वर्गों में विविधता लाएं - स्टॉक, बांड, रियल एस्टेट, नकदी, और संभवतः ईटीएफ, कमोडिटीज या निजी परिसंपत्तियों जैसे विकल्प।

4) निवेश चयन : प्रत्येक परिसंपत्ति वर्ग के भीतर, उपयुक्त उपकरण चुनें - अमेरिकी लार्ज-कैप स्टॉक, उभरते बाजार ईटीएफ, निवेश-ग्रेड बांड, या यहां तक कि साहसी लोगों के लिए क्रिप्टो एक्सपोजर।

5) कर और शुल्क जागरूकता : कर-लाभ वाले साधनों का बुद्धिमानी से उपयोग करें - जैसे सेवानिवृत्ति खाते या शिक्षा बचत योजनाएँ - और कम लागत वाले फंड का उपयोग करके और अनावश्यक व्यापार से बचकर खर्चों को कम करें।

6) निगरानी और पुनर्संतुलन : बाज़ार में उतार-चढ़ाव का मतलब है कि आपका पोर्टफोलियो समय के साथ अपने मूल आवंटन से भटक जाता है। मासिक या त्रैमासिक आधार पर लगातार पोर्टफोलियो आकलन आपको बेहतर प्रदर्शन करने वाले परिसंपत्ति वर्गों से निवेश हटाकर और कम प्रदर्शन करने वाले वर्गों में पुनर्आवंटन करके, आगामी चक्र के लिए तैयारी करने में सक्षम बनाता है।

युवा पेशेवर (आयु 20-35)

करियर के शुरुआती दौर में, समय एक निवेशक के लिए सबसे बड़ी संपत्ति होती है, इसलिए इक्विटी में निवेश को अधिकतम करना ज़रूरी हो जाता है। आगे आने वाले दशकों के चक्रवृद्धि ब्याज को देखते हुए, युवा व्यक्ति लंबी अवधि में बेहतर लाभ प्राप्त करने के लिए सोच-समझकर जोखिम उठा सकते हैं।

विकासोन्मुखी निवेश योजनाओं में आमतौर पर विविध इक्विटी ईटीएफ, उच्च-अस्थिरता वाली परिसंपत्तियों में एक छोटा सा आवंटन और सेवानिवृत्ति योगदान में वृद्धि शामिल होती है। आपातकालीन बचत जल्दी स्थापित करना महत्वपूर्ण है, और निवेश के लिए डॉलर-लागत औसत का उपयोग करने से बचत और वेतन बढ़ने पर बाजार की अस्थिरता को कम करने में मदद मिलती है।

उद्यमशीलता की भावना रखने वालों के लिए, निजी इक्विटी, पीयर-टू-पीयर उधार, या आंशिक अचल संपत्ति में छोटे-छोटे निवेश पर विचार करें। वित्तीय नियोजन उपकरण लक्ष्य-निर्धारण प्रक्रिया को भी सरल बना सकते हैं, जैसे कि 30 वर्ष की आयु तक पहला घर खरीदना या लंबी अवधि के निवेश करने से पहले छह महीने के खर्चों को तरल निवेश में जमा करना।

मध्य-कैरियर वयस्क (उम्र 35-50)

मध्य-करियर पेशेवर अक्सर कई वित्तीय प्राथमिकताओं को एक साथ निभाते हैं: बच्चों की परवरिश, कॉलेज के लिए बचत, ऋण का भुगतान और सेवानिवृत्ति की योजना बनाना। जैसे-जैसे दायित्व बढ़ते हैं, संतुलन, विविधीकरण और पूंजी संरक्षण की आवश्यकता भी बढ़ती है।

एक संतुलित दृष्टिकोण इक्विटी को निश्चित आय के साथ जोड़ता है - 30-50% बांड, लाभांश देने वाले स्टॉक या ईटीएफ द्वारा पूरक, आय प्रदान करने और इक्विटी अस्थिरता को कम करने के लिए।

मध्यम आयु वर्ग के निवेशक क्षेत्र-विशिष्ट रणनीतियों, जैसे स्वास्थ्य सेवा या रियल एस्टेट निवेश ट्रस्ट (आरईआईटी) पर भी विचार कर सकते हैं, क्योंकि उनके लक्ष्य विविध होते हैं और क्षितिज पर्याप्त रहता है।

पूर्व-सेवानिवृत्त और सेवानिवृत्त (आयु 50-70+)

जैसे-जैसे सेवानिवृत्ति नज़दीक आती है, प्राथमिकताएँ निर्णायक रूप से पूंजी संरक्षण, आय और कर नियोजन की ओर स्थानांतरित हो जाती हैं। जोखिम सहनशीलता के आधार पर, एक पारंपरिक आवंटन में 40% बॉन्ड, 40% इक्विटी और 20% आय-उत्पादक संपत्तियाँ शामिल हो सकती हैं।

सेवानिवृत्त लोगों को वार्षिकी, बॉन्ड, लाभांश ईटीएफ या रिवर्स मॉर्गेज का उपयोग करके स्थिर आय पर अधिक ध्यान देना चाहिए। एक बकेटेड रणनीति (अल्पकालिक ज़रूरतें, मध्यम आय, दीर्घकालिक विकास) सुरक्षा और विकास प्रदान कर सकती है।

अंत में, कर नियोजन आवश्यक हो जाता है: रोथ रूपांतरण, आवश्यक न्यूनतम वितरण रणनीतियां, और धर्मार्थ उपहार कर बोझ को प्रबंधित करने में मदद कर सकते हैं।

अनुभवी निवेशकों के लिए, निवेश योजना में कारक निवेश, आय स्तरीकरण, या सामरिक आवंटन जैसी गतिशील रणनीतियों को शामिल किया जा सकता है।

कारक-आधारित उपकरण (मूल्य, गति, गुणवत्ता) इक्विटी के भीतर अनुकूलन की अनुमति देते हैं। वैकल्पिक परिसंपत्तियाँ विविधीकरण को बढ़ावा देती हैं: निजी इक्विटी, हेज फंड, सोना या क्रिप्टोकरेंसी पारंपरिक बाजारों से बहुत कम सहसंबंध रखते हैं।

सामरिक बदलावों के लिए, निवेशक कोर-सैटेलाइट मॉडल अपना सकते हैं। विविध ईटीएफ का एक कोर पोर्टफोलियो आधार प्रदान करता है, जबकि सैटेलाइट आवंटन अल्पकालिक उच्च-अस्थिरता वाली परिसंपत्तियों में होते हैं। जोखिम ओवरले, जैसे सुरक्षात्मक पुट या अस्थिरता-हेज्ड विकल्प, अस्थिर व्यवस्थाओं में गिरावट को सीमित कर सकते हैं।

एक सफल योजना पर ध्यान देने की ज़रूरत होती है। पोर्टफोलियो संरेखण, लक्ष्य प्रगति और कर परिवर्तनों की तिमाही जाँच महत्वपूर्ण होती है। पुनर्संतुलन—बेहतर प्रदर्शन करने वाले शेयरों से अलग होकर कम प्रदर्शन करने वाले शेयरों का अधिग्रहण—जोखिम को आपके लक्ष्यों के साथ संरेखित करता है, जिससे एक ही परिसंपत्ति वर्ग पर अत्यधिक ध्यान केंद्रित करने से बचा जा सकता है।

जीवन में बदलाव, जैसे कि बच्चा पैदा करना, घर खरीदना, नौकरी में बदलाव और स्वास्थ्य संबंधी समस्याओं के लिए योजना में बदलाव की आवश्यकता होती है। महत्वपूर्ण बाज़ार घटनाओं के कारण रणनीति की प्रभावशीलता की पुष्टि के लिए अस्थायी पोर्टफोलियो मूल्यांकन की आवश्यकता हो सकती है।

अंत में, पूरी प्रक्रिया का आनंद लें। निवेश योजना का मतलब किसी एक बड़े लक्ष्य को हासिल करना नहीं है—यह लक्ष्यों को प्राप्त करने, गलतियाँ करने और जीवन के नए पड़ावों के अनुसार समय-समय पर बदलाव करने की एक जीवन भर की यात्रा है।

निष्कर्षतः, निवेश योजना एक कला और विज्ञान दोनों है। यह स्पष्ट रूप से परिभाषित लक्ष्यों, परिसंपत्ति विविधीकरण, जोखिम अनुशासन और जीवन के बदलते दौर के साथ निरंतर अनुकूलन पर निर्भर करता है।

हर चरण में—करियर शुरू करने से लेकर सेवानिवृत्ति का आनंद लेने तक—अनुकूलित रणनीतियाँ निवेशकों को सफलता की ओर ले जाती हैं। सिद्ध ढाँचों, व्यवहारिक आत्म-जागरूकता और अनुकूलन तकनीकों के संयोजन से, योजना बनाना न केवल धन का निर्माण करता है; यह अनिश्चित दुनिया में आत्मविश्वास, लचीलापन और मन की शांति को बढ़ावा देता है।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।