发布日期: 2026年01月09日

在利率下行、市场波动加大的环境下,许多投资者开始将目光转向能提供稳定现金流的高股息型投资工具。标普高股利指数ETF(SDY)因其聚焦于持续分红的高质量公司,成为不少收益型投资者的关注焦点。

但究竟它是否适合当前降息周期中的资产配置?本文将带你全面解析SDY ETF,从基本信息、配息机制到投资回报,助你做出明智决策。

SDY(SPDR® S&P Dividend ETF) 是由道富环球投资管理(State Street Global Advisors)发行的交易所交易基金,追踪的是标普高股利贵族指数(S&P High Yield Dividend Aristocrats Index)。

该指数筛选的标准非常严格,成分股必须是标普综合1500指数中的公司,且至少连续25年提高或维持股息发放,并满足一定的流动性及市值要求。

因此,SDY并不只是追求高股息率,更看重企业长期稳定的股息增长能力,属于“股息贵族”策略的典型代表。

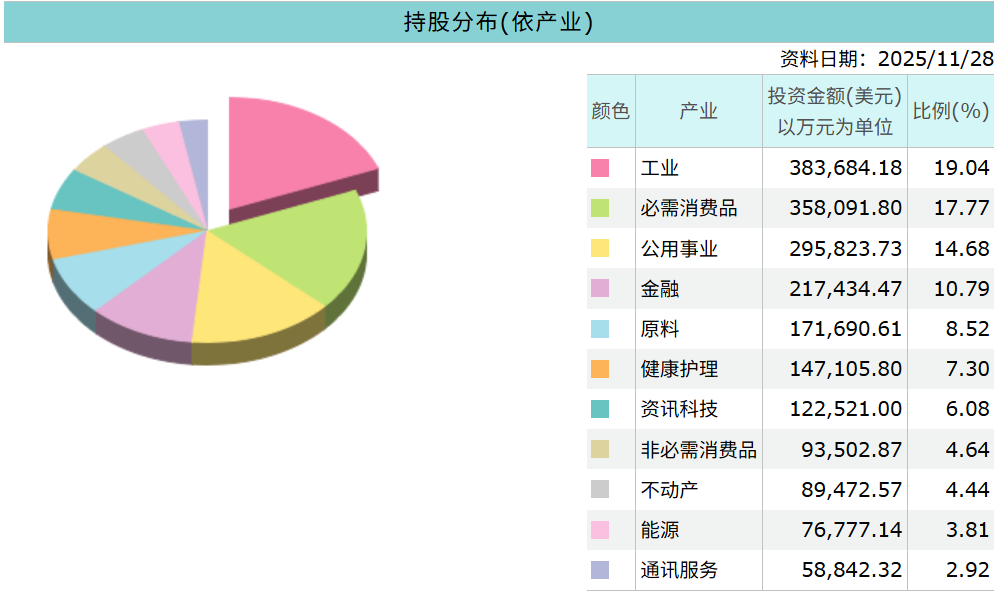

从持股结构来看,SDY采取产业分散配置,根据最新数据显示,其前三大产业分布为:

工业类(19.04%)

必需消费品(17.77%)

公用事业(14.68%)

这些产业多属于与经济周期关联较低、现金流稳定的防御型板块,尤其在降息环境中,公用事业与必需消费品行业通常表现相对稳健,受利率变动影响较小。

从个股持仓来看,前十大持股包括威瑞森通信(VZ)、房地产收入(境外)、雪佛龙(CVX)、Target(TGT)、百事公司(PEP)等知名企业,行业覆盖通讯、能源、零售、消费品等,兼顾股息与品质。

整体而言,SDY的投资组合偏向成熟、盈利稳定的企业,适合希望透过股息获取收益,并降低单一产业风险的长期投资者。

| 项目 | 内容 |

| ETF名称 | State Street SPDR标普高股利ETF |

| 交易所代码 | SDY |

| 英文名称 | State Street SPDR S&P Dividend ETF |

| 交易单位 | 股/张 |

| 发行公司 | 道富投资管理 |

| 交易所 | 纽约证券交易所 |

| 成立日期 | 2005/11/08(已成立20年) |

| 计价币别 | 美元 |

| 上市日期 | 2005年11月8日 |

| 净值币别 | 美元 |

| ETF规模 | 19,880.99百万美元 (2025/12/31) |

| ETF市价 | 142.9400(01/08) |

| 成交量(股) | 503,090(月均:312,557) |

| ETF净值 | 142.9900(01/07) |

| 投资风格 | 大型股价值型 |

| 投资标的 | 股票型 |

| 配息频率 | 季配 |

| 投资区域 | 美国 |

| 殖利率(%) | 2.54(01/08) |

| 年化标准差(%) | 16.81(01/08) |

| 总管理费用(%) | 0.35 |

| 追踪指数 | 标普高收益股息贵族指数 |

| 基准指数 | Victory 美国大盘高股息波动权重 |

作为一档以配息为核心的ETF,其收益来源就是主要来自于成分股所发放的股息。

根据其历史运作方式,SDY每季度配息一次,分别在每年的3月、6月、9月与12月进行发放。实际配息金额会依据指数成分股企业的股息政策与当期收益进行调整,因此每期配息可能略有波动。

配息标准方面,SDY并不承诺固定的股息收益率,其股息率会随基金净值与成分股股息变化而浮动。

但由于其选股逻辑聚焦于“连续25年股息增长”的企业,这类公司通常在财务上较为稳健,即使在市场下行阶段也较有能力维持股息发放,因此SDY的配息具备一定的可持续性与防御性。

| 除息日 | 注册日期 | 币别 | 配息总额 |

| 2025/12/22 | 2025/12/24 | 美元 | 1.017411 |

| 2025/9/22 | 2025/9/24 | 美元 | 0.870926 |

| 2025/6/23 | 2025/6/25 | 美元 | 0.927396 |

| 2025/3/24 | 2025/3/26 | 美元 | 0.818418 |

| 2024/12/20 | 2024年12月24日 | 美元 | 1.03033 |

| 2024/9/20 | 2024年9月24日 | 美元 | 0.78522 |

| 2024/6/21 | 2024年6月25日 | 美元 | 0.858948 |

| 2024/3/18 | 2024/3/20 | 美元 | 0.70786 |

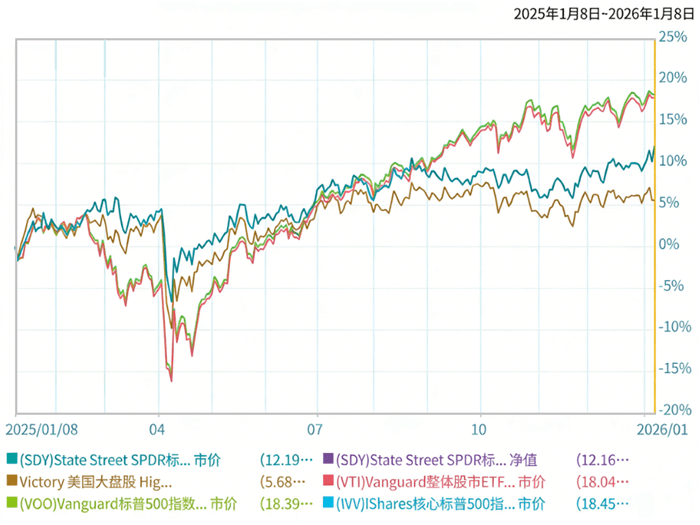

从绩效表现来看,SDY长期展现“稳中求进”的特性。根据最近一年回报数据来看,其回报走势相对平稳,在同期市场波动中展现出较强的抗跌性。

与VOO(追踪标普500)、VTI(整体股市ETF)等成长型ETF相比,SDY的资本增值幅度可能较低,但其股息再投资的效果在长期复利中不容忽视。

尤其是在降息环境下,高股息型ETF往往更受青睐。原因在于:

利率下行时,股息收益的吸引力提升:债券等其他固定收益工具的收益率可能降低,使得稳定派息股票的相对价值凸显。

防御型产业受惠:SDY重仓的公用事业、必需消费品等行业对利率敏感度较低,且在经济增长放缓时仍具备需求刚性。

长期复利潜力:通过季度配息进行再投资,长期可累积可观的股数与复利回报。

不过,若市场转向高增长风格,其表现可能落后于科技股或成长型ETF;同时,若成分股中出现股息削减,也可能影响基金整体收益。因此,SDY更适合作为资产配置中的收益增强与防御型组成部分,而非全仓押注的工具。

降息时代是否该投资SDY?综合来看,SDY ETF适合追求稳定现金流、重视股息持续增长,并希望在降息周期中加强资产防御性的投资者。尽管短期资本增长可能不如成长型ETF亮眼,但透过股息再投资与复利效应,长期仍具配置价值。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。