发布日期: 2025年10月09日

随着全球对气候变化关注度的提升和清洁能源技术的突破,能源领域的投资格局也在迅速演变。在这种背景下,能源ETF作为一种高效的投资工具,正受到越来越多投资者的青睐。

能源行业正处于传统能源转型升级与新能源快速发展的双重轨道上。一方面,石油、天然气等传统能源仍在全球能源结构中占据主导地位,短期内难以被完全替代。

另一方面,在碳中和目标推动下,太阳能、风能等可再生能源正以惊人速度增长。根据国际能源署(IEA)的数据,到2025年,可再生能源有望超过煤炭成为全球最大的电力来源。

这种行业变革为投资者带来了丰富的投资机会,同时也带来了选择难题。单个能源公司可能面临技术路线、政策环境和市场竞争等多重不确定性,而能源ETF通过分散投资一篮子能源公司,有效降低了单一标的的投资风险。

▶能源ETF美股优势

分散风险:通常持有数十家甚至上百家能源公司股票,覆盖能源产业链的各个环节,天然具有风险分散的特点。

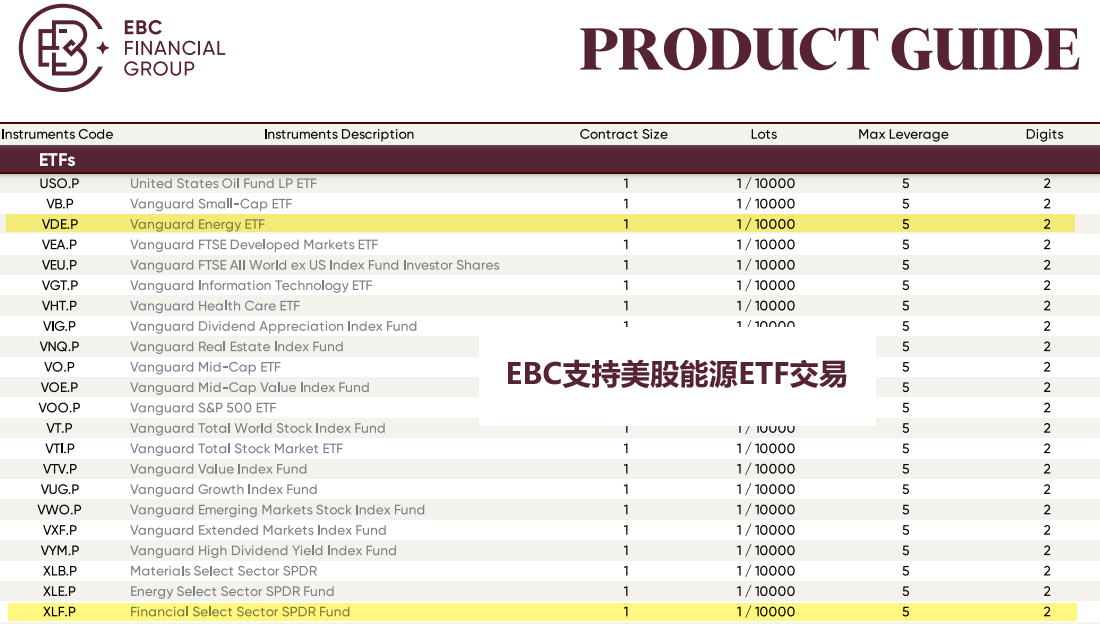

成本低廉:相较于主动管理型基金,ETF的管理费率通常更低。以Vanguard Energy ETF(VDE)为例,其管理费率仅为0.10%,远低于一般主动型基金1%以上的管理费。

透明度高:ETF每日公布持仓情况,投资者可以清楚了解自己投资了哪些公司,以及这些公司的权重如何。这种透明度有助于投资者做出更符合自己投资理念的决策。

交易灵活:可以像股票一样在交易时间内随时买卖,提供了极高的流动性。

| 代码 | ETF全称 | 资金管理规模(亿美元) | 管理费率 |

| XLE | Energy Select Sector SPDR Fund | 236.8 | 0.12% |

| VDE | Vanguard Energy ETF | 50.5 | 0.10% |

| AMLP | Alerian MLP ETF | 50.1 | 0.90% |

| XOP | SPDR S&P Oil & Gas Exploration & Production ETF | 36.5 | 0.35% |

| OIH | VanEck Oil Services ETF | 24.4 | 0.35% |

| IYE | iShares U.S. Energy ETF | 22.2 | 0.42% |

| AMJ | JPMorgan Alerian MLP Index ETN | 21.5 | 0.85% |

| EMLP | First Trust North American Energy Infrastructure Fund | 20.3 | 0.96% |

| IXC | iShares Global Energy ETF | 14 | 0.43% |

| MLPA | Global X MLP ETF | 9.82 | 0.46% |

| FENY | Fidelity MSCI Energy Index ETF | 8.89 | 0.08% |

| GUSH | Direxion Daily S&P Oil & Gas Exp. & Prod. Bull 2X Shares | 8.46 | 1.17% |

| MLPX | Global X MLP & Energy Infrastructure ETF | 7.27 | 0.45% |

| ERX | Direxion Daily Energy Bull 2x Shares | 5.32 | 1.00% |

| NRGU | MicroSectors U.S. Big Oil Index 3X Leveraged ETN | 4.85 | 0.95% |

| TPYP | Tortoise North American Pipeline Fund | 4.09 | 0.40% |

| FCG | First Trust Natural Gas ETF | 2.97 | 0.60% |

| IEO | iShares U.S. Oil & Gas Exploration & Production ETF | 2.85 | 0.42% |

| AMZA | InfraCap MLP ETF | 2.8 | 2.01% |

| FXN | First Trust Energy AlphaDEX Fund | 2.5 | 0.64% |

(一)传统能源ETF

1、Energy Select Sector SPDR Fund(XLE)

XLE是规模最大的能源ETF之一,资产管理规模达到236.8亿美元。

该ETF跟踪能源选择部门指数,重点投资于标普500指数中的能源公司。其前十大持仓占比超过70%,主要包括埃克森美孚(Exxon Mobil Corp)、雪佛龙(Chevron Corp)等能源巨头。

XLE的优势在于极高的流动性和较低的管理费率(0.12%)。由于持仓集中在大型能源公司,其波动性相对较小,股息收益率稳定(近年来约3%-4%),适合风险承受能力较低、追求稳定收益的长期投资者。

2、Vanguard Energy ETF(VDE)

VDE是另一只规模较大的能源ETF,资产管理规模为50.5亿美元。该ETF跟踪MSCI美国可投资市场能源25/50指数,覆盖范围不仅包括大型能源公司,还包含中小型能源企业,因此在行业代表性上更为全面。

VDE的最大优势是其极低的管理费率(0.10%)和相对较高的股息收益率(约2.99%)。由于其投资范围更广,在能源行业整体上涨时,其表现有可能超过XLE,但在市场下跌时,波动性也可能更大。

3、SPDR S&P Oil & Gas Exploration & Production ETF(XOP)

XOP专注于石油和天然气勘探与生产领域,资产管理规模为36.5亿美元。该ETF采用等权重策略,跟踪标普石油和天然气勘探与生产精选行业指数,每家公司占比相对均衡,避免了过度集中于少数巨头的情况。

等权重策略使XOP在中小型能源公司表现良好时有望获得更高收益,但也带来了较高的波动性。其管理费率为0.35%,相对较高,但考虑到其特殊的策略,仍在合理范围内。适合看好油气勘探生产领域、愿意承担较高风险的投资者。

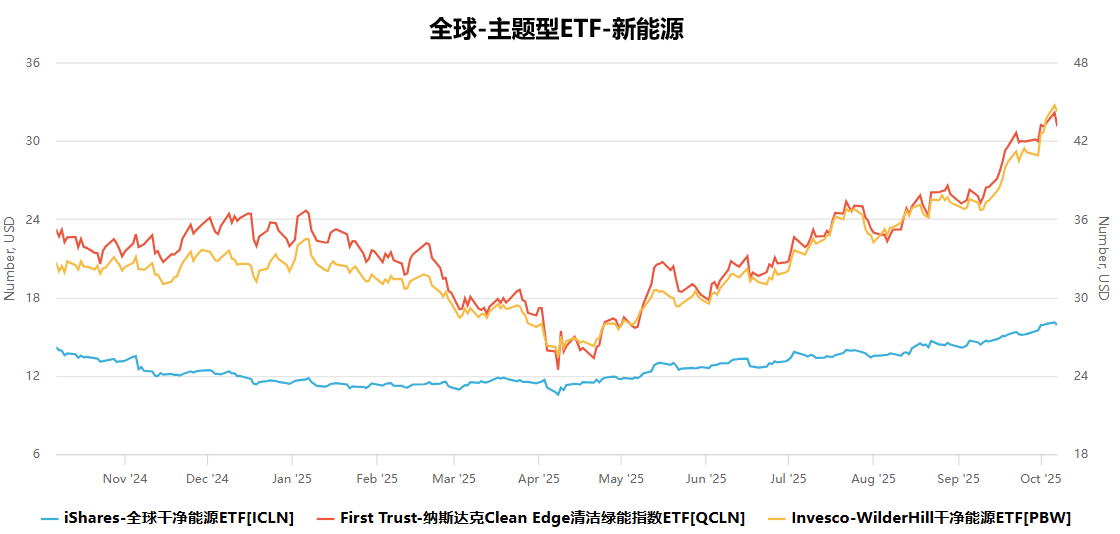

(二)新能源与特定领域ETF

1、iShares Global Energy ETF(IXC)

IXC是一只全球能源ETF,资产管理规模为14亿美元。该ETF跟踪标普全球1200能源行业指数,投资范围覆盖全球主要能源市场,包括美国、加拿大、欧洲等地区的能源公司。

全球布局使IXC能够捕捉不同地区的能源发展机会,分散地区性风险。其持仓既包括埃克森美孚、雪佛龙等传统能源巨头,也包括一些可再生能源企业。管理费率为0.43%,适合希望全球化配置能源资产的投资者。

2、First Trust Natural Gas ETF(FCG)

FCG专注于天然气领域,资产管理规模为2.97亿美元。该ETF跟踪标普石油和天然气勘探与生产精选行业指数,主要投资于主要从事天然气勘探和生产的公司。

天然气被视为传统能源向清洁能源过渡的重要桥梁,近年来需求持续增长。FCG为投资者提供了精准投资天然气领域的机会,但其波动性较大,且管理费率较高(0.60%),适合对天然气行业有深入研究、能够承受较高风险的投资者。

3、Invesco Solar ETF(TAN)

TAN跟踪MAC全球太阳能能源指数,投资于全球太阳能产业链的公司,包括太阳能电池板制造商、太阳能系统集成商等。

随着太阳能成本的持续下降和各国政策支持,太阳能行业前景广阔。TAN在过去几年表现强劲,但波动性也远高于传统能源ETF,适合看好太阳能行业长期发展、风险承受能力强的投资者。

在碳中和成为全球共识的今天,能源结构的转型已不可逆转。前瞻性的投资者不仅能看到传统能源的周期性机会,更能把握新能源的历史性机遇,通过科学配置能源ETF美股,在能源革命中赢得先机。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。