发布日期: 2023年05月16日

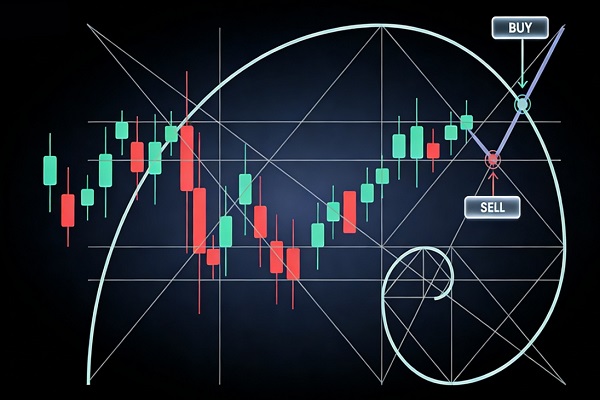

你首先应该明白的一点是,当市场处于趋势之中时,斐波那契工具运用的效果最佳。

当市场处于上升趋势时,明智的选择通常是在汇价回撤至斐波那契支撑位之前选择做多或买入,当市场处于下降趋势时,最好是在汇价回撤至斐波那契阻力位时选择做空或卖出。

为了找到这些回撤位,你首先必须找到最近的波段高点和波段低点。然后,对于下跌趋势来说,选择斐波那契画图工具,用鼠标点击近期波段高点,并拖动鼠标至最近的波段低点。

对上升趋势来说,画图过程和下降趋势相反。

明白了吗?现在,让我们看看,如何在市场中利用斐波那契回撤位的一些具体例子。

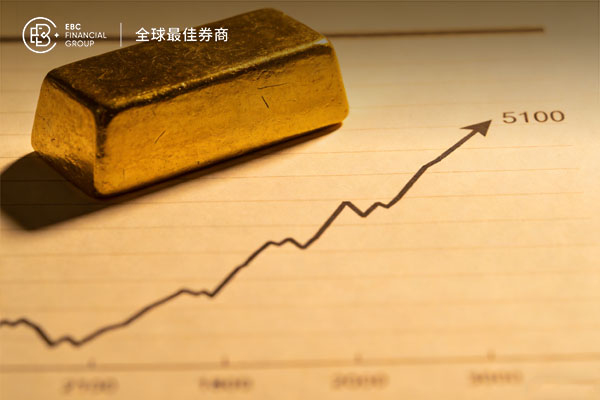

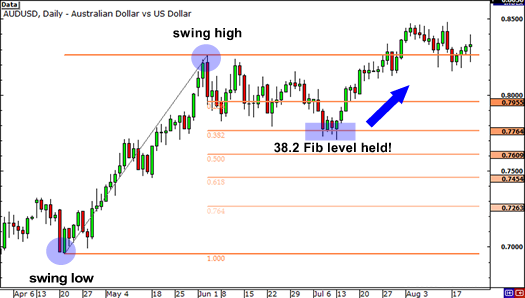

上升趋势

下图是澳元/美元日图:

首先,用鼠标点击4月20日的波段低点0.6955,并拖动至6月3日的波段高点0.8264,软件便自动为你显示出你所画的斐波那契回撤位水平。

如上图所示,斐波那契回撤位是:0.7955(23.6%),0.7764(38.2%),0.7609(50.0%),0.7454(61.8%)和0.7263(76.4%)。

现在,市场预期是,如果澳元/美元自近期高点回撤,汇价将在某一个斐波那契回撤位获得支撑,因为,随着汇价回落,交易者将把买单放在这些价位附近。

现在,让我们看看,在汇价达到波段高点过后的走势情况:

澳元/美元回撤跌破23.6%的斐波那契回撤位后,在未来数周继续下跌。汇价甚至测试38.2%的回撤位,但终难以收于该线下方。

然后,在7月14日左右,市场恢复上升趋势,并最终突破之前的波段高点。很明显,在38.2%回撤位的买盘在长期交易中获利颇丰。

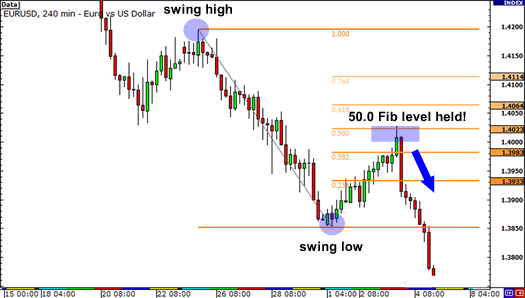

下降趋势

现在,让我们看看如何在下降趋势中运用斐波那契回撤工具。

下图是欧元/美元4小时图:

波段高点见于1月26日高点1.4195,波段低点见于几天后于2月2日创出的日低1.3854。斐波那契回撤位是1.3933(23.6%),1.3983(38.2%),1.4023(50.0%),1.4064(61.8%)和1.4114(76.4%)。 市场对于下跌趋势的预期是,如果汇价自1.3854的波段低点回撤,那么将在某一斐波那契水平遇阻,因为交易者将在上述价位设置卖单。

让我们看看随后发生什么?

欧元/美元走势是不是很完美?

汇价首先是尝试反弹,在38.2%的斐波那契回撤位短暂遇阻后进一步反弹测试50%的回撤位。如果你在38.2%或50%的斐波那契回撤位水平设置一些卖单,那么你将因此而获利。

从上述两个例子我们可以看出,汇价在斐波那契回撤位水平获得短暂支撑或阻力。因为几乎所有的人都在使用斐波那契工具,这些水平将会变成自我实现的阻力位和支撑位。

但是,有一点你必须记住,价格并非总是自这些水平反弹。你必须警惕一些可能出现的“死亡区域”。

现在,你应该永远记住,斐波那契工具的使用并非总是那么简单。如果它们的运用都是如此简单,交易员们将始终将他们的订单放在斐波那契水平,且市场将永远继续趋势走势。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。