Com a tecnologia, a inovação e a demanda do consumidor remodelando a economia global, o investimento em crescimento ganhou destaque. O iShares Russell 1000 Growth ETF (IWF) captura esse momento, mirando nas empresas de grande capitalização mais dinâmicas dos EUA — aquelas que lideram em expansão de receita, influência de mercado e potencial de longo prazo. Da Apple à Amazon, o IWF oferece aos investidores uma maneira simplificada de aproveitar o desempenho de nomes que definem o setor por meio de um veículo único e diversificado.

Visão geral e estratégia do fundo

Lançado em maio de 2000, o iShares Russell 1000 Growth ETF foi criado para acompanhar o desempenho do Russell 1000 Growth Index, que compreende aproximadamente a metade superior (por capitalização de mercado) das 1.000 maiores ações listadas nos EUA, com foco em empresas que apresentam características de crescimento acima da média.

Lançado em maio de 2000, o iShares Russell 1000 Growth ETF foi criado para acompanhar o desempenho do Russell 1000 Growth Index, que compreende aproximadamente a metade superior (por capitalização de mercado) das 1.000 maiores ações listadas nos EUA, com foco em empresas que apresentam características de crescimento acima da média.

Administrada pela BlackRock, a IWF busca captar empresas com forte crescimento de lucros, alto retorno sobre o patrimônio líquido e avaliações prospectivas. Essas empresas em crescimento normalmente reinvestem os lucros para expandir as operações em vez de distribuir dividendos, tornando a IWF ideal para quem busca valorização do capital.

Principais características:

Ticker: IWF

Índice monitorado: Índice de crescimento Russell 1000

Gestor de fundos: BlackRock

Listagem de Bolsa: NYSE Arca

Estrutura: ETF aberto

O IWF permite que investidores obtenham ampla exposição a ações de crescimento de grande capitalização dos EUA com um único investimento, tornando-se uma participação central popular em portfólios orientados ao crescimento.

Principais fatos e métricas do fundo

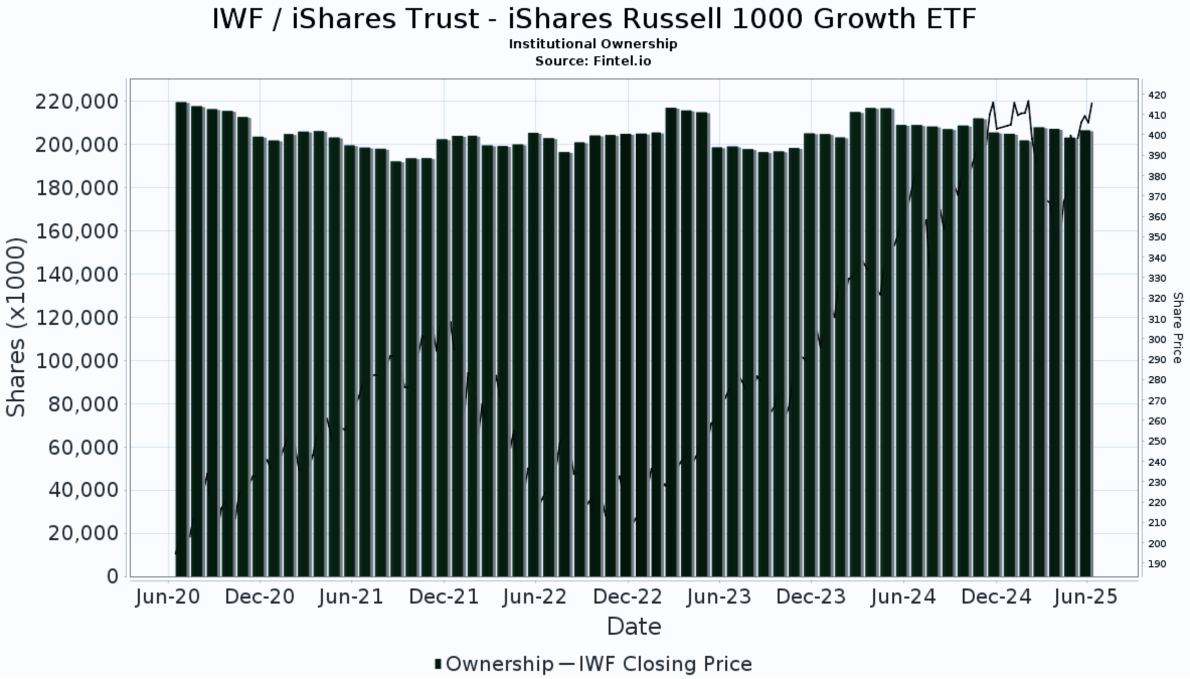

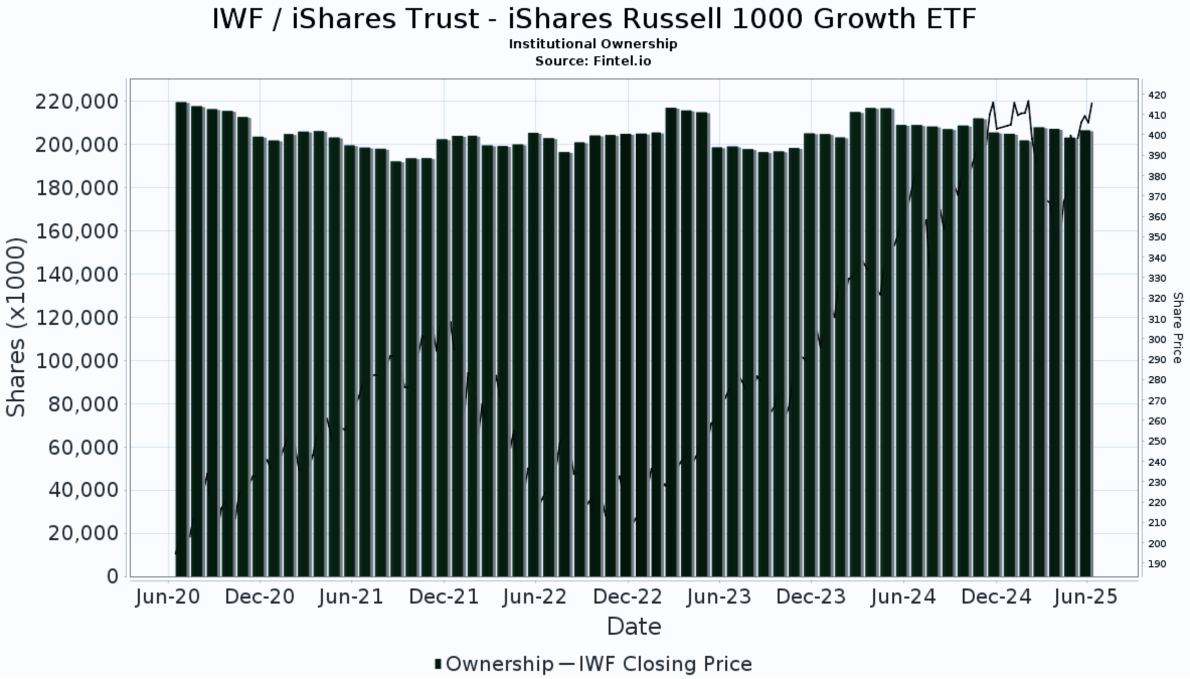

O fundo é um dos maiores e mais líquidos ETFs em sua categoria. Em meados de 2025, o IWF administrava mais de US$ 106 bilhões em ativos sob gestão (AUM), refletindo a ampla confiança de investidores institucionais e de varejo.

O fundo é um dos maiores e mais líquidos ETFs em sua categoria. Em meados de 2025, o IWF administrava mais de US$ 106 bilhões em ativos sob gestão (AUM), refletindo a ampla confiança de investidores institucionais e de varejo.

Métricas principais:

Ativos sob gestão (AUM): ~US$ 106–108 bilhões

Taxa de despesas: 0,19% ao ano

Data de início: 22 de maio de 2000

Volume médio diário: alta liquidez, normalmente excedendo 2 milhões de ações negociadas diariamente

Número de participações: Mais de 400 títulos individuais

Frequência de rebalanceamento: Anualmente (alinhado com os índices Russell)

Apesar de acompanhar um índice amplo, as 10 principais participações respondem por cerca de 45% do portfólio, o que reflete a estrutura ponderada pela capitalização de mercado e o forte desempenho de grandes nomes da tecnologia.

O baixo custo e a alta liquidez do ETF o tornam uma escolha atraente para investidores que buscam eficiência e flexibilidade no acesso a ações de crescimento.

Principais participações e alocação de setores

O portfólio do IWF concentra-se fortemente nos setores de tecnologia e bens de consumo discricionários, o que se alinha à natureza impulsionada pelo crescimento das empresas do índice. Essas empresas tendem a ter fortes pipelines de inovação, modelos de negócios escaláveis e significativo potencial de crescimento de receita.

Principais participações (em junho de 2025):

Esses dez nomes sozinhos representam cerca de 40–45% da ponderação total do fundo, ressaltando a inclinação do IWF para ações de tecnologia de megacapitalização.

Alocação de Setor:

Tecnologia da Informação: ~46%

Consumo discricionário: ~17%

Serviços de Comunicação: ~12%

Assistência médica: ~10%

Industriais: ~6%

Finanças e outros: Participação restante

Os investidores devem estar atentos a essa concentração setorial, pois ela torna o fundo mais sensível aos desenvolvimentos no setor de tecnologia e aos ciclos de taxas de juros que afetam desproporcionalmente as ações de crescimento.

Histórico de desempenho

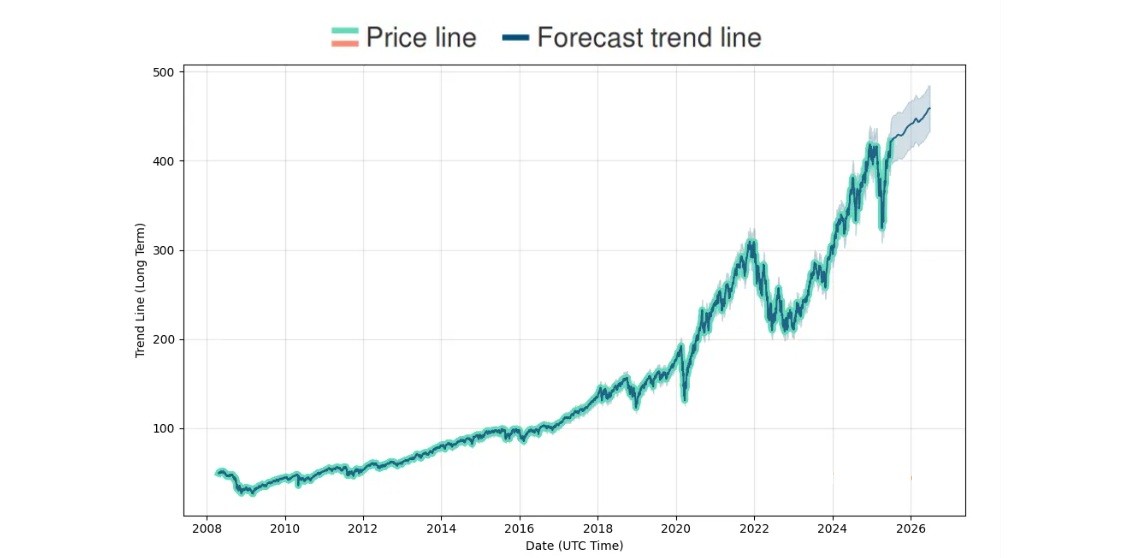

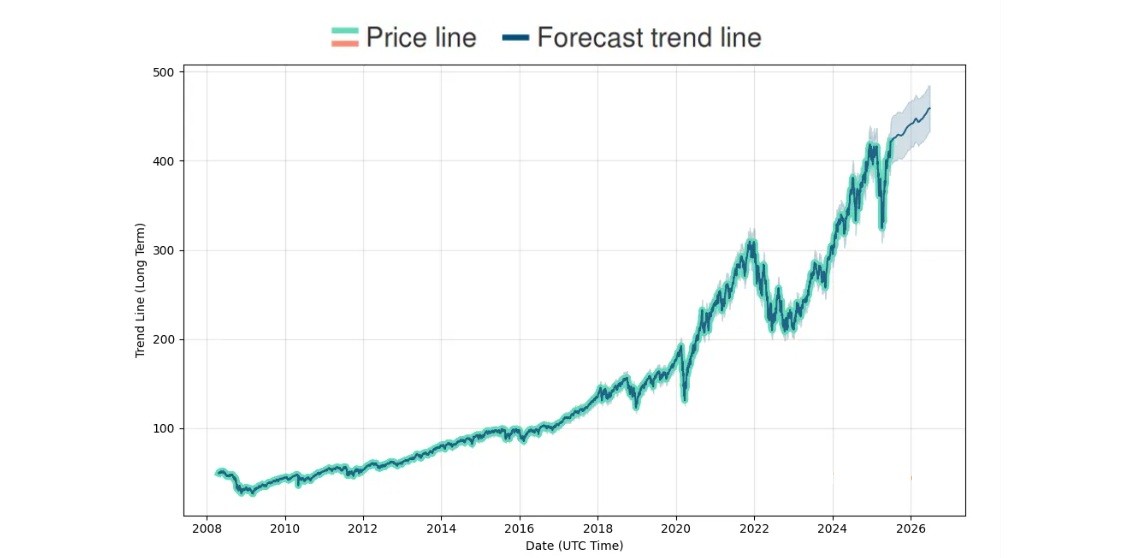

O IWF apresentou fortes retornos de longo prazo, impulsionados pelo crescimento extraordinário de seus principais ativos e pelas tendências seculares que favorecem a tecnologia e a digitalização.

Desempenho recente (no segundo trimestre de 2025)*:

Acumulado no ano: +18,4%

Retorno de 1 ano: +27,1%

Retorno anualizado de 5 anos: +15,8%

Retorno anualizado de 10 anos: +13,4%

(*Os retornos são aproximados e sujeitos à flutuação do mercado)

Comparado a ETFs de mercados mais amplos, como SPY (S&P 500) ou VTI (Total Stock Market), o IWF geralmente tem desempenho superior em mercados em alta devido ao seu foco em crescimento, mas pode ter desempenho inferior em períodos de correção de mercado ou quando ações de valor superam o crescimento.

Métricas de Volatilidade e Risco:

Beta (em comparação com o S&P 500): ~1,1

Índice de Sharpe (5 anos): ~0,85

Redução máxima (últimos 5 anos): ~-30% durante a correção de 2022

Esses números refletem o perfil de maior volatilidade típico dos ETFs de ações de crescimento, mas também mostram o potencial de retornos extraordinários ao longo do tempo.

Política de dividendos e considerações fiscais

Embora o IWF tenha como objetivo principal o crescimento de capital, ele também fornece uma renda modesta de dividendos, o que pode atrair investidores preocupados com a renda e que buscam exposição diversificada ao crescimento.

Detalhes dos dividendos:

Rendimento de dividendos: ~0,4% a 0,7% (variável)

Frequência de distribuição: trimestral

Tipo de dividendo: dividendos qualificados, tributados com base nas taxas de ganhos de capital na maioria dos casos

Cronograma Ex-Dividendos: Normalmente anunciado em março, junho, setembro e dezembro

Os dividendos são relativamente baixos devido à natureza das empresas participantes do fundo, muitas das quais reinvestem os lucros em vez de distribuí-los. Do ponto de vista tributário, investidores que possuem IWF em uma conta tributável podem precisar considerar a distribuição de ganhos de capital, embora os ETFs sejam geralmente eficientes em termos tributários devido à sua estrutura.

Conclusão

O iShares Russell 1000 Growth ETF (IWF) oferece aos investidores uma porta de entrada eficiente e bem estruturada para o mundo das ações de crescimento de grande capitalização dos EUA. Com um histórico sólido de desempenho, taxas baixas, alta liquidez e exposição a empresas líderes de mercado, o IWF se destaca como uma opção atraente para investidores focados em crescimento de longo prazo.

No entanto, como todos os veículos de investimento, o IWF apresenta desvantagens: concentração setorial, sensibilidade aos ciclos de mercado e renda limitada com dividendos. Ainda assim, para aqueles que buscam capitalizar a inovação, a disrupção impulsionada pela tecnologia e a criação de riqueza a longo prazo, o IWF continua sendo uma escolha poderosa e popular no universo dos ETFs.

Aviso Legal: Este material destina-se apenas a fins informativos gerais e não se destina a ser (e não deve ser considerado como tal) aconselhamento financeiro, de investimento ou de qualquer outra natureza em que se deva confiar. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.

Lançado em maio de 2000, o iShares Russell 1000 Growth ETF foi criado para acompanhar o desempenho do Russell 1000 Growth Index, que compreende aproximadamente a metade superior (por capitalização de mercado) das 1.000 maiores ações listadas nos EUA, com foco em empresas que apresentam características de crescimento acima da média.

Lançado em maio de 2000, o iShares Russell 1000 Growth ETF foi criado para acompanhar o desempenho do Russell 1000 Growth Index, que compreende aproximadamente a metade superior (por capitalização de mercado) das 1.000 maiores ações listadas nos EUA, com foco em empresas que apresentam características de crescimento acima da média. O fundo é um dos maiores e mais líquidos ETFs em sua categoria. Em meados de 2025, o IWF administrava mais de US$ 106 bilhões em ativos sob gestão (AUM), refletindo a ampla confiança de investidores institucionais e de varejo.

O fundo é um dos maiores e mais líquidos ETFs em sua categoria. Em meados de 2025, o IWF administrava mais de US$ 106 bilhões em ativos sob gestão (AUM), refletindo a ampla confiança de investidores institucionais e de varejo.