取引

EBCについて

公開日: 2025-04-17

更新日: 2025-04-30

テクニカル分析において、指標はトレーダーが情報に基づいた意思決定を行う上で重要な役割を果たします。そのような指標の一つが、ラリー・ウィリアムズ氏が開発したモメンタムオシレーターであるウィリアムズ%Rです。

買われすぎや売られすぎの状況を見極めるためによく使われるウィリアムズ%Rは、市場へのエントリーポイントとエグジットポイントを判断するための貴重な洞察を提供します。このガイドでは、ウィリアムズ%Rを段階的に活用して取引戦略を強化する方法を解説します。

ウィリアムズ%Rステップバイステップガイド

ステップ1:ウィリアムズ%Rとは何かを理解する

ウィリアムズ%R(ウィリアムズ・パーセント・レンジとも呼ばれる)は、一定期間における終値の水準を最高値と比較して測定するテクニカル指標です。ストキャスティクス・オシレーターに似ていますが、スケールが異なります。ウィリアムズ%Rの範囲は0から-100で、0は買われすぎ、-100は売られすぎを示します。

この指標の主な機能は、特に価格が一方方向に大きく動いた場合に、市場の潜在的な反転を特定することです。言い換えれば、ウィリアムズ%Rは、価格が極端なレベルに達し、反転の可能性がある時期を特定するのに役立ちます。

ステップ2:ウィリアムズ%Rの計算式

ウィリアムズ%Rの計算方法を理解するには、式を分解することが重要です。

ウィリアムズ%R = (最高値 - 現在の終値) / (最高値 - 最低値) x -100

ここで:

最高値は、指定された期間(通常は14期間)の最高価格です。

現在の終値は最新の終値です

最低価格は、同じ期間の最低価格です

この式は0から-100までの負の値を生み出し、チャート上にプロットします。0に近いほど買われすぎ、-100に近いほど売られすぎを示唆します。

ステップ3:ウィリアムズ%Rの期間の設定

ウィリアムズ%Rのデフォルトの期間は通常14期間に設定されています。つまり、このインジケーターは過去14期間(チャート設定に応じて日、時間、分)の最高値と最低値を参照します。

ただし、取引する資産や好みの取引スタイルに応じて、この期間を調整できます。期間を短くすると(例:7または10)、インジケーターの感度が高まり、期間を長くすると(例:20または30)、変動が平滑化され、ノイズが減少します。

ステップ4:ウィリアムズ%R値の解釈

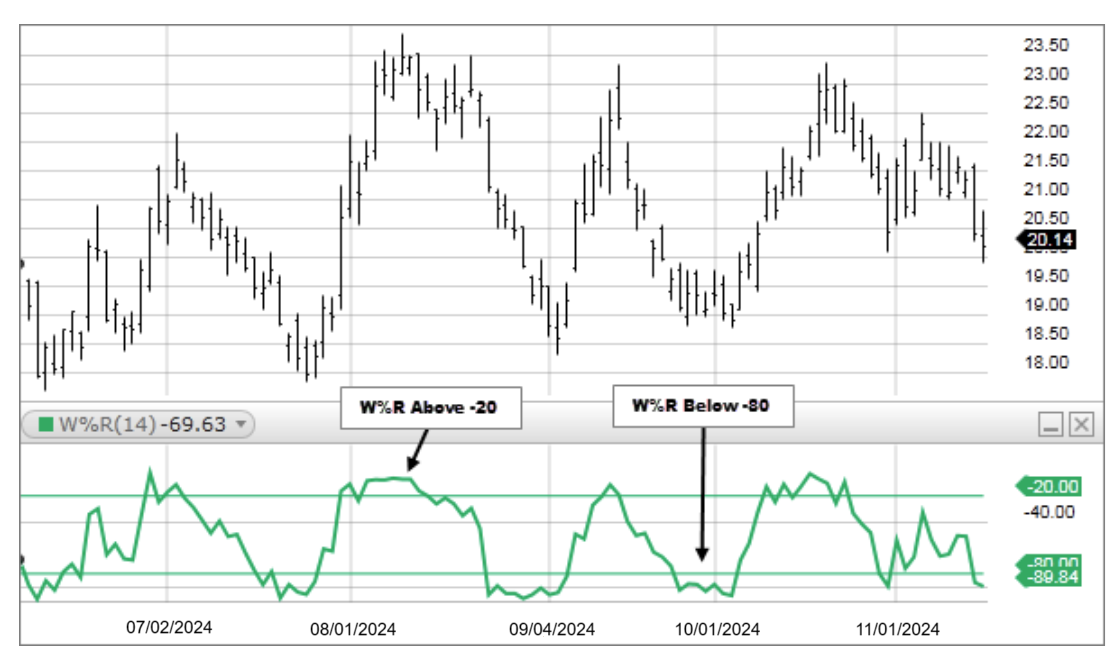

チャートにウィリアムズ%Rが表示されたら、次は値を解釈することが重要なステップです。注目すべき重要なレベルは以下のとおりです。

-20以上:ウィリアムズ%Rが-20を超える場合、資産が買われ過ぎていることを示します。トレーダーはこれを空売りまたは売りの機会を探すシグナルと見なすかもしれません。

-80未満:値が-80を下回ると、資産は売られ過ぎとみなされます。これは、資産価格の反転が迫っている可能性があるため、潜在的な買いの機会を示唆している可能性があります。

-20 から -80 の間: これらの値の間であれば、資産は買われ過ぎでも売られ過ぎでもない中立ゾーンにあり、価格は現在の方向に推移し続ける可能性があることを示しています。

ステップ5:ウィリアムズ%Rを他の指標と併用する

ウィリアムズ%Rは単体でも強力なツールですが、シグナルを確認するには他のテクニカル指標と併用するのが最適です。例えば、移動平均線や支持線・抵抗線といったトレンド指標とウィリアムズ%Rを組み合わせることで、潜在的な価格変動をより明確に把握できます。

ウィリアムズ%Rを使用する際は、乖離に注意してください。例えば、価格が高値を更新しているにもかかわらず、ウィリアムズ%Rがそうでない場合、近い将来に反転する可能性があることを示唆しています。

ステップ6:買われすぎと売られすぎの状態を認識する

ウィリアムズ%Rの主な用途の一つは、買われ過ぎと売られ過ぎの判断です。買われ過ぎは通常、ウィリアムズ%Rが-20を超えるとシグナルとなり、資産が上昇し過ぎていることを示します。逆に、売られ過ぎは通常、ウィリアムズ%Rが-80を下回るとシグナルとなり、資産が売られ過ぎであり、価格調整の時期が来ている可能性があることを示唆します。

他の指標と同様に、これらのシグナルは単独で頼るべきではありません。より信頼性の高い取引戦略を確立するためには、常に他のテクニカル分析と組み合わせて活用する必要があります。

ステップ7:ウィリアムズ%Rとローソク足パターンを組み合わせる

ウィリアムズ%Rのもう一つの効果的な活用方法は、ローソク足パターンと組み合わせることです。例えば、ウィリアムズ%Rが売られ過ぎ状態(-80未満)を示し、ハンマーやエングルフィングパターンのような強気反転ローソク足パターンが見られる場合、これは潜在的な買いシグナルを示している可能性があります。

同様に、弱気の反転パターンと買われ過ぎのウィリアムズ %R (-20 以上) が組み合わさると、資産を空売りするのに適した時期であることが示唆されます。

ステップ8:ウィリアムズ%Rを使った取引戦略の作成

ウィリアムズ%Rの解釈方法と重要なレベルを把握できたので、取引戦略の構築に取り掛かることができます。例えば、

買いシグナル:ウィリアムズ%Rが-80を下回り、その後再び上抜けた場合は、ロングポジションのシグナルとなる可能性があります。他の指標で確認しましょう。

売りシグナル:ウィリアムズ%Rが-20 を超えて下落し始めると、資産をショートするか、ロング ポジションで利益を得るシグナルとなる可能性があります。

完璧な指標は存在しないことを覚えておいてください。ウィリアムズ%Rは、特にボラティリティの高い市場では誤ったシグナルを発する可能性があります。そのため、他の指標や適切なリスク管理手法と組み合わせることが重要です。

ステップ9:ウィリアムズ%Rでよくある間違いを避ける

ウィリアムズ%Rを初めて使うトレーダーは、他の要素を考慮せずにウィリアムズ%Rに過度に依存してしまうという罠に陥る可能性があります。以下に、避けるべきよくある間違いをいくつか挙げます。

市場の状況を無視する:常に市場全体のトレンドを考慮する必要があります。強いトレンドの市場でウィリアムズ%Rを使用すると、多くの誤ったシグナルにつながる可能性があります。

損切り注文を使用しない:市場の動きを正確に予測できる指標はないため、リスクを管理するために常に損切り注文を使用してください。

オーバートレード:ウィリアムズ%Rが売られ過ぎまたは買われ過ぎの状態を示しているからといって、必ずしも行動を起こすべきではありません。忍耐と他の指標からの確認が重要です。

結論

ウィリアムズ%Rは、市場の買われ過ぎと売られ過ぎを識別するための貴重なツールです。このステップバイステップガイドに従うことで、ウィリアムズ%Rを取引戦略に組み込み、他の指標と併用することで、より情報に基づいた意思決定を行うことができます。

常にリスクを管理し、単一の指標に依存しないようにしてください。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。