ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-07-25

जब वित्तीय बाजार ब्याज दरों में बदलाव, नियामक घोषणाओं, या वॉल स्ट्रीट के दिग्गजों की कमाई के झटकों पर निर्भर करते हैं, तो XLF ETF अक्सर सक्रिय व्यापारियों के लिए पहला पसंदीदा विकल्प बन जाता है। गहरी तरलता, सीमित स्प्रेड और S&P 500 के सबसे प्रभावशाली वित्तीय नामों में भारी निवेश के साथ, XLF अमेरिकी वित्तीय क्षेत्र पर तेजी या मंदी के विचारों को व्यक्त करने का एक सुव्यवस्थित तरीका प्रदान करता है - बिना किसी व्यक्तिगत शेयर जोखिम के। चाहे आप CPI रिलीज़, फेड की टिप्पणियों, या बैंक की कमाई से जुड़ी अस्थिरता पर ट्रेड कर रहे हों, XLF गति, पैमाने और क्षेत्र की सटीकता प्रदान करता है।

अल्पकालिक व्यापारियों के लिए, शुल्क दीर्घकालिक धारकों की तुलना में कम प्रासंगिक लग सकते हैं — लेकिन कम लागत उच्च-आवृत्ति रणनीतियों में परिणामों को बेहतर बना सकती है। XLF वित्तीय ETF क्षेत्र में सबसे आकर्षक लागत संरचनाओं में से एक है:

अल्पकालिक व्यापारियों के लिए, शुल्क दीर्घकालिक धारकों की तुलना में कम प्रासंगिक लग सकते हैं — लेकिन कम लागत उच्च-आवृत्ति रणनीतियों में परिणामों को बेहतर बना सकती है। XLF वित्तीय ETF क्षेत्र में सबसे आकर्षक लागत संरचनाओं में से एक है:

| ईटीएफ | खर्चे की दर | जारीकर्ता |

| एक्सएलएफ | 0.10% | स्टेट स्ट्रीट (एसपीडीआर) |

| वीएफएच | 0.10% | हरावल |

| आईवाईएफ | 0.40% | आईशेयर्स |

| केआरई | 0.35% | एसपीडीआर (क्षेत्रीय बैंक) |

एक्सएलएफ का न्यूनतम 0.10% शुल्क इसे रोटेशन-आधारित और विषयगत ट्रेडों के लिए अत्यधिक उपयुक्त बनाता है, विशेष रूप से जब लीवरेज या डेरिवेटिव के साथ उपयोग किया जाता है।

XLF एक व्यापक वित्तीय ETF नहीं है। यह S&P फाइनेंशियल सेलेक्ट सेक्टर इंडेक्स को ट्रैक करता है, यानी इसमें S&P 500 के वित्तीय सेगमेंट के केवल बड़े और मेगा-कैप स्टॉक ही शामिल होते हैं। यह कैसे अलग है:

XLF एक व्यापक वित्तीय ETF नहीं है। यह S&P फाइनेंशियल सेलेक्ट सेक्टर इंडेक्स को ट्रैक करता है, यानी इसमें S&P 500 के वित्तीय सेगमेंट के केवल बड़े और मेगा-कैप स्टॉक ही शामिल होते हैं। यह कैसे अलग है:

वित्तीय समूहों (जैसे बर्कशायर हैथवे, जेपी मॉर्गन चेस, वीज़ा, मास्टरकार्ड) की ओर भारी झुकाव।

इसमें छोटे क्षेत्रीय बैंक, शीर्ष स्तर से बाहर की बीमा कंपनियां, फिनटेक कंपनियां और बंधक आरईआईटी शामिल नहीं हैं।

केआरई (क्षेत्रीय बैंकिंग) या केबीडब्ल्यूबी (बैंकिंग ईटीएफ) जैसे ईटीएफ की तुलना में अधिक स्थिर लेकिन कम अस्थिर।

XLF में शीर्ष 5 होल्डिंग्स (जुलाई 2025 तक):

| कंपनी | वज़न |

| बर्कशायर हैथवे बी (BRK.B) | ~11.8% |

| जेपी मॉर्गन चेस (जेपीएम) | ~11.0% |

| वीज़ा (V) | ~8.1% |

| मास्टरकार्ड (MA) | ~6.1% |

| बैंक ऑफ अमेरिका (BAC) | ~4.2% |

प्रणालीगत वित्तीय जोखिम की तलाश करने वाले व्यापारी - जैसे कि ब्याज दर में परिवर्तन या मैक्रो शिफ्ट पर दांव लगाते समय - अक्सर अधिक विशिष्ट वित्तीय ईटीएफ की तुलना में एक्सएलएफ का चयन करते हैं।

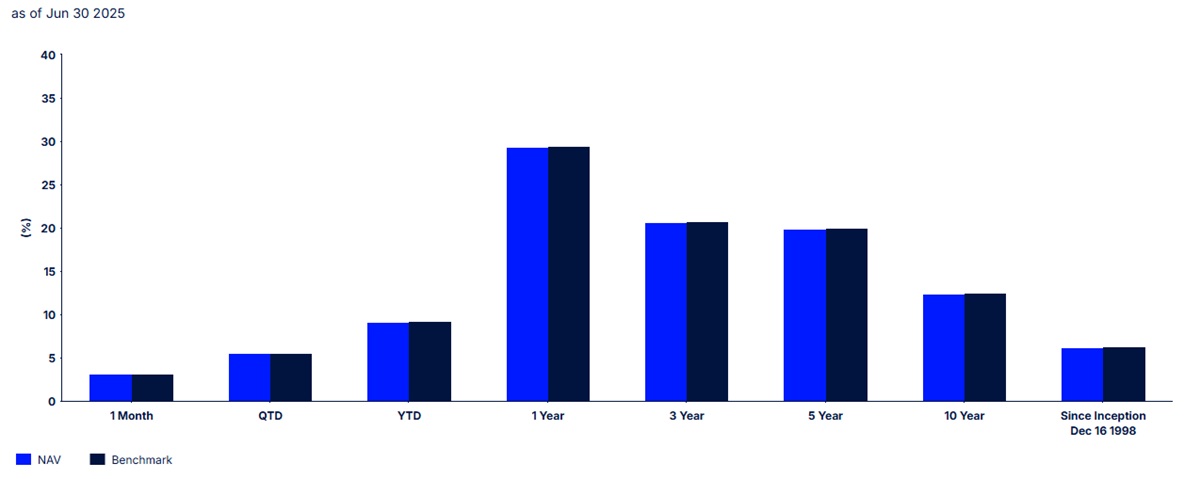

एक्सएलएफ का प्रदर्शन इसके मेगा-कैप फोकस को दर्शाता है। हालाँकि यह तेजी के दौर में स्मॉल-कैप वित्तीय कंपनियों से पीछे रह सकता है, लेकिन अस्थिरता या आर्थिक अनिश्चितता के दौरान यह बेहतर प्रदर्शन करता है।

| ईटीएफ | 1-वर्ष का रिटर्न | 3-वर्षीय रिटर्न (वार्षिकीकृत) | बीटा (बनाम एसएंडपी 500) |

| एक्सएलएफ | 9.20% | 6.40% | 1.05 |

| वीएफएच | 10.30% | 6.80% | 1.03 |

| आईवाईएफ | 8.00% | 6.00% | 1.04 |

| केआरई | –2.8% | –1.5% | 1.22 |

उल्लेखनीय रूप से, XLF, KRE की तुलना में कम अस्थिर है, जिससे यह दर चाल, फेड मिनट्स, CPI रिलीज या वित्तीय आय चक्रों से जुड़े इंट्राडे या साप्ताहिक ट्रेडों के लिए अधिक उपयुक्त है।

व्यापारियों द्वारा XLF को पसंद करने का एक प्रमुख कारण इसकी असाधारण तरलता है।

औसत दैनिक मात्रा 35 मिलियन शेयरों से अधिक है, जो इसे इंट्राडे रणनीतियों और विकल्प ट्रेडिंग के लिए आदर्श बनाती है।

तंग स्प्रेड (आमतौर पर 0.01-0.02 USD), स्केलिंग और बड़े ब्लॉक ऑर्डर का समर्थन करते हैं।

एकाधिक स्ट्राइक और समाप्ति पर संकीर्ण बोली/पूछ स्प्रेड के साथ व्यापक विकल्प श्रृंखला।

यह एक्सएलएफ को विकल्पों का उपयोग करके लीवरेज्ड दांव लगाने, या बैंक या फिनटेक स्टॉक एक्सपोजर के खिलाफ डेल्टा-हेजिंग के लिए एक प्रमुख वाहन बनाता है।

यद्यपि XLF सरलता प्रदान करता है, फिर भी व्यापारियों को कई जोखिम आयामों के प्रति सतर्क रहना चाहिए:

ब्याज दर संवेदनशीलता

वित्तीय क्षेत्र को तीव्र यील्ड कर्व से लाभ होता है। हालाँकि, अचानक ब्याज दरों में बढ़ोतरी या नरम रुख से सेक्टर-व्यापी पुनर्मूल्यांकन हो सकता है, जिससे XLF की अल्पकालिक गति प्रभावित हो सकती है।

नियामक और राजनीतिक जोखिम

वित्तीय क्षेत्र अभी भी नियामकीय चुनौतियों से जूझ रहा है। नई पूंजी आवश्यकताओं, वित्तीय प्रौद्योगिकी विनियमन, या बैंक तनाव परीक्षणों की खबरें XLF को तेज़ी से प्रभावित कर सकती हैं।

कमाई में आश्चर्य

अत्यधिक संकेन्द्रित होने के कारण, जेपीएम या बीआरके.बी की एक कमजोर तिमाही पूरे ईटीएफ को विकृत कर सकती है, भले ही छोटे घटक बेहतर प्रदर्शन करें।

वित्तीय क्षेत्र में तकनीकी जोखिम

वीज़ा और मास्टरकार्ड, जिन्हें अक्सर फिनटेक प्रॉक्सी के रूप में देखा जाता है, तकनीकी स्तर का जोखिम बढ़ाते हैं। उनका प्रदर्शन पारंपरिक बैंकों से अलग हो सकता है, जिससे एक्सएलएफ में अनपेक्षित अस्थिरता आ सकती है।

हालांकि निवेशक XLF को सेक्टर बेंचमार्क के रूप में दीर्घावधि तक रख सकते हैं, लेकिन व्यापारी इसका उपयोग अलग तरीके से करते हैं:

व्यापारियों के लिए लोकप्रिय उपयोग के मामले:

ब्याज दर पर खेल: FOMC बैठकों, NFP दिवसों या CPI रिलीज पर XLF का व्यापार करें।

जोड़े ट्रेडिंग: जब क्षेत्रीय की तुलना में बड़े कैप को प्राथमिकता दी जाती है तो लॉन्ग XLF / शॉर्ट KRE।

मैक्रो हेज: व्यापक अमेरिकी इक्विटी सूचकांकों में जोखिम को कम करने के लिए XLF पुट का उपयोग करें।

आय सीज़न प्ले: जेपीएम, डब्ल्यूएफसी, या बीएसी आय के आसपास एक्सएलएफ खरीदें या बेचें।

फेड कमेंट्री ट्रेड्स: यदि पॉवेल सख्त विनियमन या बैलेंस शीट तनाव का संकेत देते हैं तो XLF को शॉर्ट करें।

एक्सएलएफ विशेष रूप से शक्तिशाली होता है जब इसे सेक्टर रोटेशन बास्केट के भाग के रूप में रेट फ्यूचर्स, बैंक क्रेडिट स्प्रेड या क्षेत्रीय बैंक ईटीएफ के साथ जोड़ा जाता है।

निष्कर्ष

व्यापारियों के लिए, XLF ETF एक उच्च-ऑक्टेन, तरल और दिशात्मक उपकरण का प्रतिनिधित्व करता है। प्रणालीगत रूप से महत्वपूर्ण संस्थानों में इसका भारी भार इसे मैक्रो-संचालित ट्रेडों के लिए आदर्श बनाता है, जबकि इसका गहन विकल्प बाजार उत्तोलन और सटीकता का समर्थन करता है।

लेकिन सभी सेक्टर इंस्ट्रूमेंट्स की तरह, इसके लिए मैक्रो परिवेश, नियामक उत्प्रेरकों और ब्याज दरों की गतिशीलता की समझ आवश्यक है। सोच-समझकर इस्तेमाल किए जाने पर, XLF किसी भी ट्रेडर के टूलबॉक्स का एक मुख्य घटक बन सकता है - चाहे वह एक स्टैंडअलोन ट्रेड के रूप में हो या किसी अधिक जटिल पोर्टफोलियो में हेज के रूप में।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।