ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2023-12-12

यदि आप विदेशी मुद्रा व्यापार के बारे में अधिक जानते हैं, तो आपने कैंडल चार्ट के बारे में सुना होगा, जिसे के-लाइन चार्ट भी कहा जाता है। कैंडलस्टिक चार्ट स्टॉक और विदेशी मुद्रा बाजारों में व्यापक रूप से उपयोग किया जाने वाला तकनीकी विश्लेषण उपकरण है और अपने स्पष्ट ग्राफिक्स और सहज सूचना वितरण के लिए लोकप्रिय हैं। कई प्रकार के कैंडल चार्ट में से कुछ को निवेशकों द्वारा विशेष रूप से महत्वपूर्ण माना जाता है क्योंकि वे प्रमुख बाजार प्रवृत्ति की जानकारी प्रदान कर सकते हैं और निवेश निर्णयों के लिए एक शक्तिशाली उपकरण बन सकते हैं। यह लेख इन महत्वपूर्ण कैंडल चार्ट प्रकारों पर प्रकाश डालेगा, निवेशकों को बताएगा कि कैंडल चार्ट पैटर्न किस प्रकार विभाजित हैं, और निवेशकों को बाजार की गतिशीलता को बेहतर ढंग से समझने की अनुमति देगा।

के-लाइन कैंडल चार्ट का एक बुनियादी परिचय

कैंडलस्टिक चार्ट एक विशिष्ट अवधि में किसी परिसंपत्ति की मूल्य गतिविधि को संदर्भित करते हैं। वे एक निश्चित अवधि में किसी परिसंपत्ति की कीमत में उतार-चढ़ाव को समझने का एक उत्कृष्ट तरीका हैं, जो घंटे, दिन, सप्ताह या महीने भी हो सकते हैं। वे अपने विश्लेषण के लिए चार मुख्य घटकों का उपयोग करते हैं, जिनमें खुला, बंद, उच्च और निम्न शामिल हैं।

कैंडलस्टिक चार्ट का इतिहास 18वीं शताब्दी का है, जब जापानी चावल किसानों ने चावल की कीमतों में उतार-चढ़ाव को समझने की कोशिश की थी। उन्होंने पाया कि बाज़ार मानवीय भावनाओं से प्रभावित होता है। आपूर्ति और मांग के नियमों का पालन करने के अलावा, कैंडल चार्ट बाजार की भावनाओं को स्पष्ट रूप से चित्रित कर सकते हैं और बाजार के पैटर्न को समझ सकते हैं। अंततः, व्यापारी बाज़ार के अल्पकालिक मूल्य रुझानों का विश्लेषण और भविष्यवाणी करने के लिए इन पैटर्न का उपयोग करते हैं और फिर इस जानकारी के आधार पर संबंधित व्यापारिक निर्णय लेते हैं।

जबकि कैंडलस्टिक चार्ट बार चार्ट के समान होते हैं, कैंडलस्टिक चार्ट अधिक दृश्यमान होते हैं और खुली और बंद कीमतों के बीच ऊपर और नीचे की कीमत की गतिविधियों को अधिक स्पष्ट रूप से उजागर करते हैं। बढ़ती कीमत गतिविधि एक हरे रंग की मोमबत्ती बनाती है, जो बाजार में मजबूत सकारात्मक मूल्य गतिशीलता का संकेत देती है। इसके विपरीत, एक मंदी वाली मोमबत्ती लाल होती है और गिरती कीमतों का संकेत देती है।

के-लाइन मोमबत्तियाँ दो प्रकारों में विभाजित हैं: तेजी वाली मोमबत्तियाँ और मंदी वाली मोमबत्तियाँ। मोमबत्ती का शरीर स्टॉक मूल्य के शुरुआती और समापन मूल्यों का प्रतिनिधित्व करता है, जबकि मोमबत्ती की छाया स्टॉक मूल्य तक पहुंची उच्चतम और निम्नतम कीमतों का प्रतिनिधित्व करती है। एक बुलिश कैंडल हरे रंग की होती है और स्टॉक मूल्य में वृद्धि का प्रतिनिधित्व करती है, जो वास्तविक बॉडी के नीचे खुलती है और वास्तविक बॉडी के शीर्ष पर बंद होती है। एक मंदी वाली मोमबत्ती लाल होती है और स्टॉक मूल्य में गिरावट का प्रतिनिधित्व करती है, जो वास्तविक बॉडी के शीर्ष पर खुलती है और वास्तविक बॉडी के निचले भाग पर बंद होती है। किसी दी गई K लाइन पर, कोई भी इकाई और ऊपरी और निचली छाया रेखाएं मौजूद नहीं हो सकती हैं। कैंडल के रंग और आकार को देखकर हम शेयर की कीमत के रुझान को समझ सकते हैं।

के-लाइन कैंडल चार्ट के महत्वपूर्ण रूप क्या हैं?

कैंडलस्टिक चार्ट के कई रूप हैं, प्रत्येक अलग-अलग बाज़ार स्थितियों और रुझानों का प्रतिनिधित्व करते हैं।

दयांग लाइन

उच्चतम कीमत समापन कीमत के समान (या थोड़ा अधिक) है, और सबसे कम कीमत शुरुआती कीमत के समान (या थोड़ा कम) है। कोई ऊपरी और निचली छाया या अत्यधिक छोटी छाया नहीं हैं। बड़ी सकारात्मक रेखा इकाई में एक लंबी सकारात्मक रेखा है, और जब यह बढ़ते बाजार के शुरुआती चरण में दिखाई देती है तो यह एक तेजी का संकेत है। जब बीच में एक बड़ी सकारात्मक रेखा दिखाई देती है और बढ़ती रहती है, तो यह इंगित करता है कि बैल मजबूत हैं। एक ऐसे बाज़ार में जो अपनी वृद्धि को लगातार तेज़ कर रहा है, एक बड़ी सकारात्मक रेखा का उभरना यह दर्शाता है कि वृद्धि चरम पर है। इसके विपरीत, बड़ी नकारात्मक रेखा संस्थाओं की एक लंबी नकारात्मक रेखा है। जब यह बढ़ते बाजार में दिखाई देता है तो यह एक मंदी का संकेत होता है, और जब यह बीच में दिखाई देता है तो यह मंदी का संकेत बना रहता है। लगातार गिरते बाज़ार में, बड़ी नकारात्मक रेखा नीचे आने और फिर से उभरने का संकेत हो सकती है।

मुख्य विशेषताएं:

यह पैटर्न किसी भी स्टॉक मूल्य उतार-चढ़ाव में दिखाई दे सकता है।

यांग रेखा इकाई जितनी लंबी होगी, शक्ति उतनी ही मजबूत होगी; इसके विपरीत, शक्ति उतनी ही कमजोर होती है।

दैनिक सीमा प्रणाली के तहत, सबसे बड़ी दैनिक यांग लाइन इकाई दिन के शुरुआती मूल्य के 20% तक पहुंच सकती है; यानी यह निचली सीमा से खुलता है और ऊंची सीमा से बंद होता है।

बड़ी नकारात्मक रेखा

बड़ी ऋणात्मक रेखा को लम्बी ऋणात्मक रेखा भी कहा जाता है। कैंडल चार्ट में "बड़ी नकारात्मक रेखा" आमतौर पर लंबे वास्तविक भाग के साथ एक नकारात्मक रेखा को संदर्भित करती है, जिसका अर्थ है कि बाजार विक्रेता एक विशिष्ट अवधि के दौरान मजबूत होते हैं और समापन मूल्य शुरुआती कीमत से बहुत दूर होता है। यह स्थिति निवेशकों की निराशावादी भावना और बढ़ी हुई बिक्री को दर्शा सकती है।

कैंडल चार्ट में एक वास्तविक बॉडी (आयताकार भाग) और एक छाया रेखा (ऊपर और नीचे तक फैली हुई एक रेखा) होती है, जबकि "बड़ी नकारात्मक रेखा" मुख्य रूप से वास्तविक बॉडी की लंबाई पर केंद्रित होती है। एक बड़ी नकारात्मक रेखा की एक विशिष्ट विशेषता यह है कि शुरुआती कीमत उच्चतम कीमत के करीब होती है और समापन कीमत सबसे कम कीमत के करीब होती है, जिससे एक गिरती हुई इकाई बनती है। इससे पता चलता है कि इस समय अवधि के दौरान, बाजार की शुरुआत मजबूत रही लेकिन विक्रेता के बढ़ते दबाव के साथ समाप्त हुआ, जिससे कीमतों में काफी गिरावट आई।

आवेदन नियम

बढ़ते बाजार में एक बड़े यिनक्सियन की उपस्थिति का मतलब है कि बाजार तेजी से नीचे की ओर पीछे हट जाएगा।

गिरते बाजार में एक बड़े यिनक्सियन की उपस्थिति का मतलब है कि बाजार में गिरावट की गति तेज हो रही है।

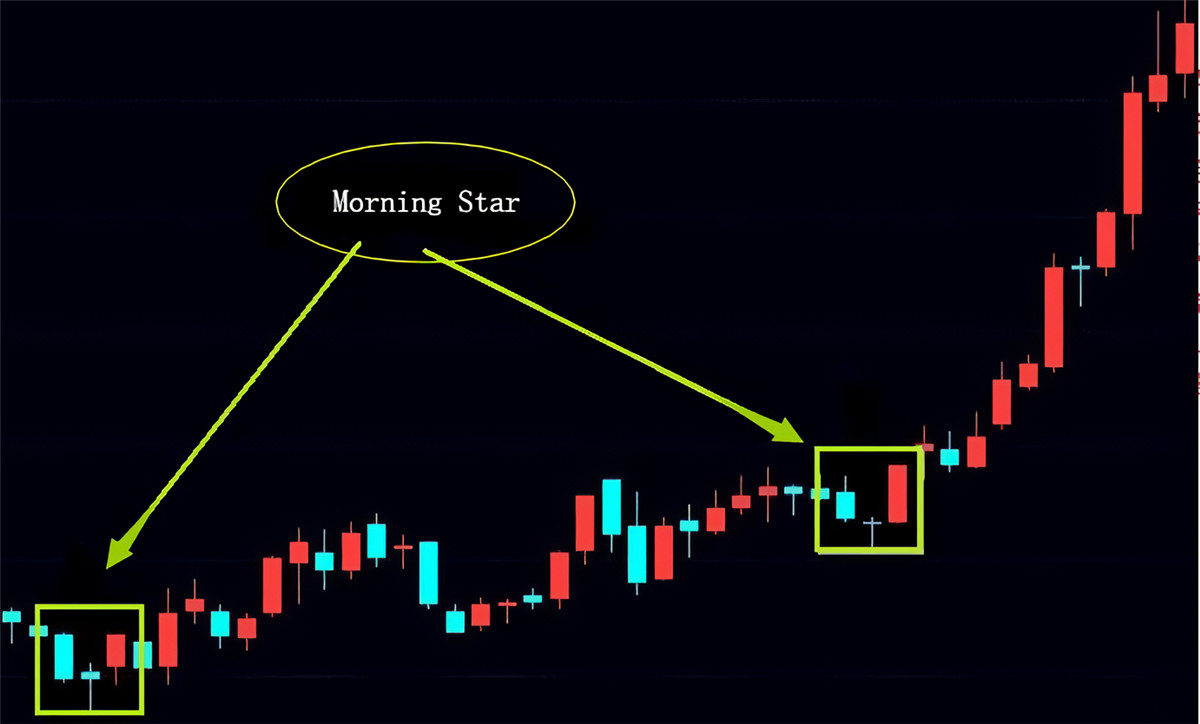

सुबह का तारा/शाम का तारा

सुबह का तारा

मॉर्निंग स्टार तीन K लाइनों से बना एक पैटर्न है, जो बाजार के निचले स्तर पर आने और घूमने का संकेत देता है। इस पैटर्न की घटना देखने लायक है क्योंकि यह एक स्पष्ट उलट संकेत है, जो इसे खरीदारी का एक आदर्श अवसर बनाता है।

पहली मोमबत्ती (नकारात्मक रेखा): यह डाउनट्रेंड में एक नकारात्मक रेखा है, जो दर्शाती है कि बाजार में वर्तमान में विक्रेताओं का वर्चस्व है।

दूसरी कैंडल लाइन (एक छोटी, वास्तविक बॉडी या निचली छाया वाली कैंडल): यह कैंडल लाइन आमतौर पर पहली नकारात्मक रेखा से छोटी होती है और कभी-कभी इसकी छाया कम होती है, जो दर्शाती है कि बाजार में कुछ अनिश्चितता है और खरीदार और विक्रेता, उनके बीच की ताकतें संतुलित होने लगती हैं।

तीसरी कैंडल लाइन (सकारात्मक रेखा): यह ऊपर की ओर बढ़ने वाली एक सकारात्मक रेखा है, जो दर्शाती है कि खरीदार ने बाजार पर नियंत्रण कर लिया है और कीमत बढ़ सकती है।

डाउनट्रेंड के अंतिम छोर पर, मॉर्निंग स्टार के-लाइन पैटर्न आमतौर पर मजबूत दिखाई देता है और यह एक स्पष्ट ट्रेंड रिवर्सल संकेत है। तीन K रेखाएँ एक पूर्ण मनोवैज्ञानिक मोड़ प्रक्रिया बनाती हैं: निराशावाद से दीर्घ-लघु संतुलन तक, और फिर आशावाद तक। इसलिए, यह पैटर्न ट्रेंड रिवर्सल और स्टॉप-एंड-फ़ॉल ट्रेडिंग में अधिक प्रभावी है।

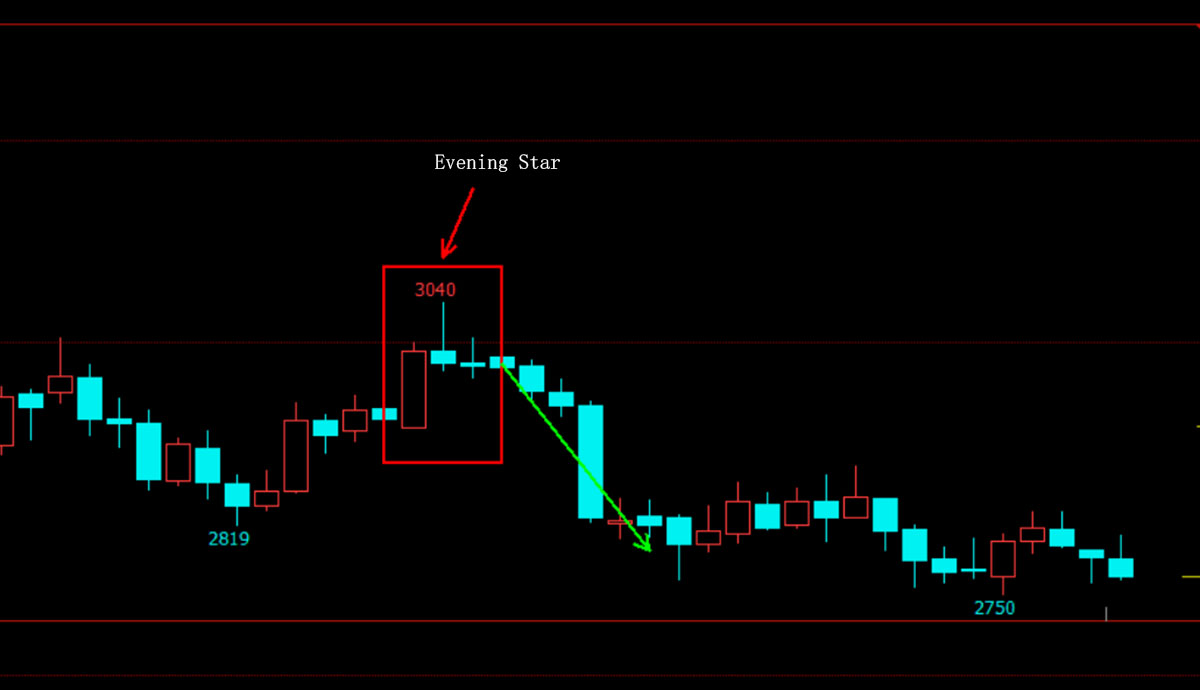

शाम का सितारा

शाम का तारा सुबह के तारे के समान होता है। यह एक के-लाइन संयोजन रूप है और इसे सुबह के तारे का उलटा रूप माना जा सकता है। सुबह के तारे के विपरीत, शाम का तारा आमतौर पर एक अपट्रेंड के अंत में दिखाई देता है, जो अक्सर कीमत के आवधिक शीर्ष को दर्शाता है।

पहली कैंडल लाइन (सकारात्मक रेखा): यह अपट्रेंड में एक सकारात्मक रेखा है, जो दर्शाती है कि बाजार में वर्तमान में खरीदारों का वर्चस्व है।

दूसरी कैंडल लाइन (एक छोटी, वास्तविक बॉडी या छाया रेखा वाली एक कैंडल): यह कैंडल लाइन आमतौर पर पहली सकारात्मक रेखा के वास्तविक बॉडी से छोटी होती है और कभी-कभी इसमें ऊपरी छाया रेखा होती है, जो दर्शाती है कि इसमें कुछ अनिश्चितता है। विक्रेताओं और खरीदारों के लिए बाज़ार। उनके बीच की ताकतें संतुलित होने लगती हैं।

तीसरी कैंडल लाइन (नकारात्मक रेखा): यह डाउनट्रेंड में एक नकारात्मक रेखा है, जो दर्शाती है कि विक्रेताओं ने बाजार पर नियंत्रण कर लिया है और कीमतें गिर सकती हैं।

जब ये तीन मोमबत्तियाँ क्रम में दिखाई देती हैं, एक शाम का तारा पैटर्न बनाती हैं, तो यह प्रवृत्ति के उलट होने का संकेत हो सकता है।

लाल सैनिक

"थ्री रेड सोल्जर्स" को "थ्री व्हाइट सोल्जर्स" भी कहा जाता है, जो एक तेजी की प्रवृत्ति का उलट पैटर्न है।

तीन लाल सैनिकों में आमतौर पर तीन आसन्न सकारात्मक रेखाएँ होती हैं। प्रत्येक सकारात्मक रेखा का आरंभिक मूल्य पिछले वाले के आरंभिक मूल्य से अधिक है, और समापन मूल्य भी पिछले वाले के समापन मूल्य से अधिक है।

इसे मजबूत खरीदार शक्ति का संकेत माना जाता है, जिससे पता चलता है कि बाजार में वृद्धि जारी रह सकती है।

गोल बटन

तश्तरी के तल के रूप में भी जाना जाता है, इसका उपयोग आम तौर पर स्टॉक मूल्य प्रवृत्ति का वर्णन करने के लिए किया जाता है जो एक निचला चाप आकार बनाता है, जो दर्शाता है कि प्रवृत्ति उलट हो सकती है। यह पैटर्न के-लाइन कैंडल चार्ट में दिखाई दे सकता है क्योंकि स्टॉक की कीमत लगातार कई अवधियों में धीरे-धीरे गिरती है और फिर एक घुमावदार तल बनाती है, जो निराशावाद से आशावाद तक बाजार की भावना में बदलाव का संकेत देती है। चूँकि इसका आकार तश्तरी जैसा होता है, इसलिए इसे तश्तरी तली भी कहा जाता है।

के-लाइन कैंडल चार्ट में, राउंड बॉटम पैटर्न दिखाई दे सकता है क्योंकि स्टॉक की कीमत लंबे समय तक निचले स्तर पर उतार-चढ़ाव करती है और फिर धीरे-धीरे बढ़ती है। इस पैटर्न को कभी-कभी "निचला संचय" कहा जाता है क्योंकि ऐसा प्रतीत होता है कि निवेशक धीरे-धीरे कम कीमतों पर शेयर जमा करते हैं, जिससे अंततः स्टॉक की कीमत बढ़ जाती है।

तकनीकी विशेषताओं:

यह गिरावट के अंत में या वृद्धि के बीच में प्रकट हो सकता है।

स्टॉक की कीमत या सूचकांक शुरू में गिर गया और अपेक्षाकृत तेज़ी से वापस आ गया। जैसे-जैसे व्यापारियों की भागीदारी के प्रति उत्साह कम होता गया, गिरावट और पलटाव की ताकत कमजोर होती गई। बाद में, यह न तो गिर सका और न ही बढ़ सका, और इसने बग़ल में कारोबार किया। ऐसा तब तक नहीं होता जब तक नए फंड बाजार में प्रवेश नहीं करते कि शेयर की कीमत या सूचकांक में थोड़ा सुधार होना शुरू हो जाता है और धीरे-धीरे बढ़ना शुरू हो जाता है। फिर अधिक फंड बाजार में प्रवेश करते हैं, जिससे शेयर की कीमत या सूचकांक में तेजी आती है।

जैसे-जैसे गिरावट धीमी होती जाती है, व्यापार की मात्रा छोटी होती जाती है, किनारे पर जाने पर न्यूनतम तक सिकुड़ जाती है, और फिर शेयर की कीमत या सूचकांक बढ़ने पर धीरे-धीरे बढ़ती है। जब स्टॉक की कीमतों में तेजी आती है, तो ट्रेडिंग वॉल्यूम भी काफी बढ़ जाता है। के-लाइन चार्ट पर, ट्रेडिंग वॉल्यूम का हिस्टोग्राम अक्सर चाप के आकार का होता है।

प्रोपेलर

प्रोपेलर के-लाइन संयोजन में उन शेयरों को संदर्भित करते हैं जिनमें छोटी के-लाइन इकाइयां और लंबी ऊपरी और निचली छायाएं होती हैं लेकिन एक निश्चित अवधि के भीतर स्वतंत्र रुझान दिखाते हैं। कभी-कभी, इन शेयरों में लगातार नकारात्मक रेखाएं हो सकती हैं, लेकिन शेयर की कीमत नहीं गिरती है। जब प्रोपेलर विशेषताओं वाले ये स्टॉक पूर्ण कीमत में उच्च नहीं होते हैं, अच्छे फंडामेंटल होते हैं, और पूंजी विस्तार का कोई इतिहास नहीं होता है, तो हम उन्हें प्रोपेलर किंग कहते हैं। सामान्यतया, एक मजबूत बाजार में, प्रोपेलर-किंग विशेषताओं वाले स्टॉक अधिक निवेश के अवसर प्रदान कर सकते हैं।

यह निर्धारित करने के लिए निम्नलिखित शर्तों की आवश्यकता है कि कोई स्टॉक प्रोपेलर कानून का अनुपालन करता है या नहीं:

यह तब होता है जब समग्र बाजार में गिरावट आती है, और संचयी गिरावट अपेक्षाकृत बड़ी होती है, आमतौर पर बाजार के मध्य और अंतिम चरण में।

यह सिकुड़ने की स्थिति में है और 135-दिवसीय चलती औसत की आवश्यकताओं को पूरा नहीं करता है।

प्रोपेलर नियम के अनुप्रयोग से उन शेयरों की पहचान करने में मदद मिलती है जो अपेक्षाकृत स्वतंत्र रहते हैं और बाजार की उथल-पुथल में उनके पास अधिक अवसर होते हैं।

दोस्तों का पलटवार

मित्र पलटवार तकनीकी विश्लेषण में एक ग्राफिक रूप है जो आमतौर पर नीचे की ओर दिखाई देता है और इसमें दो K लाइनें, एक यिन और एक यांग शामिल होती हैं।

मित्र के पलटवार को गिरने से रोकने के संकेत के रूप में देखा जाता है। जब यह पैटर्न सामने आता है, तो निवेशकों को याद दिलाया जाता है कि वे आंख मूंदकर मंदी की स्थिति में न रहें क्योंकि तेजड़िये ऊपर की ओर पलटवार कर सकते हैं। फ्रेंड्स पलटवार का तकनीकी महत्व डॉन के समान है, सिवाय इसके कि सिग्नल अपेक्षाकृत कमजोर है।

विशेषताओं में शामिल:

सबसे पहले, एक बड़ी नकारात्मक रेखा दिखाई देती है, जो दर्शाती है कि बाज़ार गिर रहा है।

अगले दिन, एक छोटा अंतराल और एक नीची शुरुआत हुई, जिससे एक बड़ी यांग रेखा या झोंग यांग रेखा बन गई। इस सकारात्मक रेखा का समापन मूल्य पिछले दिन की नकारात्मक रेखा के समापन मूल्य के समान या उसके बहुत करीब है।

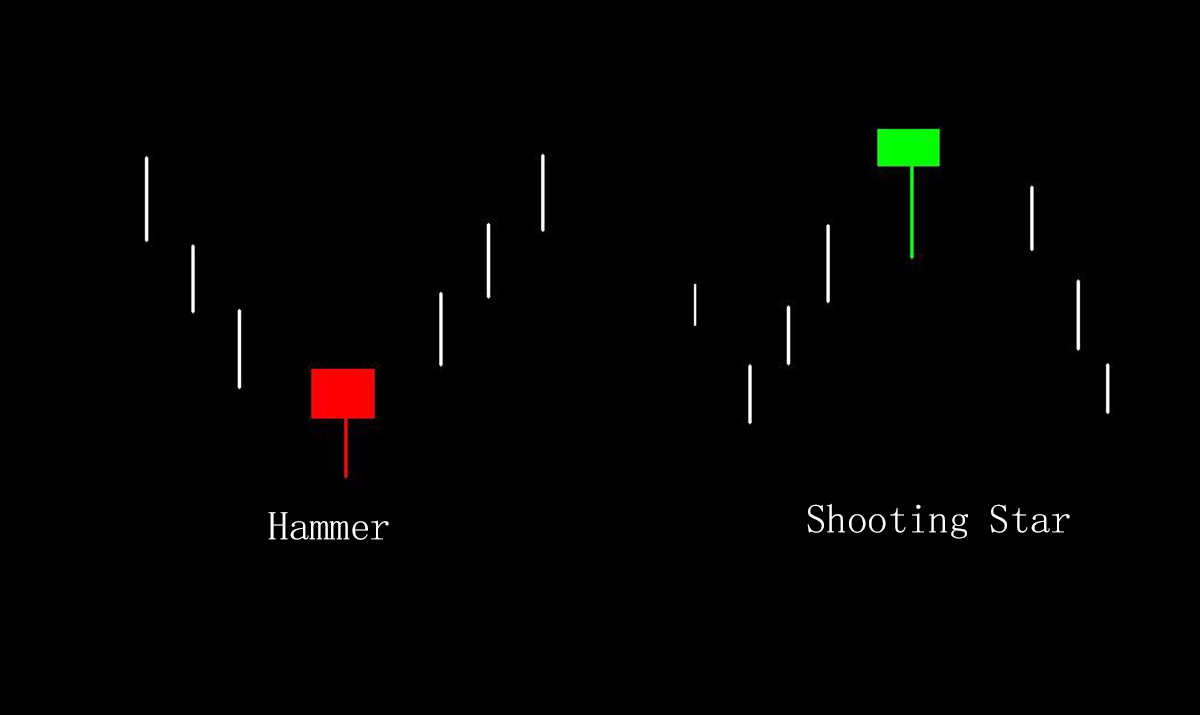

हथौड़ा/फांसी पर लटका हुआ आदमी

हथौड़े की लाइन

हथौड़े की रेखा की निचली छाया बहुत लंबी है, ऊपरी छाया बहुत छोटी है, इकाई छोटी है, और आकार थोड़ा हथौड़े जैसा है। यदि यह डाउनट्रेंड के दौरान होता है, तो यह एक उलट संकेत हो सकता है, जो दर्शाता है कि बाजार नीचे से पलटाव कर रहा है।

हैमर लाइन के मुख्य बिंदु:

हैमर लाइन को डाउनट्रेंड में दिखना चाहिए और इसमें रिवर्सल की विशेषताएं होनी चाहिए।

निचली छाया जितनी लंबी होगी, उतना अच्छा होगा, और वास्तविक शरीर जितना छोटा होगा, उतना अच्छा होगा।

हैमर लाइन समर्थन स्तर पर सबसे अच्छी तरह दिखाई देने में सक्षम है।

हैमर लाइन के उभरने से संकेत मिलता है कि बाजार को निचले स्तर पर समर्थन मिला है, और खरीद ऑर्डर धीरे-धीरे प्रवेश कर गए हैं, जिससे बाजार ऊपर आ गया है।

लटकता हुआ आदमी

हैंगिंग मैन, जिसे हैंगिंग मैन भी कहा जाता है, दो कैंडल लाइनों से बना एक ग्राफ है। पहली कैंडल लाइन एक लंबी काली वास्तविक बॉडी है, दूसरी एक छोटी सफेद वास्तविक बॉडी है, और दूसरी कैंडल की समापन कीमत पहली वास्तविक बॉडी से अधिक है। . दो मोमबत्ती रेखाओं के बीच सफेद वास्तविक शरीर द्वारा बनाया गया अंतर लटकती हुई गर्दन रेखा की विशेषताओं में से एक है।

लटकी हुई गर्दन रेखा का दिखना यह दर्शाता है कि बाजार में तेजी के दौर में विक्रेता दबाव का अनुभव हो रहा है। हालांकि शुरुआती और समापन कीमतें करीब हैं, बाजार में पूरे दिन बड़े उतार-चढ़ाव का अनुभव हुआ है। हैंगर की निचली छाया इंगित करती है कि खरीदारों ने कारोबारी दिन के दौरान कीमत को अधिक बढ़ाने का प्रयास किया, लेकिन अंततः इसे बनाए रखने में असमर्थ रहे। यह बाज़ार की शक्ति में बदलाव का संकेत दे सकता है, और विक्रेता संभावित रूप से हावी होने लगेंगे।

गलत संकेतों से बचने के लिए निवेशकों को हैंगिंग नेक पैटर्न की पुष्टि करने के बाद अधिक पुष्टिकरण संकेतों की प्रतीक्षा करनी होगी।

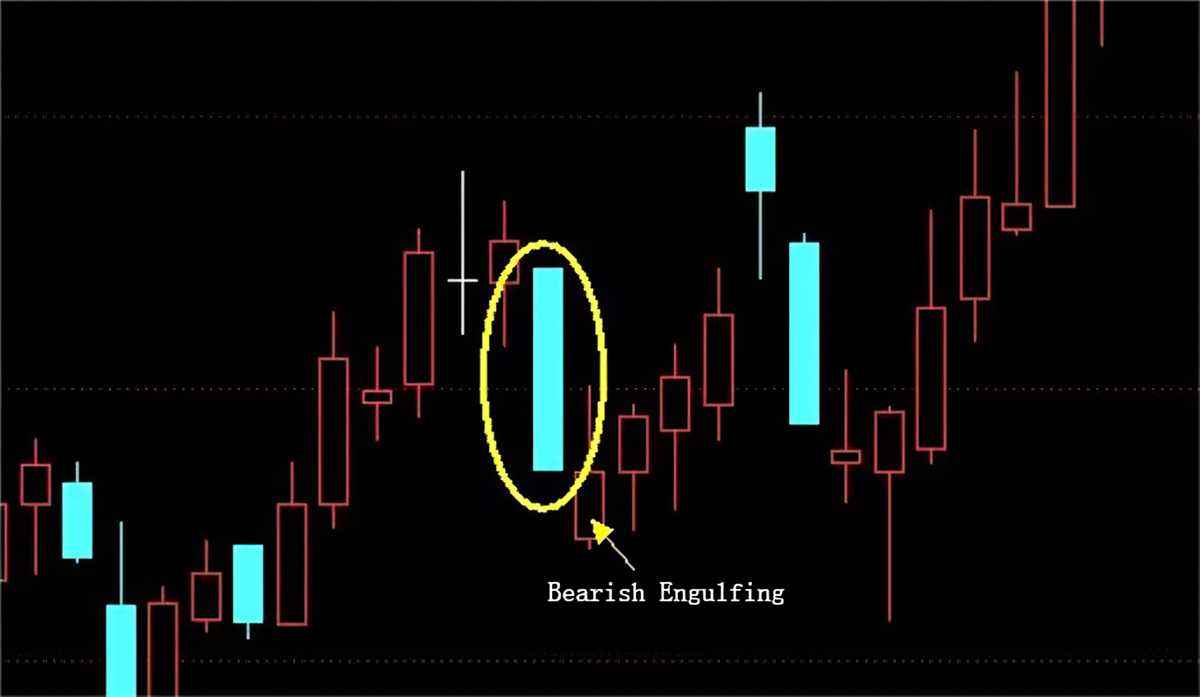

निगलने का रूप (आलिंगन करने का रूप)

एनगल्फिंग पैटर्न एक महत्वपूर्ण उलटा पैटर्न है जिसमें विपरीत रंगों के दो कैंडलस्टिक वास्तविक निकाय शामिल हैं।

संलग्न रूप के संबंध में, तीन मानदंड हैं:

सबसे पहले, एक घेरने वाला पैटर्न होने से पहले, बाजार को स्पष्ट रूप से पहचाने जाने योग्य ऊपर या नीचे की प्रवृत्ति में होना चाहिए, भले ही प्रवृत्ति केवल अल्पकालिक हो।

दूसरे, एनगल्फिंग पैटर्न में दो कैंडल लाइनें होती हैं। दूसरी कैंडल लाइन की वास्तविक बॉडी को पहली कैंडल लाइन की वास्तविक बॉडी को पूरी तरह से कवर करना चाहिए। यदि यह एक तेजी की प्रवृत्ति है, तो पहली मोमबत्ती एक मंदी रेखा है, और दूसरी मोमबत्ती एक तेजी रेखा है। विपरीतता से। वैसे ही। .

तीसरा, संलग्न रूप की दूसरी इकाई का रंग पहली इकाई के रंग के विपरीत होना चाहिए।

यदि एनगल्फिंग पैटर्न में ये विशेषताएं हैं, तो संभावना है कि वे एक महत्वपूर्ण उत्क्रमण संकेत का गठन करते हैं, जो काफी बढ़ जाती है।

निगलने के पैटर्न में, पहले दिन वास्तविक शरीर बहुत छोटा होता है, और दूसरे दिन वास्तविक शरीर बहुत बड़ा होता है। निगलने का पैटर्न अक्सर बहुत लंबी अवधि या तेज बाजार आंदोलनों के बाद दिखाई देता है। यदि कोई बहुत दीर्घकालिक अपट्रेंड है, तो इसका मतलब यह हो सकता है कि संभावित खरीदारों ने लंबी स्थिति लेने के लिए बाजार में प्रवेश किया है, जिसके परिणामस्वरूप बाजार को ऊपर की ओर धकेलने के लिए बाजार में पर्याप्त नई लंबी आपूर्ति की कमी हो गई है। और बाज़ार की तेज़ चाल के बाद, बाज़ार बहुत आगे बढ़ गया होगा और लाभ लेने की स्थिति के प्रति संवेदनशील हो गया होगा।

एक संलग्न पैटर्न में, दूसरा वास्तविक शरीर अतिरिक्त मात्रा के साथ होता है। इसके अतिरिक्त, एनगल्फिंग पैटर्न में, अगले दिन की इकाई एक से अधिक इकाई को अपनी चपेट में ले लेती है।

काले बादल छा जाते हैं

डार्क क्लाउड कवर पैटर्न, जिसे डार्क क्लाउड लाइन पैटर्न के रूप में भी जाना जाता है, के-लाइन चार्ट पर अधिक सामान्य शीर्ष संक्रमण पैटर्न में से एक है। यह आमतौर पर स्टॉक या बाज़ार में तेजी के रुझान के दौरान होता है और एक संभावित बदलाव का संकेत है।

काले बादलों का पैटर्न बाजार की तेजी में संभावित उलटफेर का संकेत देता है। पहले दिन यांग लाइन एक मजबूत खरीदार के बाजार का प्रतिनिधित्व करती है, लेकिन दूसरे दिन यिन लाइन इंगित करती है कि विक्रेताओं ने बाजार में प्रवेश किया है, कीमत वापस खींच ली है, और यिन लाइन का समापन मूल्य पिछले दिन के आधे से भी कम है यांग लाइन, जिसका अर्थ विक्रेता की शक्ति को मजबूत करना है। यह पैटर्न एक संभावित मंदी के पलटवार का सुझाव देता है, और निवेशकों को पता होना चाहिए कि बाजार गिरावट की प्रवृत्ति में प्रवेश कर सकता है।

व्यापारी आमतौर पर काले बादलों की पुष्टि के बाद सतर्क रणनीतियाँ अपनाते हैं, जैसे संभावित नकारात्मक जोखिमों से बचने के लिए आगे की पुष्टि संकेतों की प्रतीक्षा करना या रक्षात्मक व्यापारिक रणनीतियाँ अपनाना।

विशेषता:

पहला दिन यांग लाइन है। विशिष्ट पैटर्न बढ़ती यांग रेखा पर आधारित है, जो ऊपर की ओर प्रवृत्ति का प्रतिनिधित्व करती है।

दूसरा दिन यिन रेखा है। दूसरे दिन यिन लाइन का शुरुआती मूल्य पिछले दिन के समापन मूल्य से अधिक है, लेकिन अंतिम समापन मूल्य पिछले दिन की यांग लाइन के आधे से कम है, जिससे एक ढकी हुई यिन लाइन बनती है।

| कैंडलस्टिक पैटर्न | स्पष्टीकरण | प्रवृत्ति विश्लेषण |

| बुलिश एनगल्फिंग | तेजी से उलटफेर का संकेत | दूसरी कैंडल पहली को कवर करती है, जो संभावित उलटफेर का संकेत देती है। |

| मंदी का दौर | मंदी के उलट संकेत | दूसरी कैंडल पहली को कवर करती है, जो संभावित उलटफेर का संकेत देती है। |

| सुबह का तारा | डाउनट्रेंड से उलट होने का संकेत देता है | पहले मंदी, उसके बाद छोटी/डोजी और तेजी वाली मोमबत्तियाँ, जो बदलाव का संकेत देती हैं। |

| शाम का सितारा | अपट्रेंड से उलट होने का संकेत देता है | पहले तेजी, उसके बाद छोटी/डोजी और मंदी वाली मोमबत्तियाँ, संभावित शीर्ष का संकेत देती हैं। |

| तीन श्वेत सैनिक | तेजी से उलटफेर का संकेत | उच्चतर खुलने और बंद होने वाली लगातार तीन तेजी वाली मोमबत्तियाँ, ऊपर की ओर गति का संकेत देती हैं। |

| गोलाकार तली | घुमावदार तल के साथ तली पैटर्न | कीमतें धीरे-धीरे बढ़ने से पहले नीचे की ओर दोलन करती हैं, जो संचय का संकेत है। |

| कताई शीर्ष | लंबी छाया वाली छोटी-सी मोमबत्ती | बेहतरीन विशेषताओं वाले स्टॉक निवेश के अवसर प्रदान कर सकते हैं। |

| बुलिश हरामी | तेजी से उलटफेर का संकेत | दूसरा, छोटी मोमबत्ती पूरी तरह से पहले के भीतर समाहित है, जो संभावित उलटफेर का संकेत देती है। |

| शूटिंग स्टार/उल्टा हथौड़ा | शूटिंग स्टार उलटा संकेत देता है, उलटा हथौड़ा संभावित संकेत देता है | टूटता सितारा: उत्क्रमण क्षमता; उलटा हथौड़ा: संभावित उलटाव। |

उपरोक्त सभी के-लाइन कैंडल चार्ट पैटर्न नहीं हैं। वास्तव में, कई अन्य जटिल कैंडल चार्ट पैटर्न हैं। कैंडलस्टिक चार्ट एक शक्तिशाली तकनीकी विश्लेषण उपकरण है जो बाजार के रुझान की व्याख्या करने में महत्वपूर्ण भूमिका निभाता है। विभिन्न महत्वपूर्ण कैंडल चार्ट प्रकारों को समझने और कुशलता से उपयोग करके, निवेशक बाजार के व्यवहार को अधिक सटीक रूप से आंक सकते हैं और अपने व्यापारिक निर्णयों की सटीकता में सुधार कर सकते हैं।

व्यापारिक निर्णय लेने के लिए कैंडलस्टिक चार्ट का उपयोग करते समय, निवेशकों को बेहतर परिणामों के लिए कुछ प्रमुख तकनीकों पर भी ध्यान देने की आवश्यकता होती है, जैसे समर्थन और प्रतिरोध स्तरों के संयोजन में के-लाइन पैटर्न का उपयोग करना। उदाहरण के लिए, यदि तीन या अधिक के-लाइन संयोजन एक ही स्थिति में दिखाई देते हैं, तो यह समर्थन या प्रतिरोध स्तर होने की संभावना है। यदि के-लाइन संयोजन समर्थन या प्रतिरोध स्तर पर दिखाई देता है, तो सिग्नल अधिक विश्वसनीय होता है। बाजार के रुझानों को व्यापक रूप से आंकने के लिए इसे अन्य तकनीकी विश्लेषण उपकरणों, जैसे चलती औसत और सापेक्ष शक्ति संकेतक के साथ भी जोड़ा जा सकता है। इसके अलावा, प्रवृत्ति का आंख मूंदकर अनुसरण करने से बचने के लिए बाजार समाचारों और घटनाओं पर समय पर ध्यान दें। अंत में, स्पष्ट स्टॉप-लॉस और लाभ बिंदु निर्धारित करें, जोखिमों को उचित रूप से नियंत्रित करें, और निवेश निर्णयों की मजबूती और स्थिरता सुनिश्चित करने के लिए तर्कसंगत रूप से बाजार का विश्लेषण करें।

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।