發布日期: 2025年07月18日

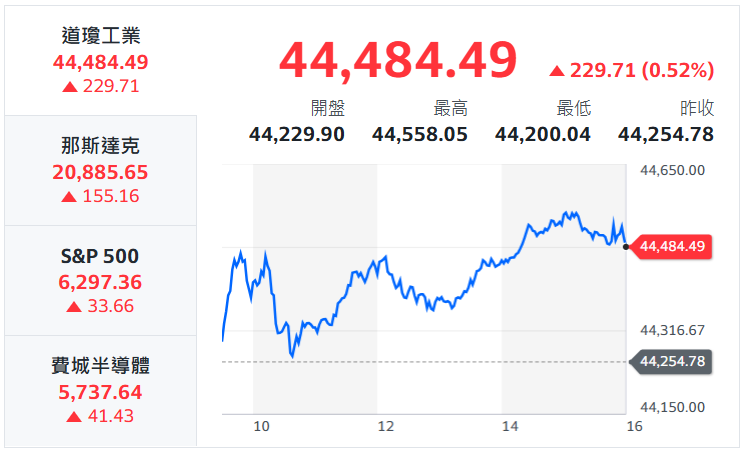

美國股市,作為全球資本市場的核心樞紐,其每一次漲跌都牽動著全球投資者的神經。道瓊工業指數、標普500指數、那斯達克指數,這些不僅僅是冰冷的數字,更是反映全球經濟冷暖、產業興衰、資金流向的精密儀錶板。

那麼,美國股價的起伏究竟在向我們傳遞哪些關鍵訊息?又將如何引導全球投資趨勢的潮汐?投資者又該將目光聚焦於何處?

宏觀經濟體溫計: 美股整體走勢(如標普500指數)堪稱美國及全球經濟健康狀況的「晴雨表」。持續上漲往往反映經濟擴張、企業獲利向好、市場信心充足;而大幅下跌則可能預警衰退風險、通膨失控或地緣政治危機。

產業興衰探測器: 不同板塊表現分化揭示結構性趨勢。例如,科技股集體飆升可能預示AI、雲端運算等科技革命進入爆發期;能源股走強可能反映地緣衝突加劇或供需緊張;消費必需品板塊穩健則可能暗示市場轉向防禦。

市場情緒與流動性風向標: 股價劇烈波動(尤其是恐慌性拋售或狂熱追漲)暴露市場情緒極端化。同時,成交量變化結合價格走勢,能有效判斷資金流入/流出方向及市場流動性狀況。

政策預期傳導器: 市場對美聯儲利率政策極度敏感。股價變動常快速反映並消化對未來升息、降息或政策轉向的預期。財政政策(如大規模基礎建設計劃、稅改)的影響同樣會映射在相關產業股價上。

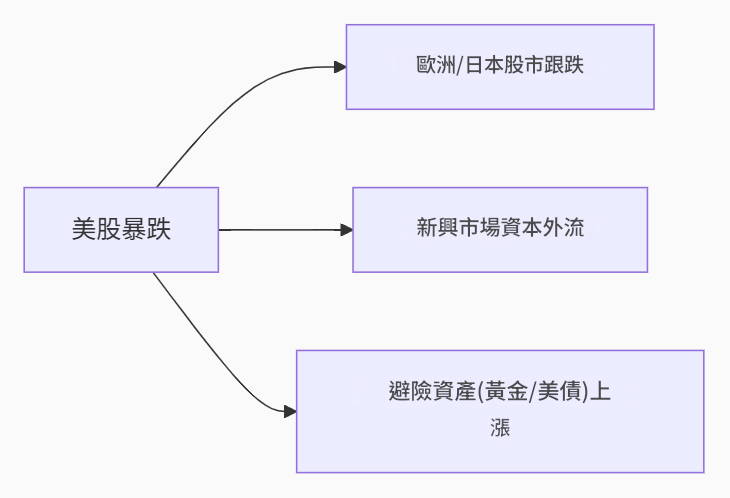

全球市場連動: 美股重大波動(尤其恐慌性下跌)常引發全球股市“共振”,新興市場往往首當其衝。投資人需關注美股對港股、歐洲、日本等市場的傳導效應。

跨資產類別輪動:美股暴跌時,資金常湧入美債、黃金、日圓等避險資產,推高其價格;市場樂觀時,資金則從避險資產流出,追逐風險較高的股票或大宗商品。

| 美股狀態 | 受益資產 | 受損資產 | 典型案例 |

| 風險偏好上升 | 成長股/大宗商品 | 國債/黃金 | 2024年AI熱潮推高銅價30% |

| 風險規避加劇 | 防禦股/美元/美債 | 週期股/加密貨幣 | 2025年Q1地緣衝突推升美元 |

產業與風格輪動加速:

成長vs 價值→ 利率預期變動是關鍵。升息環境不利高估值成長股,資金可能轉向價值股;降息預期則利好成長股。

週期性vs 防禦性→經濟前景樂觀時,工業、金融、材料等周期股受捧;前景黯淡時,公用事業、必需消費品、醫療保健等防禦性板塊更受青睞。

人工智慧(AI)核心力量

晶片基石: 英偉達(NVDA)、AMD(AMD) - 持續主導AI訓練與推理晶片市場,需求旺盛。

雲端與軟體巨頭: 微軟(MSFT)、Google(GOOGL) - 將AI深度融入雲端服務(Azure, GCP)及辦公室軟體矩陣,建構強大生態障礙。

新能源轉型加速器

純電與清潔技術:特斯拉(TSLA) - 電動車領導者,能源儲存與AI機器人潛力巨大;First Solar(FSLR) - 美國本土太陽能製造龍頭,受益IRA法案及能源獨立需求。

生物科技創新前沿

基因編輯與藥物研發: CRISPR Therapeutics(CRSP)、Moderna(MRNA) - 聚焦基因療法、mRNA技術平台,在癌症、遺傳疾病等治療領域潛力無限。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。