發布日期: 2025年07月18日

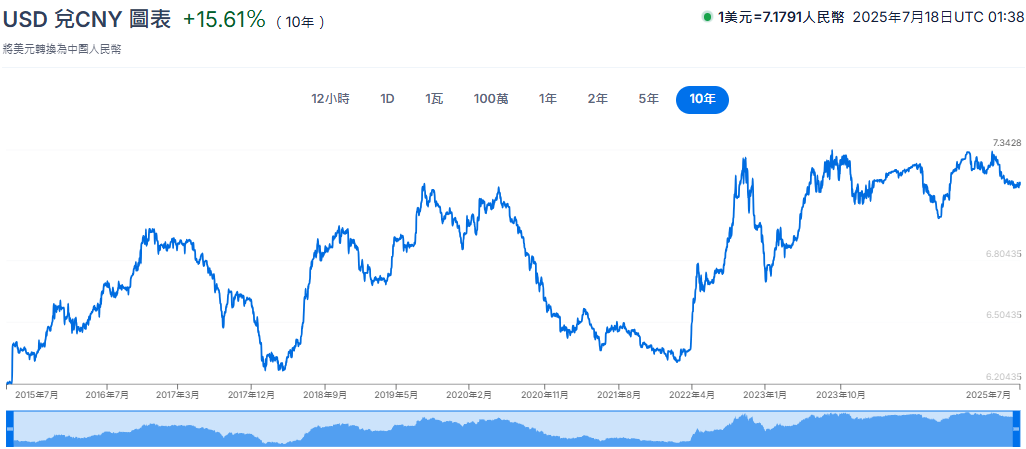

近十年美金兌人民幣走勢,其實就是一場關於貨幣信心、政策博弈和經濟週期的較量。從2015年的6.2左右到如今穩定在7.2至7.3之間,整個變化過程伴隨著外部衝擊、政策調整以及全球市場格局的變化,成為觀察中美關係、宏觀經濟動向的重要視角。

2015年到2016年,人民幣兌美元大幅貶值的導火線是“8·11匯改”,一夜之間匯率波動的劇烈程度引發市場廣泛關注。從6.2快速貶到6.9,短短一年半,貶幅超過10%。這段期間,市場對資本流動和貨幣政策方向的預期劇烈變化。

2017年到2020年,人民幣進入短暫升值階段。尤其在2020年疫情初期,雖然全球金融市場劇烈波動,但中國經濟相對率先恢復,人民幣匯率一路回升,到年底接近6.5,是這十年間的階段性強勢區間。

真正的轉折點出現在2022年,美聯儲激進升息,美元指數大幅走強,推動人民幣快速貶值,從6.3一路走高到7.3,這一輪美金兌人民幣走勢,也成為反映中美利差變化、市場風險偏好轉換的典型案例,反映出外部流動性壓力對匯率市場的直接影響。

2023年至今(2025年中),人民幣匯率基本維持在7.1至7.3之間,進入相對穩定的高位區間。從走勢結構來看,這種橫盤震盪更多受到全球貨幣政策同步調整、美聯儲利率前景和中國經濟恢復速度共同影響。目前這波美金兌人民幣的走勢處在一個寬幅整理階段,市場多空博弈明顯。

從整體回顧來看,過去十年的美金兌人民幣走勢經歷了三個階段:2015至2016年以「政策放寬+市場適應」為主的初期波動;2017至2020年以經濟基本面支撐的階段性升值;2022年以來,則是全球貨幣政策分化下的再次貶值。每一段都反映出宏觀層面複雜因素的交織,也對企業、機構的跨國業務及資金安排帶來不同影響。

觀察目前趨勢的價值在於,它不僅是對中美貨幣政策差異的反映,更是衡量全球市場風向的一個窗口。例如,美聯儲是否降息、中國出口恢復情況、國際資本流動等,都會在匯率上迅速反映,成為宏觀判斷的重要依據。

匯率作為金融市場中最敏感的指標之一,其變化往往先於其他經濟數據反映預期。理解美金兌人民幣的走勢節奏與驅動邏輯,對於解讀整個市場環境、評估政策效果都有直接意義。過去的十年已經證明,單一事件往往不會決定長期趨勢,而政策組合、國際關係變化、金融市場調整才是長期影響的關鍵。

如果以目前的水平與2015年初進行對比,美金兌人民幣走勢已經整體上移了超過1元人民幣的空間,成為長期結構性變化的縮影之一。未來是否繼續維持當前區間,還需結合美國貨幣政策轉向、中國經濟內生動能修復程度、外部政治經濟不確定性等因素繼續觀察。

| 時間 | 匯率區間 | 關鍵事件 | 走勢特點 |

| 2015–2016 | 6.2→6.9 | “8·11匯改”,貶值明顯 | 大幅貶值 |

| 2017–2020 | 6.9→6.5 | 經濟恢復,疫情影響 | 短暫升值 |

| 2022 | 6.3→7.3 | 美聯儲升息,美元走強 | 快速貶值 |

| 2023–2025 | 7.1→7.3 | 政策調整,經濟復甦緩慢 | 高位震盪 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。