Обзор фондовых индексов и характеристик США

2024-05-02 Краткое содержание:

Краткое содержание:

Фондовые индексы США, такие как Dow Jones, S&P 500 и Nasdaq, представляют разнообразные характеристики и сектора, помогая инвесторам понять рынок США.

Как страна с наиболее развитой финансовой системой, фондовый рынок США всегда был излюбленным местом для многих международных инвесторов. И когда речь идет об американских акциях, неизбежно приходится говорить об индексе фондового рынка США. Вообще говоря, пока есть идеи для инвестирования в акции США, изучение индексов фондового рынка США неизбежно. Давайте конкретно рассмотрим обзор фондовых индексов США и их характеристик, которые необходимо знать начинающему инвестору.

Что такое фондовые индексы США?

Что такое фондовые индексы США?

Фондовый индекс — это важный индикатор, который описывает изменения общего уровня цен на фондовом рынке и обеспечивает лучшую оценку фундаментальных показателей рынка, чем волатильность отдельных акций. Фондовые индексы США являются важными индикаторами, отражающими общую ситуацию на фондовом рынке США. Инвесторы могут узнать о тенденциях фондового рынка США и рыночных условиях, наблюдая за этими индексами.

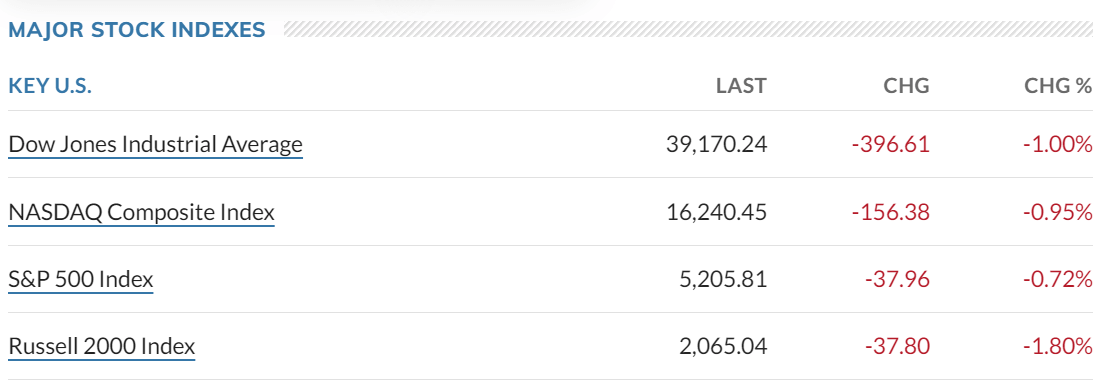

На фондовом рынке США наиболее часто используются три индекса: Dow Jones, S&P и NASDAQ. Среди них самым известным индексом Доу-Джонса является промышленный индекс Доу-Джонса, сокращенно DJIA, который был создан Чарльзом Доу-Джонсом, основателем Dow Jones Publishing, в 1885 году и является одним из старейших и наиболее известных фондовых индексов в мире. Фондовый рынок США.

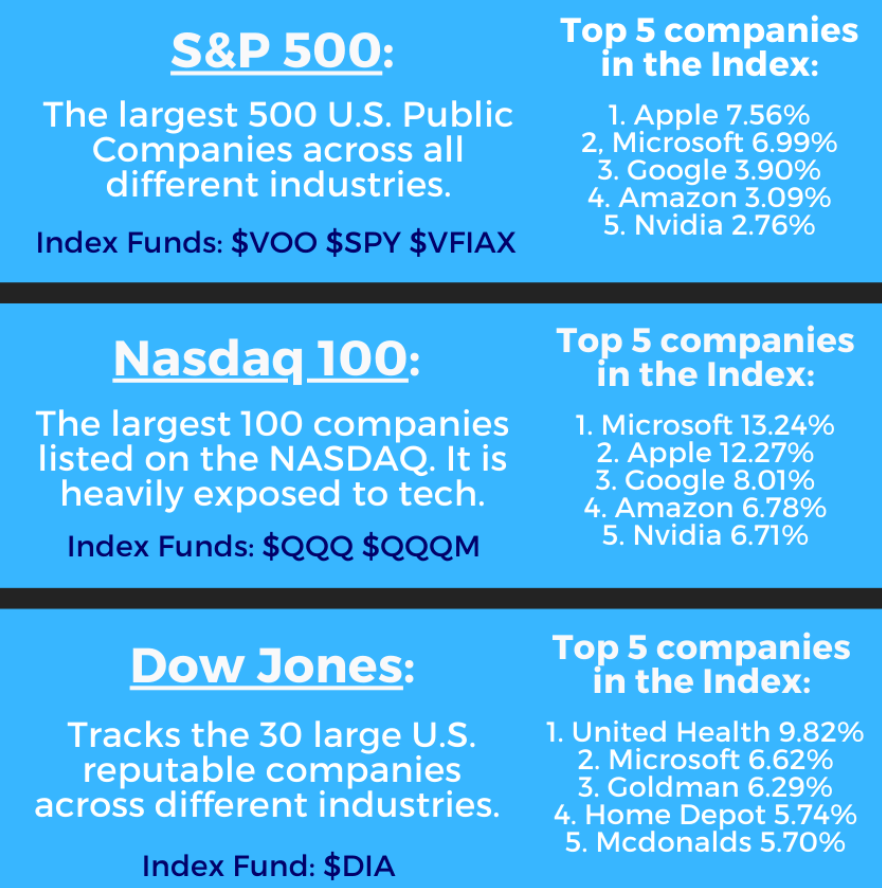

DJIA состоит из акций 30 крупных компаний США и широко признан важным индикатором фондового рынка США и одним из наиболее репрезентативных индексов мирового фондового рынка. Он охватывает представительные компании из различных секторов, включая промышленный, финансовый и технологический, и поэтому рассматривается как индикатор общего состояния экономики США.

Существует также транспортный индекс Доу-Джонса, который содержит акции 20 компаний транспортной отрасли, таких как авиакомпании, железные дороги, судоходство и т. д., и считается одним из ведущих индикаторов состояния экономического транспорта. С другой стороны, индекс Dow Jones Utility Average включает акции 15 компаний коммунального сектора, таких как электроэнергетика, природный газ, вода и т. д., и используется для отражения общих показателей деятельности коммунального сектора.

Композитные индексы Доу-Джонса представляют собой комбинацию промышленного индекса Доу-Джонса, транспортного индекса Доу-Джонса и индекса коммунальных услуг Доу-Джонса и отражают общую динамику фондового рынка США. В то же время Dow Jones также составляет ряд индексов, охватывающих различные рынки и сектора США, такие как индекс Dow Jones US Large Cap и индекс Dow Jones US Small Cap.

Индексы S&P, с другой стороны, представляют собой серию фондовых индексов, составленных Standard & Poor's Global Ratings Services, самым известным из которых является индекс S&P 500, который охватывает акции 500 крупных публично торгуемых компаний в Соединенных Штатах. S&P 500 — один из важнейших фондовых индексов в мире и один из наиболее репрезентативных индексов фондового рынка США, который широко используется для отслеживания общих показателей фондового рынка США.

Индекс S&P 100, известный как «Индекс голубых фишек», состоит из 100 крупнейших публично торгуемых компаний США и включает подмножество индекса S&P 500. Индекс S&P 1500 состоит из индекса S&P 500, индекса S&P MidCap 600 и индекса S&P SmallCap 400, охватывающего крупные, средние и малые компании на фондовом рынке США.

Индексы Nasdaq представляют собой серию фондовых индексов, составленных фондовым рынком Nasdaq, в которую входят композитный индекс Nasdaq и индекс Nasdaq 100. Композитный индекс Nasdaq охватывает все акции, котирующиеся на бирже Nasdaq, а индекс Nasdaq 100 включает акции 100 крупнейших нефинансовых компаний, в первую очередь технологических компаний, представленных на бирже Nasdaq.

С другой стороны, индекс биотехнологий NASDAQ отслеживает показатели биотехнологического сектора и содержит акции биотехнологических компаний, котирующихся на бирже NASDAQ. Банковский индекс NASDAQ, с другой стороны, отслеживает эффективность банковской отрасли и содержит акции банков и компаний, предоставляющих финансовые услуги, котирующихся на бирже NASDAQ.

Компьютерный индекс Nasdaq отслеживает показатели отрасли компьютерных технологий и включает акции компаний, занимающихся компьютерным оборудованием, программным обеспечением и услугами, котирующиеся на бирже Nasdaq. Интернет-индекс NASDAQ, с другой стороны, отслеживает эффективность индустрии Интернета и электронной коммерции и содержит акции компаний Интернета и электронной коммерции, котирующихся на бирже NASDAQ.

Помимо этого, существует множество других важных фондовых индексов США, таких как индекс Нью-Йоркской фондовой биржи, индекс Рассела 2000, индекс Philadelphia Semiconductor и многие другие. Существует ряд других важных индексов, которые, хотя они и не так известны, как первые три, важны в конкретных секторах или на конкретных рынках. Примеры включают транспортный индекс Доу-Джонса, индекс Wilshire 5000, индекс NASDAQ 100 и так далее.

За какими фондовыми индексами США стоит следить

За какими фондовыми индексами США стоит следить

Несмотря на то, что в США существует множество фондовых индексов, каждый из этих индексов имеет свои особенности и важность, и инвесторам необходимо сосредоточиться на одном или нескольких из них, исходя из своих предпочтений и инвестиционной стратегии. Фактически, это необходимо рассматривать с точки зрения инвестиционных целей, склонности к риску и инвестиционной стратегии.

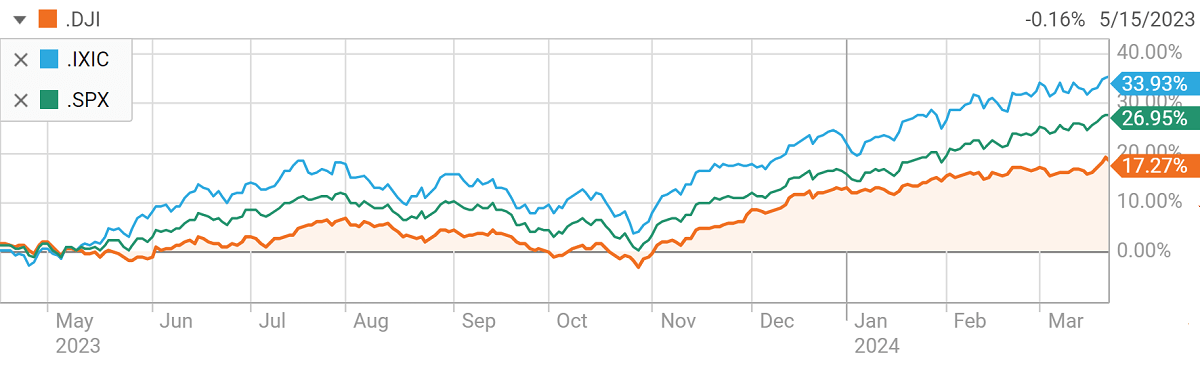

Возьмем, к примеру, три основных фондовых индекса США: промышленный индекс Доу-Джонса, S&P 500 и Nasdaq Composite. Эти три индекса в совокупности представляют акции различных отраслей и размеров на фондовом рынке США, предоставляя инвесторам важные рекомендации по рынку и выбор инвестиций. В то же время каждый из них обладает уникальными характеристиками и важностью, которые подходят для разных типов инвесторов и инвестиционных стратегий.

Промышленный индекс Доу-Джонса, сокращенно DJIA, состоит из 30 известных крупных компаний США с относительно стабильными составляющими и охватывает широкий спектр промышленных секторов, включая промышленный, финансовый, энергетический и т. д. Он отражает общее состояние экономики США. и является наиболее достоверным индексом, отражающим развитие промышленности США.

DJIA, один из старейших и самых известных фондовых индексов на фондовом рынке США, широко известен как барометр фондового рынка США. Компании, которые он охватывает, в основном являются авторитетными компаниями с относительно стабильной прибыльностью и рыночными позициями. Он также рассчитывается с использованием средневзвешенного значения цены и благодаря постоянной корректировке и оптимизации способен более точно отражать ситуацию на фондовом рынке в промышленном секторе. Хотя в его состав входит всего 30 акций, инвесторы широко следят за ними из-за их долгой истории.

Для инвесторов, которые только начинают понимать фондовый рынок, промышленный индекс Доу-Джонса является хорошей отправной точкой. Поскольку в него входят некоторые известные и давно зарекомендовавшие себя компании, отслеживание индекса может стать для новичков отличным способом помочь им понять основы рынка и то, как он работает.

По сравнению с некоторыми другими фондовыми индексами США, индекс Dow Jones Industrials имеет относительно низкую волатильность. Поскольку в него входят только 30 компаний, и большинство из этих компаний являются хорошо зарекомендовавшими себя и стабильными предприятиями, он немного менее рискован, чем некоторые индексы, включающие больше компаний.

А поскольку Dow Jones Industrials представляет крупнейшие компании из всех секторов экономики США, для долгосрочных инвесторов индекс может предоставить общую информацию о показателях рынка, которая поможет им принимать решения в долгосрочной перспективе. Тем не менее, индексы Dow Jones Industrials подходят для многих типов инвесторов.

Индекс S&P 500 (S&P 500), созданный и поддерживаемый Standard & Poor's в 1967 году, содержит акции 500 крупных публично торгуемых компаний США, охватывающих более широкий спектр рынков. Охваченные отрасли и компании являются более комплексными и включают широкий спектр секторов, таких как промышленность, технологии, здравоохранение и финансы. По сравнению с 30 составляющими индекса Доу-Джонса, индекс S&P 500 обеспечивает большую диверсификацию рисков и способен более широко отражать изменения рынка.

Более того, входящие в их состав акции имеют строгие правила, такие как рыночная капитализация топ-500 и положительный профицит в течение четырех кварталов подряд, и рассчитываются с использованием взвешивания по рыночной капитализации. Он считается важным представителем фондового рынка США и может дать краткий обзор общей тенденции фондового рынка США. Кроме того, важность индекса S&P 500 была признана SEC, а в последние годы он даже стал стандартом расчета для механизма обвала США.

Для инвесторов, которые только начинают разбираться в фондовом рынке, индекс S&P 500 является хорошей отправной точкой. Инвесторы могут отслеживать индекс S&P 500, чтобы понять общую тенденцию рынка и отраслевого распределения, помогая формировать инвестиционные идеи и повышать осведомленность о рисках. Он также обеспечивает относительно стабильную прибыль с течением времени для долгосрочных инвесторов, поскольку индекс представляет широкий спектр экономики США, охватывая крупные компании в различных отраслях.

И это также популярно среди пассивных инвесторов, которые склонны избегать частых операций покупки и продажи, предпочитая вместо этого держать акции в течение длительного времени, чтобы отслеживать общую динамику рынка. Инвестируя в индексные фонды S&P 500 или ETF (биржевые фонды), пассивные инвесторы могут получить доступ к широко диверсифицированному портфелю и отслеживать динамику рынка с меньшими затратами.

Композитный индекс NASDAQ — это фондовый индекс, составляемый фондовым рынком NASDAQ и включающий все обыкновенные акции, котирующиеся на бирже NASDAQ. Существует около 3000 компаний, и к их участникам предъявляются строгие требования в отношении листинга и рыночной капитализации, которые также рассчитываются с использованием взвешивания по рыночной капитализации.

В качестве составного индекса NASDAQ Composite Index охватывает компании всех отраслей и размеров, включая развивающиеся отрасли, такие как технологии, Интернет, биотехнологии и растущие компании, и поэтому широко используется для измерения фондового рынка США в целом. По сравнению с листингами NYSE, листинги Nasdaq более либеральны и, следовательно, охватывают множество стартапов и технологических компаний.

По этой причине он также известен как индекс технологических акций, отражающий трансформацию экономики США в высокотехнологичную отрасль. Поэтому он привлекателен для инвесторов, стремящихся к высокому риску и высокой доходности. Однако, поскольку в него входит множество технологических компаний и акций роста, он также может иметь высокую степень волатильности.

Композитный индекс NASDAQ может иметь высокую волатильность, поскольку в него входит множество растущих акций. Для инвесторов, готовых идти на риск и стремиться к высокой доходности, индекс NASDAQ Composite предлагает инвестиционные возможности, охватывающие широкий спектр технологических и растущих секторов.

В целом, новички или инвесторы, предпочитающие более низкий риск, могут быть более склонны смотреть на промышленный индекс Доу-Джонса или S&P 500. Те, кто ищет более высокий риск, более высокую доходность или интересуются технологическими и растущими компаниями, могут быть более склонны посмотрите на индекс Nasdaq Composite. Конечно, помимо прямых инвестиций в фондовые индексы США, инвесторы могут получить аналогичный доход от инвестиций, инвестируя в фонды фондовых индексов США.

Индексный фонд акций США

Это инвестиционный инструмент, предназначенный для отслеживания конкретных фондовых индексов США, таких как промышленный индекс Доу-Джонса, S&P 500 и Nasdaq Composite. Эти фонды повторяют эффективность индекса, владея составными акциями и распределяя активы в соответствии с весами конкретного индекса. В результате их инвестиционные стратегии обычно пассивны и не требуют частых операций покупки и продажи.

Индексные фонды акций США охватывают множество различных типов индексов, включая индексы широкого рынка (например, S&P 500, Dow Jones Industrial Average), отраслевые индексы (например, технологии, финансы, здравоохранение) и индексы размера (например, NASDAQ 100, Рассел 2000).

Поскольку индексные фонды США предназначены для отслеживания динамики рыночных индексов, они подходят для долгосрочных инвесторов, которые могут удерживать их в течение длительного периода времени и добиться долгосрочного роста рынка в целом. По сравнению с активно управляемыми фондами индексные фонды акций США обычно имеют более низкие комиссии за управление и транзакционные издержки. Их комиссии более разумны, что позволяет инвесторам получить доступ к рыночным показателям с меньшими затратами.

Эти фонды отслеживают определенный индекс акций, владея акциями, входящими в индекс, поэтому инвесторы могут купить фонд, чтобы получить широкую диверсификацию на весь рынок или в определенный сектор, тем самым снижая риск отдельной акции или отрасли.

Портфели индексных фондов США обычно общедоступны и прозрачны, и инвесторы могут легко получить доступ к информации о активах фонда, а также о стоимости чистых активов фонда и чистой стоимости одной акции. Как биржевые или индексные фонды, индексные фонды США могут торговаться так же, как акции, и инвесторы могут покупать и продавать их в любое время в течение торгового дня, обеспечивая высокую степень ликвидности.

Чтобы инвестировать в индексные фонды США, покупка соответствующих ETF на вторичном торговом рынке является распространенным способом получить доступ к конкретному индексу. Инвесторы могут выбрать подходящий ETF, исходя из своих инвестиционных целей, склонности к риску и ожиданий рынка. например, если инвесторы хотят получить доход от акций США с большой капитализацией, они могут выбрать ETF, который отслеживает индекс S&P 500; если они хотят сосредоточиться на технологическом секторе, они могут выбрать ETF, который отслеживает индекс NASDAQ 100.

Подводя итог, можно сказать, что индексный фонд акций США — это простой, недорогой, диверсифицированный и высоколиквидный инвестиционный инструмент, который подходит большинству инвесторов для осуществления долгосрочных инвестиций или краткосрочной торговли на фондовом рынке США. Выбрав индексный фонд, который соответствует их инвестиционным целям и склонности к риску, инвесторы могут лучше реализовать диверсификацию портфеля и управление рисками.

| Индексные фонды акций США | Масштаб управления активами | Цены ETF | Соотношение затрат | Количество холдингов | Среднегодовая доходность за 5 лет | дивидендная доходность |

| СПЛГ | 25 миллиардов долларов | $55,49 | 0,02% | 503 | 12,60% | 1,40% |

| РСП | 48 миллиардов долларов | $156,41 | 0,20% | 504 | 10% | 1,80% |

| СХД | 51 миллиард долларов | $75,45 | 0,06% | 104 | 10,60% | 3,70% |

| QQQE | 911 миллионов долларов | $83,63 | 0,35% | 101 | 13,70% | 0,80% |

| ACWX | 4,5 миллиарда долларов | $50,39 | 0,34% | 1894 | 2,30% | 2,50% |

| IJH | 77 миллиардов долларов | $274,59 | 0,05% | 405 | 6% | 1,60% |

| КОВЗ | 17 миллиардов долларов | $52,09 | 0,49% | 100 | 12,30% | 2,20% |

| IMCV | 593 миллиона долларов | $67,69 | 0,06% | 310 | 5% | 2,60% |

| ПРФЗ | 2 миллиарда долларов | $36,83 | 0,39% | 1450 | 7% | 1,20% |

| АГГ | 99 миллиардов долларов | $98,68 | 0,03% | 11 282 | 0,08% | 4,30% |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Путь роста Microsoft и инвестиционная ценность

Технологическое лидерство Microsoft, разнообразные предприятия и стабильные дивиденды предлагают сильный инвестиционный потенциал и долгосрочные перспективы роста.

2024-05-17

Руководство по расчету и применению коэффициента Шарпа

Коэффициент Шарпа измеряет доходность с поправкой на риск, помогая выбрать надежные инвестиции, основанные на более высокой доходности на единицу риска.

2024-05-17

Обзор цветных металлов и инвестиционный анализ

Цветные металлы показывают хорошие результаты в условиях экономического роста, но могут быть волатильными из-за настроений. Инвесторы должны следить за спросом и предложением и мировыми тенденциями.

2024-05-17