发布日期: 2023年02月22日

更新日期: 2023年08月18日

对冲基金是高净值投资者的另一种投资形式,多年来呈指数增长。据估计,全球有超过10,000 家对冲基金。

如今,美国有超过 3,691 只对冲基金,占管理资产 (AuM) 的 75%。

对冲基金市场在投资领域引起了极大的关注,当前的对冲基金行业正在快速增长,现在已被用作几乎所有类型公司和投资者的战略工具。公司越来越多地使用对冲基金来管理其风险、流动性、波动性和绩效。

对冲基金涵盖广泛的资产类别和投资策略。拥有广泛的工具和技术可供使用,包括衍生品交易、投资于非流动性市场以及建立空头头寸。

对冲基金已经存在很长时间。它们的历史可以追溯到 1950 年代初。

在本文中,我们将回顾对冲基金的历史并了解它是如何演变的。

1926 年:格雷厄姆-纽曼公司

在美国 1920 年代的牛市期间,出现了几个高净值私人投资工具。格雷厄姆-纽曼公司是其中最著名的,由本杰明·格雷厄姆(Benjamin Graham)和他的长期商业伙伴杰罗姆·纽曼(Jerry Newman)合伙创立的。

1926 年,格雷厄姆与杰罗姆·纽曼建立了投资伙伴关系,并开始微调他的深度价值投资策略。直到 1929 年,他们才取得了很大的成功,但那一年的市场崩盘抹去了他们的大部分利润。格雷厄姆-纽曼此后负债累累。

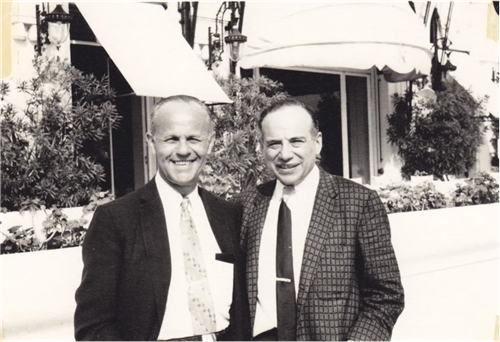

本杰明格雷厄姆和杰瑞纽曼的合照

大萧条给格雷厄姆带来了许多教训,他开始持有永久性资本损失风险较低的证券头寸。到1937 年,他们使用深度价值投资策略来弥补大部分损失。

1936 年后,格雷厄姆-纽曼合伙企业转变为格雷厄姆-纽曼公司,并作为共同基金运作。除了资产净值和股息外,该公司还公布了当年的每股收益。

然而,许多人认为该公司的经营风格类似于对冲基金。沃伦·巴菲特 (Warren Buffet) 在 2006 年致美国金融博物馆 (Museum of American Finance) 的信中说:“受人尊敬的投资者和作家本杰明·格雷厄姆 (Benjamin Graham) 早在 1920 年代中期就管理了一家对冲基金。”

1949 年:“市场中性”对冲策略诞生

金融市场上将阿尔弗雷德·温斯洛·琼斯 (Alfred Winslow Jones) 视为 1949 年第一个对冲基金策略的创造者,他通过自己的公司 AW Jones 以 10 万美元的资本创立了该基金。

澳大利亚投资者兼社会学家琼斯旨在通过创建市场中性投资组合来区分整体市场风险和特定股票风险。

Alphred Winslow Jones 的照片

琼斯通过购买与整体市场表现相比价值会上升的资产并出售他预计价格会下跌的资产来创造市场中性策略。琼斯还利用杠杆来提高其基金的回报。

他的投资组合的表现取决于选择正确的股票,而不是关注市场方向。由于他的投资组合针对市场走势进行“对冲”,因此被称为“对冲基金”。

1950 年代:费用和杠杆的诞生

1952 年,琼斯将他的基金从普通合伙企业转变为有限合伙企业。这是对冲基金行业中第一个结合对冲策略的集合投资工具。

琼斯的对冲基金有两个关键要素——杠杆和费用。当他预计某些股票会上涨时,他借钱来押注。琼斯还引入了 20% 加 2% 的绩效费,为此许多对冲基金经理获得了一部分利润。

根据 Alexander Ineichen 的 绝对回报一书,在他成立该基金后的第二年,收益为 17.3%,在接下来的十年中,它的表现比所有共同基金高出 87%。

琼斯声称他的收费结构受到腓尼基商船的启发,从成功的航行中获得 20% 的利润。这样做是为了规避美国国税局IRS对利润最高边际税率设定为91%的政策,而将资本收益率保持在25%。

1966 年:对冲基金的兴起

1966 年《财富》杂志上的一篇文章强调了阿尔弗雷德·W·琼斯的投资工具的出色表现,将对冲基金行业提升到了另一个层次。

这篇文章将琼斯描述为那个时代“最好的专业基金经理”,并称其在过去十年中的表现比表现最佳的德雷福斯基金高出 87%。

在过去的五年里,即使在考虑到费用后,它的表现也超过了该基金的 44%。

文章作者卡罗尔·卢米斯 (Carol Loomis) 详细阐述了琼斯经营的两家合伙企业,投资目标略有不同。然而,在每种情况下,基本的投资策略都是对基金的资本进行杠杆化和“对冲”。Loomis 还创造了“对冲基金”一词。两只基金各有约 60 名投资者,平均投资额为460,000 美元。

1968 年:140 家对冲基金进入市场

1968 年之后,美国证券交易委员会做了一项调查,招募了 215 家投资合伙企业,其中 140 家被归类为对冲基金。这些基金总资产为 13 亿美元,专注于企业股权投资,具有投机性。投机资金的中位数为 3250,平均账户规模为 3787 美元。

随着市场攀升,对冲基金经理开始使用杠杆,因为通过卖空对冲投资组合具有挑战性且成本高昂。结果,经理们使用代币对冲等对冲基金策略,这使基金面临 1968 年后市场低迷的风险。

在此之后,许多著名的基金经理推出了他们的对冲基金,其中包括迈克尔·斯坦哈特 (Michael Steinhardt) 和乔治·索罗斯 (George Soros)。然而,随着对冲基金行业开始扩张,他们开始使用杠杆持有更多的多头头寸,而不是通过卖空对冲头寸。

因此,在 1969-70 年期间出现了巨大损失。在 1973-74 年的熊市期间,许多对冲基金公司倒闭。

1969 年:Fund Of Hedge Funds 成立

1969 年,由资深银行家埃德蒙·德·罗斯柴尔德 (Edmond de Rothschild) 创始人乔治·卡尔维斯 (Georges Karlweis) 创建的杠杆资本控股公司是对冲基金的第一只基金。该基金在瑞士日内瓦启动。第二个是设在美国的合作伙伴格罗夫纳于1971年成立由理查德·埃尔登。

值得注意的是,概念化基金的基金要归功于Bernie Cornfield,然而1962年Cornfield推出的是有关美国的共同基金,而不是对冲基金。

“基金中的基金”(FOF) 是一种涉及持有其他基金(共同基金或对冲基金)而不是股票、债券或其他证券的投资组合的策略。这种类型的投资通常被称为多重经理基金。基金中的基金可以投资于同一投资机构或不同投资机构的对冲基金。

当时,基金背后的理念是投资于最好的经理人,比如乔治索罗斯和迈克尔斯坦哈特。

无论多么出色,对冲基金经理都会做出可能影响基金业绩的错误判断。因此,Fund of Funds 的创建是为了通过多元化实现收益同质化。

尽管这是正式的基金结构基金,但许多人认为,当阿尔弗雷德·琼斯于 1954 年开始将资产分配给外部经理时,第一个多经理人计划应运而生。

1970 年:第一次对冲基金崩盘

1969-1970 年的经济衰退和 1973-1974 年的股市崩盘导致许多对冲基金倒闭,因为该行业始终在与市场风险作斗争。从 1969 年 6 月到 1970 年 5 月,小股票跌幅大于大股票,这是对冲基金业绩受到特别影响的主要原因之一。

在《财富》杂志 1970 年的一篇文章中,对冲基金陷入困境,记者卡罗尔·卢米斯 (Carol Loomis) 表示:“6 月份,根据大盘的综合平均值衡量,市场下跌了 6.9%,哈特威尔收集的八只对冲基金数据(包括他自己的两个)平均下降了 15.3%。

7月份,当市场下跌6.4%时,基金平均下跌了10%。而在 8 月份,当市场短暂反弹时,哈特韦尔有数据的七只基金平均仅上涨 4.2%,而综合平均涨幅为 4.5%。”

在截至 1970 年 5 月 31 日的 12 个月中,琼斯的基金比标准普尔指数的损失高出 10% 以上。有趣的是,在其 30 年的生命周期中,琼斯仅在三年内就遭受了损失。

1975 年:Ray Dalio 的 桥水基金Bridgewater Associates 崛起

1975 年,雷·达里奥(Ray Dalio) 在他位于纽约市的两居室公寓中成立了桥水基金(Bridgewater Associates),为机构投资者提供货币和债券咨询服务。世界银行、麦当劳和伊士曼柯达是桥水咨询公司的一些受人尊敬的客户。

1982年,达里奥自信但错误地预测全球经济将出现萧条,并据此进行交易。

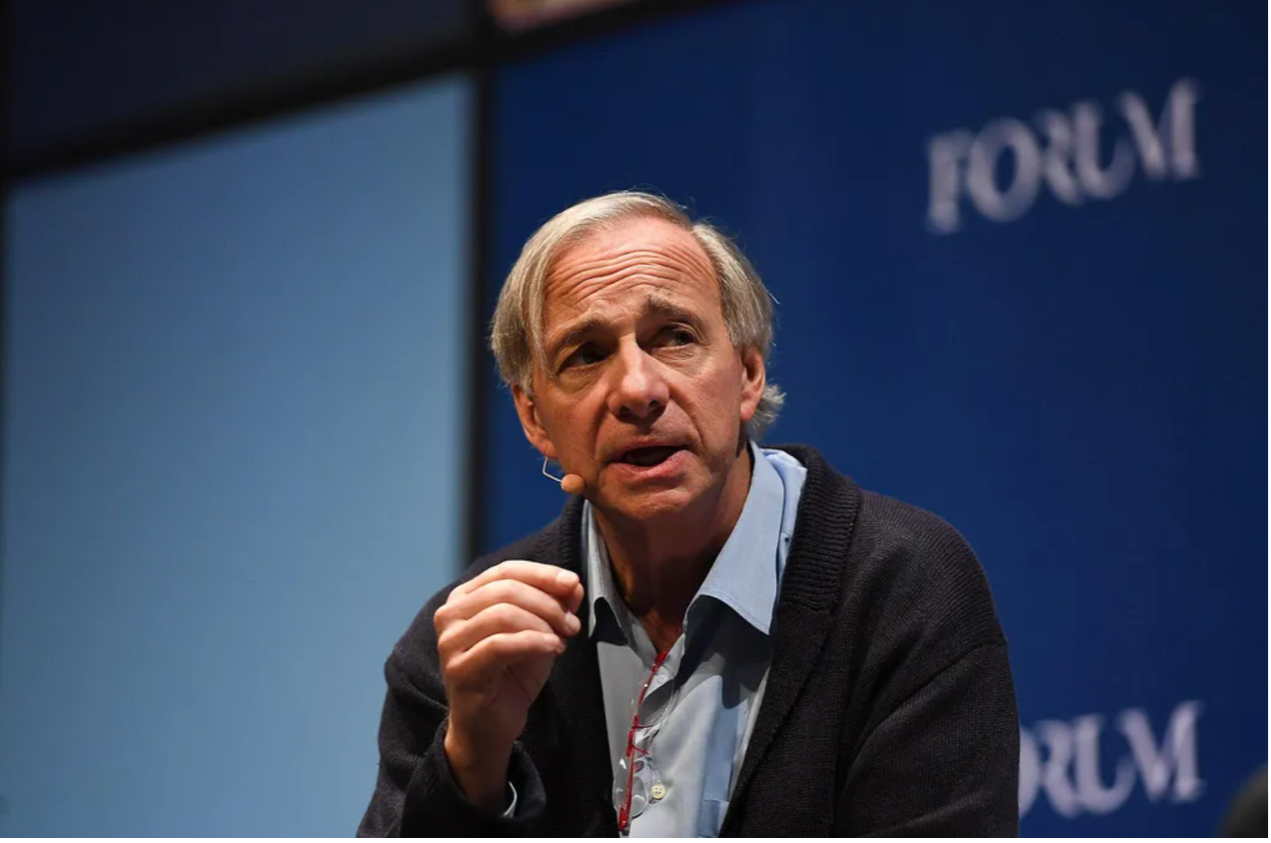

雷·达利奥的照片

出乎所有人意料的是,股市出现了大牛市,美国经济迎来了近二十年来历史上最显着的非通胀增长期。雷·达利欧 (Ray Dalio) 在创办投资公司后的八年内遭受了巨大的不幸并破产。由于损失巨大,达里奥被迫解散所有员工并向家人寻求经济帮助。

1980 年代:对冲基金的复兴

1980 年代是对冲基金的发展最快的时候。由于强劲的表现和富裕投资者的兴趣增加,一些对冲基金经历了非凡的增长。

80 年代不断发展的市场为对冲基金提供了许多新的机会。他们可以尝试新的投资方式,使用杠杆工具,并根据货币和商品市场的大幅波动制定对冲基金策略,为投资者提供丰厚的回报。

80 年代的对冲基金结构较小,但产生了可观的回报。它几乎与股票相似,因为该行业灵活、运营自由,并且远离媒体、监管机构和投资者的关注。

1980 年也是 Julian Robertson 和 Thorpe McKenzie 创立老虎基金的时候,这家对冲基金引起了很多人的关注。该基金以 800 万美元推出,市值超过 220 亿美元,成为当时最大的对冲基金。

该基金在 2000 年初互联网泡沫期间倒闭,老虎基金的遗产仍在继续。在罗伯逊的员工走出困境后,他们推出了一些行业内表现最好的基金。这个团体一起被称为“老虎幼崽”。

未完待续...