发布日期: 2025年07月25日

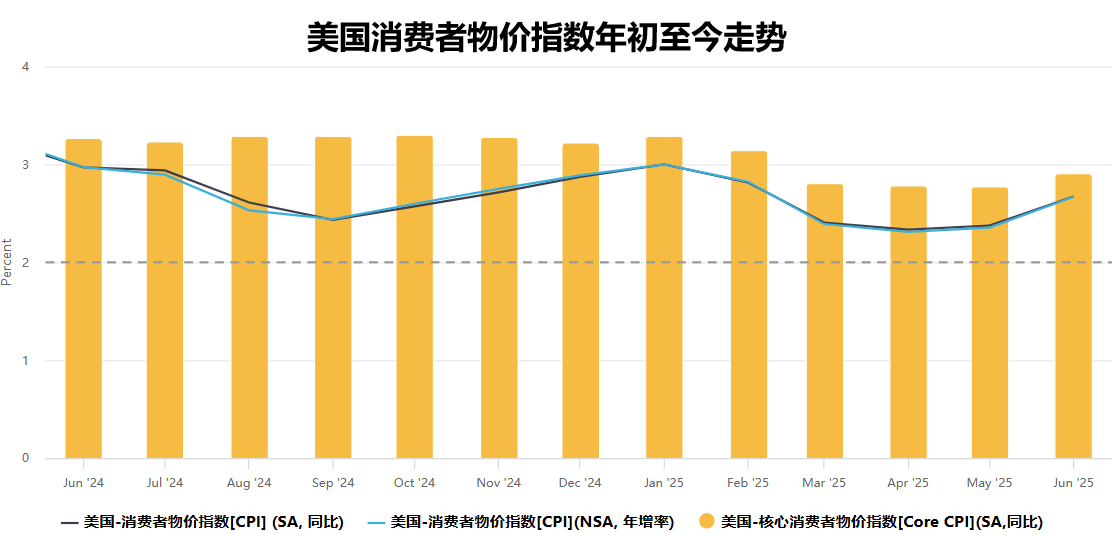

通胀升温如何传导至股市?核心机制在于货币政策预期。 持续走高的CPI数据犹如对美联储亮起警示灯,强化了市场对加速加息或延长高利率周期的预期。

美联储将通胀视为货币政策的核心靶点,CPI每上升0.5个百分点,市场对加息概率的定价平均上调30%。这种预期会瞬间推高国债收益率,进而通过估值模型和资金成本两条路径压制股市❯

估值重估:折现率上升直接冲击长久期资产。例如2024年3月CPI公布后,纳斯达克100指数期货2小时内暴跌1.8%,而道指仅下跌0.7%。

盈利侵蚀:企业面临原材料与人力成本双升压力。例如2022年CPI达9%峰值时,标普500成分股平均利润率压缩2.3个百分点。

| 机制 | 关键指标变化 | 股市影响案例 |

| 利率预期路径 | 2年期美债收益率↑15bp | 科技股(MSFT)单日-3.2% |

| 成本传导路径 | 企业利润率↓1.5% | 制造业(CAT)盈利预期下调8% |

| 风险偏好路径 | VIX波动率指数↑40% | 资金涌入公用事业(XLU)避险 |

▶受益板块

能源: 高通胀往往与能源(尤其是石油和天然气)价格上涨紧密相关。能源公司(勘探、开采、生产)直接受益于其产品价格的上涨,利润空间扩大。例如埃克森美孚、雪佛龙等。

基础材料/大宗商品: 类似能源板块,生产工业金属(铜、铝等)、贵金属(黄金、白银)、化学品、木材等大宗商品的公司,其产品价格通常随通胀上升。矿产商和原材料生产商能从中获利。黄金股还因其传统的抗通胀避险属性而受益。

必需消费品: 食品、饮料、烟草、家居用品等生活必需品需求相对刚性,即使价格上涨,消费者也难以大幅削减购买。拥有强大品牌和定价权的公司(如宝洁、可口可乐、沃尔玛)能够将成本上涨部分转嫁给消费者,维持甚至提升利润率。该板块通常被视为“防御性”板块。

部分金融(银行): 在收益率曲线陡峭(长短期利率差大)且利率上升的初期,银行的净息差(贷款利息收入与存款利息支出的差额)可能扩大,从而提升盈利能力。但若加息导致经济衰退和贷款违约飙升,则优势可能逆转。

▶承压板块

成长股/科技: 高通胀和利率上升环境对高估值、依赖未来现金流的成长型科技股打击最大。贴现率上升会大幅降低其未来盈利的现值,导致估值重估(下跌)。同时,高利率增加其融资成本。消费者和企业也可能削减非必要的科技支出。

可选消费品: 汽车、家电、服装、旅游休闲、高端零售等非必需消费领域。在高通胀侵蚀实际购买力、借贷成本上升的背景下,消费者往往会优先削减这部分支出,导致相关公司销售下滑、利润承压。

房地产: 房贷利率飙升会显著抑制购房需求和房地产交易活动,打击住宅建筑商、房地产经纪公司。商业地产也可能面临需求放缓和融资成本上升的压力。房地产投资信托基金的股息吸引力也可能因利率上升而相对下降。

公用事业: 通常被看作债券替代品的高股息板块。当利率上升时,其固定收益属性的吸引力下降,资金可能流出转向更高收益的固定收益产品。此外,其资本密集型特性也意味着借贷成本增加。

工业(部分): 依赖大宗商品投入或面临供应链成本上升的工业制造商,若无法完全转嫁成本,利润空间将被压缩。特别是下游制造业。

CPI加速冲顶期——规避长久期资产,聚焦实际收益。可以选择增持能源股(XLE)及TIPS通胀保值债券,或者做空高估值科技股,买入VIX期权对冲尾部风险。

CPI高位震荡期——挖掘成本转嫁能力强的龙头。像宝洁(PG)当年就曾通过提价8%抵消成本压力,股价期间跑赢大盘12%。

| 通胀阶段 | 核心资产 | 避险领域 | 工具应用案例 |

| CPI > 7%冲顶期 | 能源(XOM) + TIPS | 科技股(TSLA) | 买入VIX看涨期权 |

| CPI 5%-7%震荡期 | 必需消费(KO) + 医疗 | 高负债房企 | 配置商品期货对冲 |

| CPI < 4%回落期 | 科技(NVDA) + 房地产 | 防御性公用事业 | 杠杆买入成长股ETF |

美国物价指数攀升期的投资本质是场“定价权争夺战”,投资者需每月追踪CPI分项数据——尤其关注能源、住房、核心服务三大关键指标,动态调整三大权重资产比例,方能在通胀浪潮中锁定超额收益。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。