发布日期: 2023年05月09日

美东时间5月8日周一,美联储发布今年首份《金融稳定报告》,也是在3月硅谷银行倒闭引爆危机后,首次发布这份定期评估美国金融系统韧性的半年度报告。

在这份报告中,美联储评价,总体而言,银行业保持韧性,消化损失的能力强。美联储和其他机构的政策干预帮助缓解了银行的压力,并限制了出现进一步压力的可能。

美联储称,3月联储等监管方采取行动保护银行储户,并给予家庭和企业信贷支持,由于这些行动以及银行及金融业自身的韧性,3月以来,金融市场及存款流动已经企稳,但部分遭遇了大批存款外流的银行继续承受压力,这些形势变化未来可能对信贷环境施压。

美联储报告认为,总体来说,银行融资相对稳定,美国国内银行的流动性充裕,对短期批发融资的依赖有限。但报告提到了,金融市场的某些方面有多种流动性风险。比如,短期融资市场仍存在结构性的脆弱,优质货币基金、或者说一级货币基金、免税型货币基金、以及其他现金投资工具和稳定币,仍然容易受到挤兑的打击。

银行信贷供应急剧收缩将推高企业和家庭融资成本 可能导致经济活动放缓

同时,美联储报告将银行系统的压力列为金融系统面临的近期风险之一。报告写道:

银行系统的持续压力可能导致更广泛的信贷紧缩,从而造成经济活动显著放缓。

美联储、FDIC和美国财政部采取了果断行动。尽管如此,对经济前景、信贷质量和融资流动性的担忧仍可能导致,银行和其他金融机构进一步收缩对经济的信贷供应。信贷供应的急剧收缩将推高企业和家庭的融资成本,可能导致经济活动放缓。

报告认为,随着非金融业的企业利润下滑,一些公司的财务压力和违约可能增加,特别是在相关行业普遍处于高杠杆水平时。此外,投资者风险偏好下降可能导致资产价格大跌。不过,冲击不太可能通过家庭传播到金融系统,因为家庭的贷款相对于收入而言是适中的,而且,大部分家庭债务来自信用评分较高的借款人。

美国等发达经济体加息可能削弱全球经济增长、影响新兴市场偿债能力

美联储报告列出的另一类近期风险是:美国和其他发达经济体加息。报告写道,

如果事实证明通胀压力比预期的更顽固,那么,比预期更紧缩的货币政策可能促使长期利率大幅上升,并削弱全球经济增长。这些事态发展可能会使美国国外的政府、家庭和企业偿债能力吃紧,包括借贷的新兴市场经济体 (EME)。

报告称,大多数商业贷款以及某些国家的许多住房抵押贷款都是浮动利率,这意味着,如果政策利率提高,需要偿还的债务就会迅速增加。房价下跌可能令家庭的资产负债表紧张,由可回收的住宅房产及商业地产不良贷款就减少。政策利率上行后,存款利率继续走高,银行的融资成本可能增加,并可能因进一步货币紧缩而继续增加。

报告认为,利率急剧上升也可能导致全球金融市场波动加剧,市场流动性压力加大,以及产生资产价格调整。更高的利率和流动性压力也可能导致,以高杠杆或是提供期限转换的非银金融机构蒙受损失,或是流动性紧张。海外经济体的压力又可能通过资产市场的混乱转递给美国。

全球地缘政治紧张加剧可能导致商品价格上涨 及广泛的不利溢出

报告指出的第三类近期风险是,地缘政治紧张关系加剧。报告写道:

全球地缘政治紧张局势恶化可能导致,商品价格上涨和广泛的不利溢出效应。

报告认为,持续的俄乌冲突以多种方式对许多国家造成压力。俄乌冲突升级、或是其他的地缘政治紧张局势恶化可能会减少全球的经济活动,并推高通胀。食品和能源价格回升可能又加剧压力,尤其是在新兴市场经济体。因为自身债务增加,一些新兴经济体面对冲击更加不堪一击,那可能放大不利的溢出。

考虑到新兴市场对全球贸易和活动的重要性,报告认为,新兴市场的压力可能激化对全球资产市场和经济活动的不利溢出,进一步影响美国的经济和金融环境。

美联储调查:持续高通胀引发货币紧缩仍是最受关注的担忧问题

本次报告中包括对美国金融和经济状况的评估,以及对投资基金、研究和咨询机构、大学、经纪商-交易商的专业人士进行的调查。

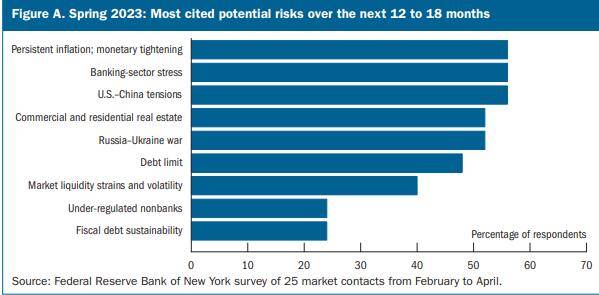

该调查在2月到4月初进行,它展示了,受访者“最频繁提及的担忧包括:持续高通胀和货币政策紧缩、银行业的压力、商业和住宅房地产,以及地缘政治关系紧张。”

其中,自2021年秋季以来,通胀持续高企导致货币更有限制性一直是受访者提及最多的风险。3月10日硅谷银行倒闭后,绝大部分受访者强调了,更多银行面临新压力的风险。多人指出,房地产市场脆弱,一些人强调,商业地产(CRE)的敞口引发对银行业的进一步担忧。

同时,受访者继续关注地缘政治风险,尤其是中美关系、俄乌冲突。

下图可见,在今年春季的调查中,受访者对未来12个月到18个月提及最多的九类风险。位居第一的是通胀持续和货币紧缩,第二位是银行业压力,第三位是中美关系,第四位是商业和住宅房地产,第五位是俄乌冲突,第六位是美国债务上限,第七位是市场流动性紧张和波动,第八位是对非银行业的监管不够,第九位是在美国政府财政方面的债务可持续性。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。